(原标题:2025年中国液压行业财务指标分析 行业营收规模稳步增长【组图】)

行业主要上市公司:恒立液压(601100);艾迪精密(603638);中航重机(600765);合锻智能(603011);邵阳液压(301079)等。

本文核心内容:中国液压行业营收变动;中国液压行业销售毛利率;

本文章选取液压行业代表性上市企业包括万通液压(920839)、威博液压(920245)、恒立液压(601100)、长龄液压(605389)、川润股份(002272)、邵阳液压(301079)、恒工精密(301261)、福事特(301446)、艾迪精密(603638)、中航重机(600765)、合锻智能(603011)、鲍斯股份(300441)、川润股份(002272)、巨轮智能(002031)、万安科技(002590)。

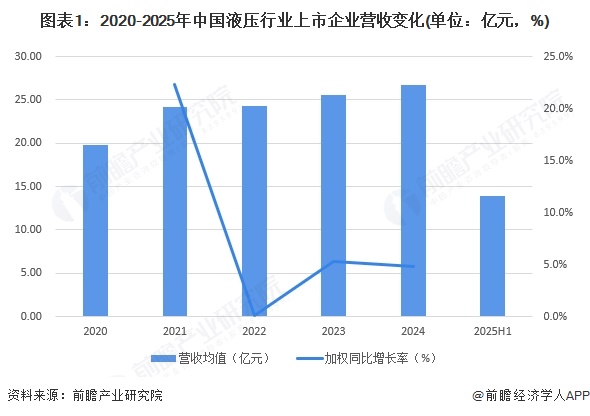

中国液压行业营收变动情况

从中国液压行业代表性企业的营收情况均值变动情况来看,2019-2024年中国液压行业上市企业营收均值呈现增长趋势,2024年中国液压行业上市企业营收均值为26.77亿元。在增速上看,2021年增速较高,达到22.3%,近年来行业代表性企业增速在5%左右水平。

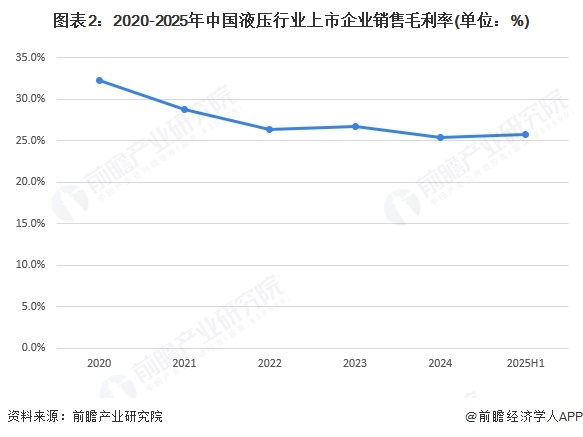

中国液压行业盈利能力情况

从图表来看,2020 - 2024 年,中国液压行业上市企业平均销售毛利率整体呈下降态势,从 2020 年的 32.3% 逐步下滑,2024 年降至 25.4%;2025 年上半年,毛利率略有回升,达到 25.7%。液压行业既面临着市场竞争加剧、原材料价格波动等挑战,导致成本控制压力大,影响毛利率下行;同时,随着高端液压产品国产替代进程推进,部分企业技术优势凸显,产品附加值提升,这也为毛利率的企稳回升提供了支撑。

中国液压行业存货周转能力情况

2020-2023年,中国液压行业上市企业平均存货周转率整体呈缓慢下降后平稳的态势,从2020年的3.39次,逐步降至2022年的3.00次,2023年维持在3.00次;2024年有所回升,达到3.13次,但2025年上半年大幅下降至1.47次。结合行业实际,前期行业在市场需求、供应链管理等因素作用下,存货周转保持相对稳定,2024年的回升或与企业优化库存管理、市场需求短期释放有关。

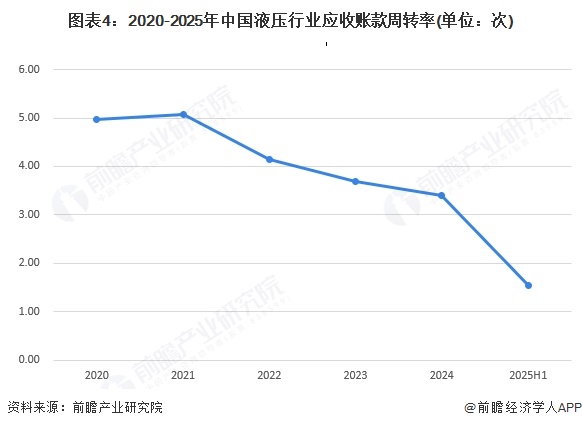

中国液压行业应收账款周转能力情况

2020-2021年,中国液压行业上市企业平均应收账款周转率略有上升,从4.97次升至5.07次;之后整体呈持续下降态势,2022年降至4.14次,2023年为3.69次,2024年进一步降到3.41次。该趋势反映前期行业在市场拓展、账款回收管理等方面有一定成效,支撑周转率小幅上升;后续随着市场竞争加剧,企业为抢占市场可能放宽信用政策,加上行业整体需求变化等因素,导致应收账款回收速度放缓,。

中国液压行业资产负债率情况

2020-2025年上半年,中国液压行业上市企业平均资产负债率整体呈下降趋势。2020年为39.9%,之后逐年下降,2021年降至38.4%,2022年为37.9%,2023年进一步降到37.5%;2024年略有回升至37.8%,2025年上半年又回落至37.3%。结合行业实际,液压行业企业持续优化资本结构,通过多种方式降低负债水平,虽2024年受部分企业业务扩张、融资需求等因素影响,负债率有小幅回升,但整体降负债的趋势未变,反映出行业在资金管理和财务稳健性方面不断改善。

更多本行业研究分析详见前瞻产业研究院《全球及中国液压产业发展前景与投资战略规划分析报告》