(原标题:【行业深度】洞察2024:中国医学影像设备行业竞争格局及市场份额(附市场份额、竞争状态总结等))

行业主要上市公司:联影医疗(688271.SH);万东医疗(600055.SH);康泰医学(300869.SZ);万孚生物(300482.SZ);迈瑞医疗(300760.SZ);开立医疗(300633.SZ)等

本文核心数据:医学影像设备行业市场份额

1、中国医学影像设备行业竞争梯队

医学影像设备作为高端医疗器械产品,具有较高的技术壁垒,是临床医学中发展最快的学科之一,发展速度快,更新周期短。依据2023年医学影像设备行业企业的营业收入划分,可分为3个竞争梯队。从中国医学影像设备代表企业相关业务收入情况来看,联影医疗和迈瑞医疗收入超过50亿元,为第一梯队;开立医疗和万东医疗业务收入超10亿元,在第二梯队;澳华医疗等相关业务收入少于10亿元,位于第三梯队。

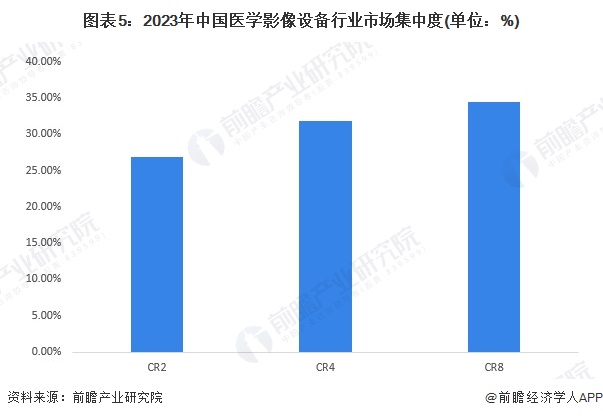

2、中国医学影像设备行业集中度

整体来看,中国医学影像设备行业市场集中度较低,龙头企业虽然市场业务收入较高,但相较整个市场来说,占比较少,CR2合计为26.88%。其他企业相关业务收入较低,导致市场集中度不高,CR4为31.82%,而CR8仅有34.41%。

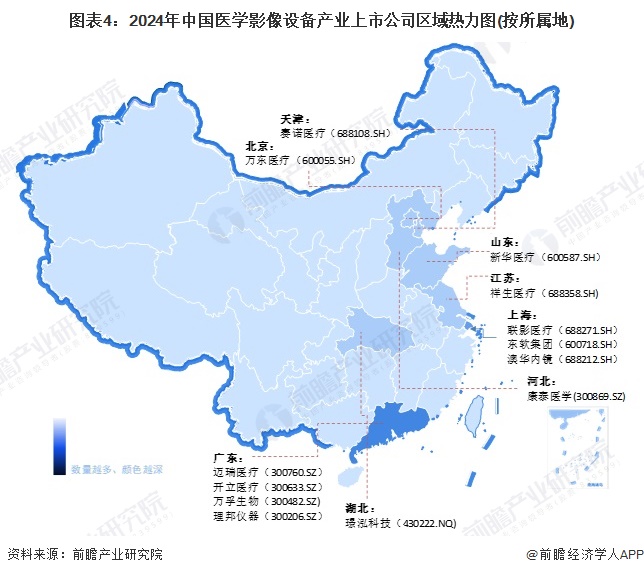

3、中国医学影像设备行业企业布局

医学影像设备产业上市公司中,开立医疗医学影像设备业务占营业收比重最大,业务比较集中;就区域布局情况来看,医学影响设备绝大部分公司在国内外均有所布局,其中祥生医疗境外业务布局占比最大;就研发投入情况来看,祥生医疗研发投入占营业收入比重最大。

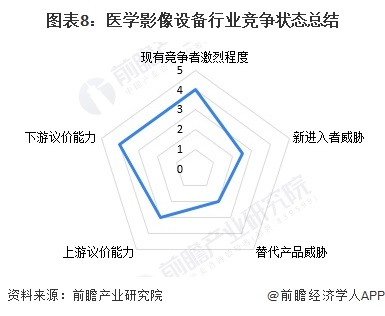

4、中国医学影像设备行业竞争状态总结

从波特五力模型分析来看,我国医学影像设备行业在低端产品市场,国内厂商数量众多,竞争激烈,而高端医学影像设备主要集中在国外企业;当前我国医学影像设备行业面临较高的资质、人才和技术壁垒,行业准入门槛较高,行业新进入者威胁相对一般;医学影像设备产品目前尚无有效的可替代产品,外部竞争主要来自于进口产品,行业替代品威胁不大;上游行业主要为医学影像设备行业提供零部件、原材料等基础产品、供应商规模大小不等,且行业发展较为迅速,产业较为成熟,但核心部件仍旧依靠进口,因此行业对上游议价能力一般;医学影像设备产品不具备替代产品,对下游议价能力较高,综合来看医学影像设备对下游行业议价能力较高。

运用波特的“五力”模型,对医学影像设备行业的竞争环境分析中,对各方面的竞争情况进行量化,5代表最大,0代表最小,医学影像设备行业的竞争情况如下图所示:

更多本行业研究分析详见前瞻产业研究院《中国医学影像设备行业发展前景预测与投资战略规划分析报告》