(原标题:大亚圣象:业绩疲软豪掷21亿元跨界发展电池箔领域 历史资本运作上演信披迷雾)

《金证研》南方资本中心 槐夏/作者 易溪 南江 映蔚/风控

2024年12月16日,大亚圣象家居股份有限公司(以下简称“大亚圣象”)发布关于投资新建铝板带和电池箔项目的进展公告。大亚圣象和广西百色能源投资发展集团有限公司(以下简称“百色能源集团”)签订增资协议,百色能源集团通过增资可取得项目公司20%的股权。公布次日,大亚圣象股价跌幅超4%。

关于上述投资项目,大亚圣象于2023年12月29日晚间发布公告称,拟投资超20亿元新建铝板带和电池箔项目。公布后下个交易日,大亚圣象股价涨幅2%。此次“跨界”发展电池箔业务,在被问及电池箔技术储备相关问题时,大亚圣象称其关联方已具备技术,未来将收购关联方电池箔资产。而行业方面,未来国内电池箔行业产能或大幅扩张,市场竞争或加剧。

“跨界”的另一面,大亚圣象的营收、净利润持续下滑,毛利率走低。对于大亚圣象而言,其主营业务或面临房地产降温的挑战。除此之外,大亚圣象一家子公司与一林业公司多年共用联系方式。而回溯历史,大亚圣象子公司曾拟向该林业公司收购林地,后因林地权属发生纠纷而终止转让,子公司与该林业公司关系或存疑待解。

一、业绩“疲软”木地板产销双降,房地产行业降温市场需求或承压

花无百日红。大亚圣象主要产品为木板及人造板,上下游涉及房地产、建筑装饰。然而,房地产行业降温,大亚圣象的市场需求或受影响。在此背景下,大亚圣象主营业务的毛利率下滑,其中木地板产销双降。总体来看,大亚圣象的业绩或显“颓势”。

1.1 近五年来大亚圣象净利润持续负增长,营收“两连降”降至2016年水平

1999年6月30日,大亚圣象上市深交所主板。

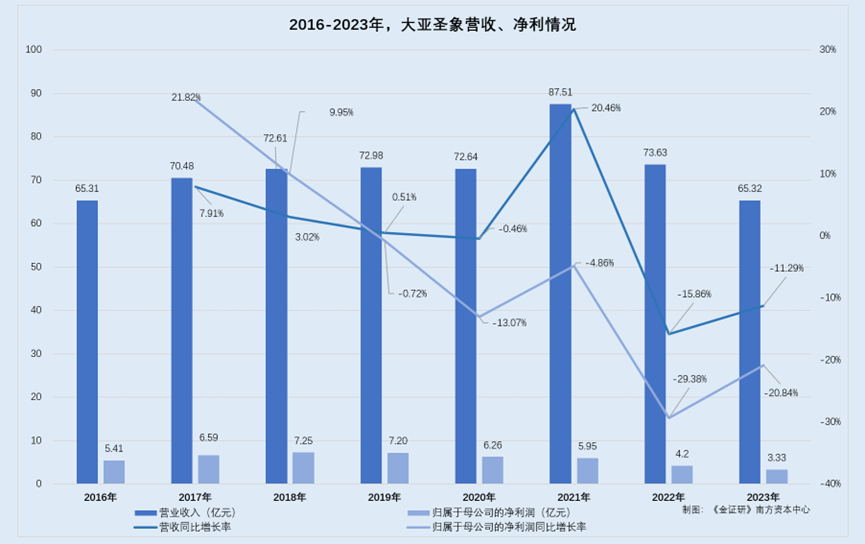

据大亚圣象2016-2023年年报,2016-2023年,大亚圣象营收分别为65.31亿元、70.48亿元、72.61亿元、72.98亿元、72.64亿元、87.51亿元、73.63亿元、65.32亿元,同期归母净利润分别为5.41亿元、6.59亿元、7.25亿元、7.2亿元、6.26亿元、5.95亿元、4.2亿元、3.33亿元。

经测算,2017-2023年,大亚圣象营收同比增长率分别为7.91%、3.02%、0.51%、-0.46%、20.46%、-15.86%、-11.29%,归母净利润同比增长率分别为21.82%、9.95%、-0.72%、-13.07%、-4.86%、-29.38%、-20.84%。

不难看出,自2019年起,大亚圣象归母净利润已连续下滑5年。而近两年,大亚圣象营收亦持续下滑,营收规模也降至2016年水平。

2024年1-9月,大亚圣象的营业收入、归母净利润分别为37.72亿元、1.34亿元,分别同比增长-15.39%、-45.05%。

显然,进入2024年,大亚圣象前三季度的业绩仍现负增长。

1.2 近几年毛利率较2019年呈下降趋势,近两年主要产品木地板产销量双双下滑

雪上加霜的是,大亚圣象的毛利率亦存在连续下滑的情况。

据大亚圣象公告,2018-2023年及2024年1-6月,按照行业划分,大亚圣象营业收入中,装饰材料业的收入占比分别为99.38%、99.46%、99.41%、99.47%、99.38%、99.29%、99.16%。

而2018-2023年及2024年1-6月,大亚圣象装饰材料业毛利率分别为36.1%、36.08%、29.25%、25.75%、24.04%、25.78%、25.73%。

不难发现,相较于2018-2019年,大亚圣象2020-2023年的装饰材料业毛利率呈下滑趋势。

据大亚圣象2024年半年报,大亚圣象主要从事地板和人造板的生产销售业务,所属行业包括木地板行业和人造板行业。

其中,大亚圣象地板业务主要产品有“圣象”强化木地板、三层实木地板等,产品广泛用于住宅、酒店等装修和装饰。人造板业务主要产品有“大亚”中高密度纤维板和刨花板,主要用于地板基材、家具板等。

据大亚圣象2023年报,木地板和人造板产品主要用于建筑物的装修,其市场需求易受房地产市场周期性波动影响。

而观大亚圣象最近五年主要产品产销量情况。据2020-2023年报及2024半年报,大亚圣象拥有年产8,000万平方米的地板生产能力,并拥有年产超150万立方米的中高密度板和刨花板的生产能力。

需要说明的是,大亚圣象营业收入按产品划分为中高密度板、木地板、“木门及衣帽间”、“竹及石塑地板、层压板等”、其他。其中2018-2023年及2024年1-6月,木地板收入占大亚圣象营业收入的比例分别为69.5%、70.17%、73.36%、69.96%、63.55%、66.31%、59.13%。

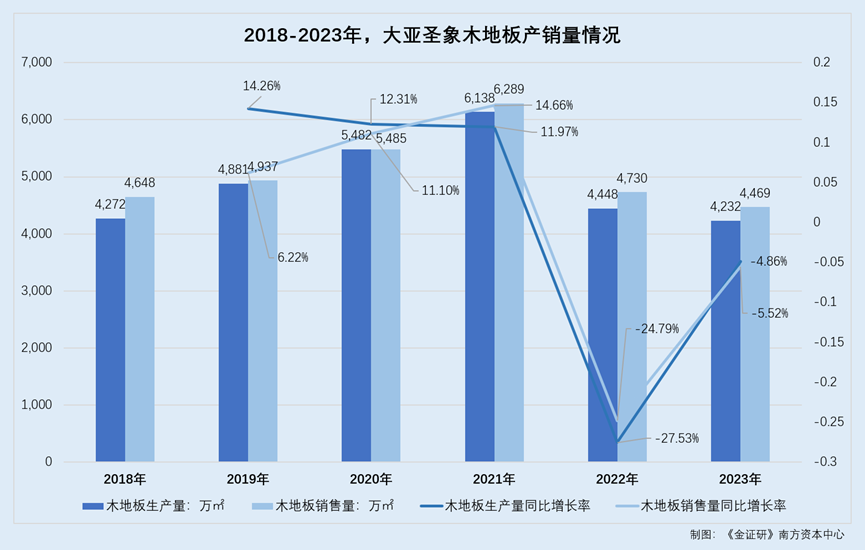

2018-2023年,大亚圣象木地板生产量分别为4,272万平方、4,881万平方、5,482万平方、6,138万平方、4,448万平方、4,232万平方;同期木地板销售量分别为4,648万平方、4,937万平方、5,485万平方、6,289万平方、4,730万平方、4,469万平方。

2019-2023年,木地板生产量同比增长率分别为14.26%、12.31%、11.97%、-27.53%、-4.86%。同期,木地板销售量同比增长率分别为6.22%、11.1%、14.66%、-24.79%、-5.52%。

可以看出,2022-2023年,大亚圣象木地板的产销量双双下滑。尽管2023年大亚圣象毛利率回到2021年水平,但其主要产品木地板产销量较2021年下滑明显。

1.3 国内木地板行业产品销量连续负增长,全国商品房销售面积持续下降

值得一提的是,大亚圣象主要产品木地板的行业销售情况或不容乐观。

据认证主体为中国林业科学研究院木材工业研究所的微信公众平台及林产工业协会发布的公开信息,据林产工业协会不完全统计,2020-2023年,国内具有一定规模企业的地板产品总销量分别约为9.03亿㎡、9.17亿㎡、8.16亿㎡、6.63亿㎡,同比增长率为1.35%、1.55%、-11.1%、-18.7%。

2020-2023年,在木竹地板销量细分情况中,国内强化木地板分别销售1.99亿㎡、1.95亿㎡、1.58亿㎡、1.42亿㎡,同比增长率分别为-7.96%、-2.01%、-19%、-10.1%;实木复合地板分别销售1.38亿㎡、1.48亿㎡、1.28亿㎡、1.2亿㎡,同比增长率分别为8.66%、7.03%、-13.3%、-6.3%;实木地板分别销售4,100万㎡、3,900万㎡、3,300万㎡、3,000万㎡,同比增长率分别为-12.02%、-4.88%、-15.4%、-9.1%。

而国内房地产行业或“降温”。

据国家统计局数据,2019-2023年,全国商品房销售面积分别为16.45亿㎡、16.86亿㎡、17.14亿㎡、12.98亿㎡、11.17亿㎡,2020-2023年同比增长率分别为2.45%、1.69%、-24.3%、-13.9%。

2024年上半年,全国新建商品房销售面积4.79亿㎡,同比下降19%,其中住宅销售面积下降21.9%。

综上,大亚圣象的木地板贡献六成以上收入,但2022-2023年的产销量双双下滑。同样在2022-2023年,大亚圣象的营收及净利润也连续负增长,其中净利润已经连续五年下滑,营收规模降至2016年水平。除此之外,国内木地板行业产销下降,房地产行业“降温”,对于毛利率走低的大亚圣象而言,其未来市场需求及成长能力或承压。

二、跨界发展电池箔业务拟收购关联方资产,而行业产能将大幅扩张市场竞争或加剧

在主营业务收入增长不佳的窘境下,大亚圣象选择“另寻出路”。2023年12月末,大亚圣象宣布其将投资21亿元“跨界”新建电池箔项目。值得注意的是,大亚圣象关联方也从事电池箔业务。大亚圣象表示,为避免同业竞争未来拟收购关联方的电池箔相关资产。

2.1 2023年拟投资21亿元新建电池箔项目,该业务与其主营的木地板及人造板行业分属不同赛道

据签署日为2023年12月30日及2024年4月8日的公告信息,2023年12月29日召开第九届董事会第一次会议,审议通过了《关于投资新建铝板带和电池箔项目的议案》。

具体来看,为优化产业布局、提高市场综合竞争力、实现双轮驱动发展,大亚圣象计划在广西百色市投资新建年产12万吨厚度低于0.5mm铝板带和4万吨电池箔项目(以下简称“广西电池箔项目”),项目总投资约21.4亿元。项目实施主体为大亚新能源材料科技(广西)有限公司(以下简称“大亚新能”),建设周期为20个月。

项目分两期实施,其中一期为新建年产12万吨厚度低于0.5mm铝板带项目,预计2024年建成投产;二期为新建年产4万吨电池箔项目,预计2025年建成投产。

2024年4月3日,大亚圣象已与百色市政府签署相关投资协议。

需要说明的是,电池箔下游消费则主要以动力电池、储能电池以及消费电子领域为主。而大亚圣象主营业务为木板及人造板。

显然,大亚圣象拟建的电池箔项目,与其现有主营业务分属不同赛道。

对于“跨界”生产电池箔,大亚圣象现有相关技术情况或值得关注。

2.2 被问技术储备称技术骨干已到位,为避同业未来拟收购关联方电池箔资产

据签署日为2024年1月19日的公告,深交所要求大亚圣象说明对于广西电池箔项目的人员、技术和客户储备情况。

对此,大亚圣象称其已储备国内铝板带(电池箔、双零箔用)领域的高技术人才团队。其中,团队带头人及主要技术骨干已到位,其他团队成员将根据项目建设进度分阶段落实到位。此外,大亚圣象与项目所在地职业技术学院已合作,自2024年春季起定向培养专业技术人才,作为项目公司未来团队建设的补充力量。

值得一提的是,截至2024年6月末,大亚圣象主要子公司及对公司净利润影响达10%以上的参股公司中,仅有大亚新能主营业务为铝基生产、销售。其中,大亚新能于2023年9月9日成立。

需要指出的是,大亚圣象以关联方的情况,用以说明其在电池箔项目的技术和客户储备情况。

对于技术储备情况,大亚圣象表示,其控股股东大亚科技集团有限公司(以下简称“大亚集团”)旗下的江苏大亚铝业有限公司(以下简称“大亚铝业”)专注于中高端铝箔产品的研发、生产与销售,其在铝箔领域有非常强的技术研发能力。

在客户方面,大亚圣象表示,关联方大亚铝业与蔚来、比亚迪等二十多家客户建立了业务合作关系,其将赋能大亚圣象本次投资项目打开下游市场。控股股东大亚集团并无自有配套的上游铝板带生产线,大亚圣象铝板带项目投产后,大亚集团有可能向大亚圣象采购铝板带以满足其生产所需,从而成为大亚圣象铝板带产品的潜在下游客户。

值得一提的是,大亚圣象还称,控股股东大亚集团已承诺,将在大亚圣象电池箔项目正式投产前,将其涉及的与投资项目相关股权或资产转让给大亚圣象,以解决同业竞争问题。

简言之,大亚圣象发展电池箔业务的技术、客户资源,或“依托”关联方大亚铝业在铝箔领域的储备。为避同业竞争,大亚圣象未来拟收购关联方的电池箔资产。

除此之外,电池箔的行业前景亦值得关注。

2.3 同行称电池箔行业投资热潮下部分类型产品的产能或过剩,且加工费下滑

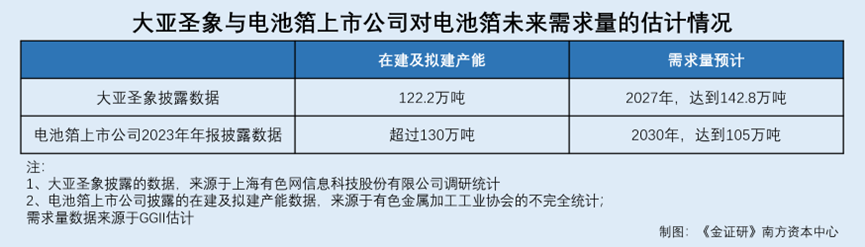

据大亚圣象签署日为2024年1月19日的公告,大亚圣象在电池箔在建产能、下游需求情况中提到,据上海有色网信息科技股份有限公司(以下简称“SMM”)调研统计,目前国内企业提出较明确的电池箔新建项目计划中,设计产能合计122.2万吨。但由于电池铝箔实际的扩产周期漫长、成品率低,预计2024年至2027年国内电池铝箔保持供应紧张的格局。

2022年,国内电池铝箔产量只有26万吨,根据SMM预测,到2027年国内电池铝箔的需求量将达到142.8万吨。

然而,关于电池箔未来供求量前景,其他电池箔企业披露的行业情况或存不同。

需要说明的是,上海华峰铝业股份有限公司(以下简称“华峰铝业”)、江苏鼎胜新能源材料股份有限公司(以下简称“鼎胜新材”)均从事铝板带箔的研发、生产与销售业务,产品均包括电池箔,所处行业均为铝压延加工行业。其中,2023年鼎胜新材的电池箔市占率位居全国第一。

据华峰铝业2023年年报,2023年,因下游系新能源汽车产业快速发展而备受关注的电池箔材料,已有多家铝板带箔企业积极扩张生产规模,出现大量新增项目。根据有色金属加工工业协会的不完全统计,2023年在建和拟建的电池箔项目超过18个,设计产能超过130万吨。

据鼎胜新材2023年年报,保守估计,GGII预计到2025年全球动力电池出货量将达到1,550GWh,2030年有望达到3,000GWh,对应电池铝箔需求量分别为54.25万吨、105万吨。

不难看出,国内电池箔产品未来或将面临产能大幅增长问题。

据华峰铝业2023年年报,2023年度,铝箔带箔行业部分类型产品出现产能相对过剩。其中包括电池箔等多类产品的加工费出现不同程度的下滑。

基于铝压延加工行业惯例,铝轧制材生产企业(如华峰铝业、鼎胜新材)普遍采用“铝锭价格+加工费”的定价模式。加工费根据加工工序道次、工艺复杂程度等多方面因素确定。而铝锭价格即为电池箔原材料的价格。

从上述定价模式可以看出,除了原材料铝锭价格之外,电池箔生产企业的利润空间也包括加工费。而2023年电池箔加工费已出现下滑。

据鼎胜新材2023年报及签署日为2024年1月31日的公告信息,2023年,鼎胜新材营业收入约190.64亿元,同比下降11.76%;归母净利润5.35亿元,同比下降61.29%。另外,2023年,鼎胜新材铝箔产品毛利率为12.91%,同比下降4.76%。

对此业绩变化,鼎盛新材披露,因动力电池铝箔下游需求增速放缓,为保持市场领先地位,鼎盛新材采取了更加灵活的定价策略,导致该等产品毛利同比下降,从而影响了整体盈利水平。

除此之外,电池箔的下游锂电池行业或降温。

2.4 电池箔下游以动力电池等领域为主,2023年下游锂电池销量增速放缓

而电池箔下游消费则主要以动力电池等领域为主。

值得说明的是,动力电池系新能源汽车的核心部件。而锂电池系当前新能源汽车的主流能源路线。

据工业信息化部公开信息,2021-2023年全国锂离子电池产量分别为324GWh、750GWh、940GWh,同比增长率分别为106%、130%、25%。

也就是说,2023年年底,大亚圣象拟投资21亿元“跨界”发展电池箔业务。在被问及电池箔技术储备相关问题时,大亚圣象称其关联方已具备技术,未来将收购关联方电池箔资产。而国内电池箔行业未来产能或大幅扩张,部分产品类型或面临产能过剩挑战。并且,电池箔下游动力电池领域中,2023年锂电池销量较上一年有所放缓。

三、曾拟以上亿元向一家林业公司收购林地,转让终止后与该第三方林业公司多年上演经营混淆异象

疑似之迹,不可不察。大亚圣象主要产品系地板和人造板,原木为其主要原材料之一。值得注意的是,大亚圣象一家子公司,与一家林业公司多年共用联系方式,且历史上其曾拟向该林业公司收购林地,后因林地权属发生纠纷而终止转让。

3.1 原材料基本系外购,2024年4月自称拥有约20万亩自有林地

据大亚圣象2023年年报,大亚圣象主要产品即地板和人造板产品的主要原材料是原木、“三剩物”、次小薪材和化工原料等。

据大亚圣象2005年报,大亚圣象在发展战略和业务发展规划提出,在生产制造上,其将实现林板一体化发展战略,形成从林地资源-工业品的制造到销售-消费品的制造、销售、家居工程设计等完整的产业链。

据大亚圣象签署日为2024年4月15日的公告,大亚圣象拥有20万亩自有林地,作为战略储备。

据大亚圣象董秘于2020年9月17日回复投资者信息,大亚圣象原材料基本都是向外采购。

值得注意的是,大亚圣象的子公司,与一家第三方林业公司多年共用联系方式。

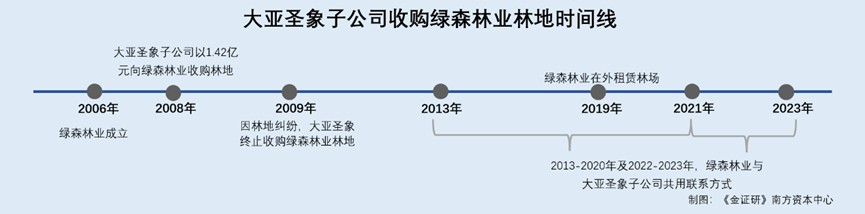

3.2 子公司与绿森林业多年共用联系方式,曾拟以1.4亿元向绿森林业收购林地后因纠纷终止转让

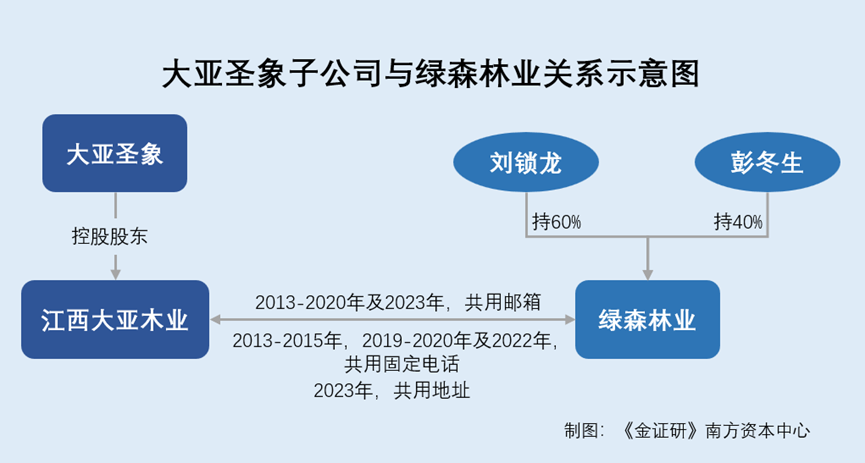

据市场监督管理局信息,抚州绿森林业发展有限公司(以下简称“绿森林业”)成立于2006年12月1日。自成立日至查询日2024年12月18日,绿森林业的股东分别为刘锁龙、彭冬生,持股比例分别为60%、40%。

而大亚木业(江西)有限公司(以下简称“江西大亚木业”)成立于2003年10月15日,系大亚圣象全资子公司,主营业务为生产中(高)密度纤维板。

2013-2018年,绿森林业与江西大亚木业共用邮箱wu****ia@cndare.com。2019-2020年,共用邮箱cu*******en@cndare.com。2023年共用邮箱wa*****g2@cndare.com。

截至查询日2024年12月18日,域名cndare.com的主办单位为大亚圣象。

2013-2015年,绿森林业与江西大亚木业共用固定电话0794-84***08。2019-2020年及2022年,共用固定电话0794-84***70。

2023年,绿森林业与江西大亚木业共用地址江西省抚州市抚北工业园区19号。

据发布的(2020)赣0730刑初101号文书,2019年9月25日,宁都县洛口镇洛口村塘角组、绿森林业租赁的洛口镇球田村八十塅组及球田村汉元一组的山场发生火灾。经鉴定,该起火灾过火有林地面积895.8亩,合59.72公顷,原为松、杉、阔中幼林。

换言之,2019年,绿森林业租赁的山场曾发生火灾。同年,大亚圣象子公司与绿森林业共用电话邮箱。

值得一提的是,江西大亚木业曾向绿森林业购买林地。

据2009年半年报,2008年,大亚圣象下属子公司江西大亚木业向绿森林业支付了林地转让款14,180.7万元,因出让方林地权属发生纠纷而无法办理转让手续,双方于2009年签署协议终止了林地的转让。

3.3 公开信息显示,绿森林业2008年取得的部分林地经营权曾被卷入行贿案件

据2019年1月18日发布的(2018)赣11刑终342号文书,2007年7、8月份,江西省东乡县兴旺林业发展有限公司(以下简称“兴旺林业”)法人代表宗某与其合伙人艾某通过他人介绍,找到弋阳县曹某镇林办主任郑某等人,联系承包曹某镇邵坂等三个村拥有的2.1万多亩山林经营权。

为办理林权变更登记手续,2008年3月10日至12日,宗某、艾某二人在明知该山林存在纠纷、公益林、村民林权证未收齐等法定不得流转条件的情况下,向镇林办分管领导方某和镇林办郑某等人行贿。

2008年5月4日,经县林业主管部门审批,曹某镇邵坂、外洪、内洪村委会共有的2.1万多亩山林经营权被变更为绿森林业。

也就是说,上述2.1万多亩山林经营权曾被卷入行贿案件,后来上述山林经营权被变更为绿森林业所有。

而回溯历史,大亚圣象的关联方拟投资13.53亿元进行建设育林项目。

3.4 控股股东旗下子公司2022年曾备案,拟投资13亿元建设八千公顷林地

据崇左市发展和改革委员会于2022年11月25日发布的公开信息,广西大亚林业科技有限公司(以下简称“广西大亚林业”)拟投资13.53亿元建设原料林基地建设项目,所属行业为林业。

项目建设总规模为8,000公顷,按照经营类型分,新造林1,900公顷,森林抚育6,100公顷。

需要说明的是,广西大亚林业系大亚圣象控股股东大亚集团的子公司。

总而言之,大亚圣象表示,截至2024年4月其拥有约20万亩自有林地,然而其原材料基本系对外采购。研究发现,大亚圣象的子公司江西大亚木业与一家林业公司即绿森林业多年共用联系方式。而历史上,大亚圣象子公司江西大亚木业也曾拟以上亿元向绿森林业收购林地,而后因权属纠纷终止转让。此外,大亚圣象控股股东旗下子公司2022年也曾备案,拟投资13.53亿元进行建设育林项目。上述异象背后,江西大亚木业与绿森林业的关系待解。