(原标题:【行业深度】洞察2024:中国体育用品行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:金陵体育(300651)、三夫户外(002780)、探路者(300005)等

本文核心数据:体育用品行业竞争梯队;体育用品行业企业布局等

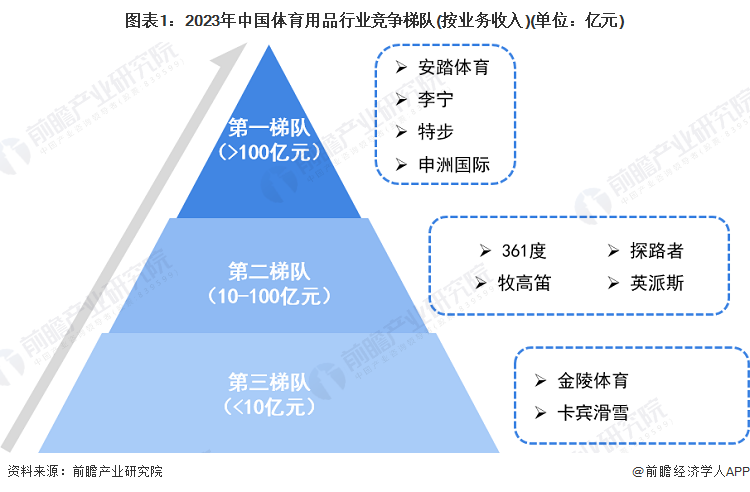

中国体育用品行业竞争梯队

结合企业业务收入规模以及业务布局情况来看,目前安踏体育、李宁、特步、申洲国际等业务发展较为领先,处于我国体育用品行业第一梯队;361度、牧高笛、探路者、英派斯等业务收入规模普遍集中在10-100亿元,处于第二梯队;第三梯队包括金陵体育、卡宾滑雪等企业,业务收入规模较小。

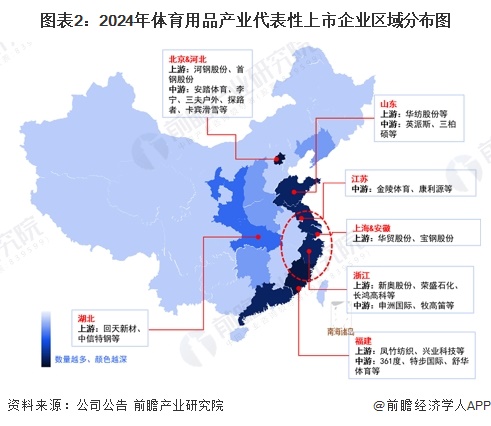

从代表性企业分布来看,体育用品产业代表性企业主要分布浙江、福建、北京、山东等省市。此外,江苏、湖北等地亦有产业链代表性上市公司。

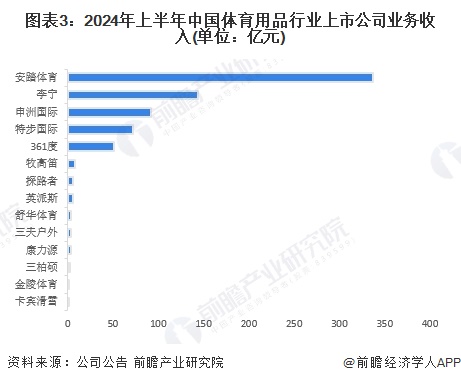

中国体育用品企业竞争格局

根据各公司公报,按体育用品相关业务收入来看,2024年上半年,安踏体育以337.35亿元的业务收入位列第一,远高于其他公司;李宁和申洲国际业务收入分别为143.45亿元和92.13亿元,位列第二和第三。

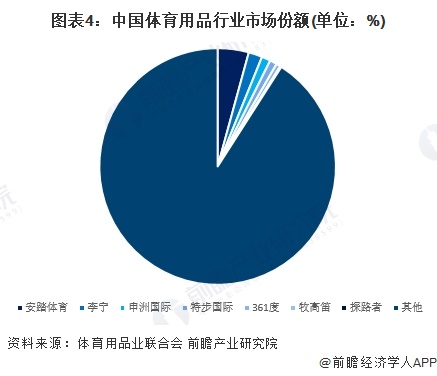

2024年5月,中国体育用品业联合会发布《中国体育用品业年度发展报告(2023)》,提出2022年中国体育用品制造业总产出14259亿元。结合2023年中国体育产业发展情况,前瞻初步核算2023年中国体育用品制造业总产出14687亿元。结合各公司的经营数据,2023年安踏体育市场份额为4.25%,位居行业第一;李宁市场份额为1.88%,位居行业第二;申洲国际和特步国际市场份额分别为1.21%和0.98%。

中国体育用品行业集中度

市场集中度方面,目前中国体育用品行业发展成熟,行业细分市场众多,企业竞争激烈,行业集中度整体较低。2023年安踏体育、李宁、申洲国际三家公司合计市场份额为7.3%,行业CR7约9.1%

中国体育用品行业企业布局及竞争力评价

由于中国体育用品市场格局分散,业内代表企业市场份额占比均不高,结合代表企业体育用品业务发展概况,及企业业务收入、区域布局等指标对其竞争力进行评价如下:

中国体育用品行业竞争状态总结

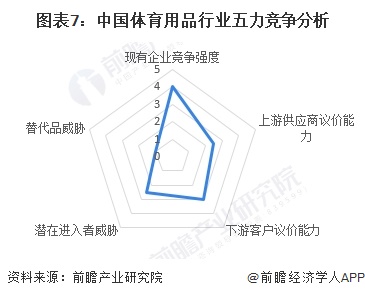

从五力竞争模型角度分析,目前,我国体育用品行业现有企业非常多,龙头企业之间的竞争较为激烈;上游供应商主要为各类非金属原材料和金属原材料,议价能力较低;而下游需求市场主要为各类需求群体等,议价能力一般;同时,行业进入存在资金、技术门槛,潜在进入者威胁一般;从当前的发展趋势来看,我国体育产业正处于稳步发展态势,体育用品的替代威胁较小。

根据以上分析,对各方面的竞争情况进行量化,5代表最大,0代表最小,目前我国体育用品行业竞争状态总结如下:

更多本行业研究分析详见前瞻产业研究院《中国体育用品行业发展前景与投资战略规划分析报告》