(原标题:唱响A股好公司系列中航光电:低调、沉稳、有实力的军工典范)

编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第二十九篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

2022年国务院《“十四五”数字经济发展规划》中明确提出:要重点加快推动数字产业化发展,着力提升基础软硬件、核心电子元器件、关键基础材料和生产装备的供给水平,强化关键产品自给保障能力。实施产业链强链补链行动,加强面向多元化应用场景的技术融合和产品创新,提升产业链关键环节竞争力,完善5G、集成电路、新能源汽车、人工智能、工业互联网等重点产业供应链体系。深化新一代信息技术集成创新和融合应用,打造新兴数字产业新优势。

今天,估值之家给大家带来的是和电子元器件相关的A股军用连接器龙头——中航光电。

中航光电科技股份有限公司(以下简称“中航光电”或“公司”)成立于2002年,公司地址位于河南省洛阳市涧西区中国(河南)自由贸易试验区洛阳片区浅井南路6号,2007年11月登录深交所中小板,股票代码为002179。截至2023年末,公司控股股东为中国航空科技工业股份有限公司,持股比例36.73%,实际控制人为中国航空工业集团有限公司,持股比例为23.77%。

中航光电专业从事中高端光、电、流体连接技术与产品的研究与开发,专业为航空及防务和高端制造提供互连解决方案,自主研发各类连接产品500多个系列、35万多个品种,主要产品包括光、电、流体连接器,光电子器件,线缆组件及集成化设备,广泛应用于防务、商业航空航天、通信网络、数据中心、石油装备、电力装备、工业装备、轨道交通、医疗设备、新能源汽车、消费电子等高端制造领域。

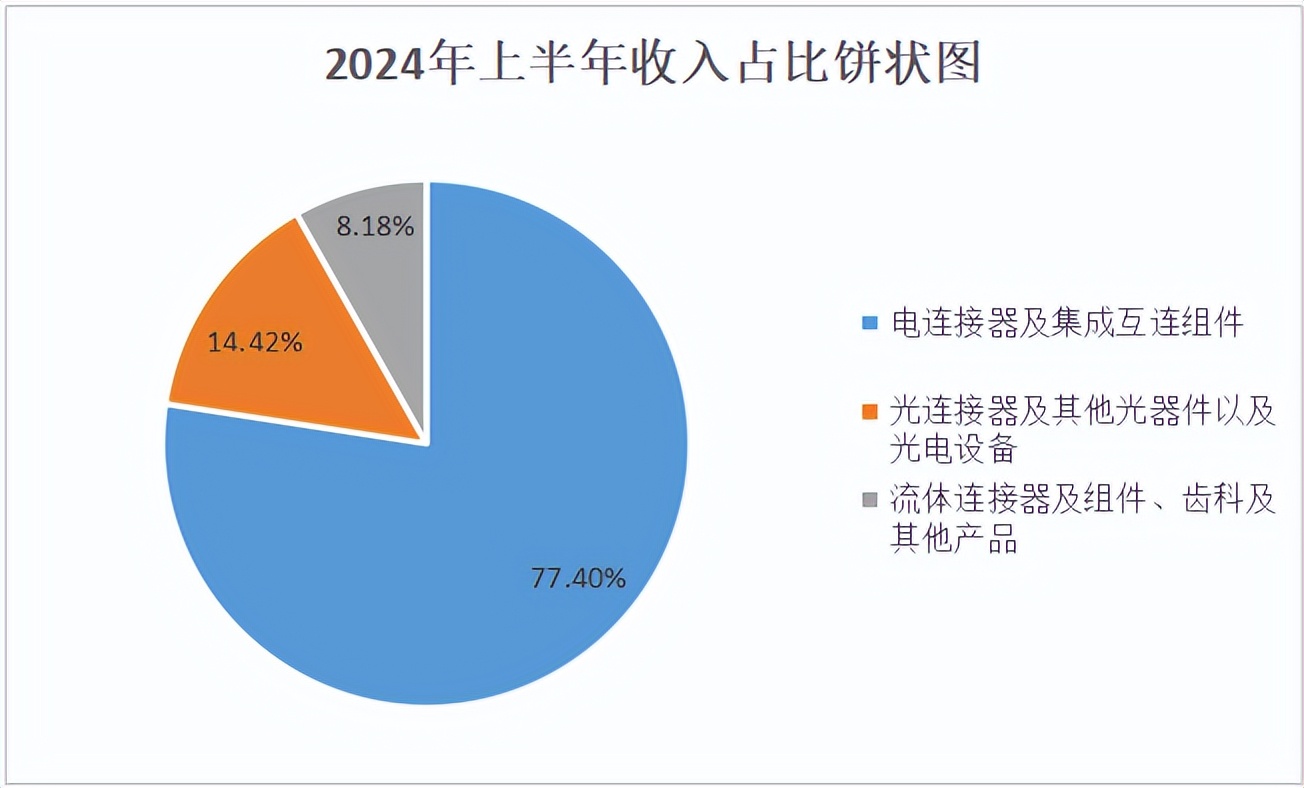

根据中航光电2024年半年报数据:电连接器及集成互连组件销售收入71.19亿元,收入占比77.4%;光连接器及其他光器件以及光电设备销售收入13.26亿元,收入占比14.42%;流体连接器及组件、齿科及其他产品销售收入7.52亿元,收入占比8.18%。按地区划分,2024年上半年主营业务中,中国大陆收入占比94.05%,港澳台及其他国家收入占比5.95%,公司的收入主要集中于中国大陆范围内。

一、连接器依然具有较好的市场前景,公司在电、光、液体业务方面修炼内功、成绩不俗

2024年,伴随制造业的转型升级、人工智能等新技术的不断涌现,在产业下游数据中心、新能源汽车、工业控制、轨道交通等相关行业的持续推动下,全球连接器市场规模总体呈现扩大趋势。据相关机构分析,2024年全球连接器市场规模将增长至1050亿美元,全球连接器市场预测将实现4%的增速,其中中国及亚太地区预计仍将呈稳定增长态势。中国作为全球最大的连接器市场,据悉2023年中国市场连接器销售额约为258亿美元,占全球连接器市场的30.9%。

随着我国现代化产业体系建设和科技创新取得重要进展,安全发展基础巩固夯实,国内经济回升向好、长期向好的基本趋势没有改变。但受外部环境影响以及连接器所用原材料价格波动影响,连接器产品成本压力不断加大,市内卷式竞争愈发激烈。

那么,作为军工电子行业市值第一的中航光电,从2015年到2024年H1在业务方面有着怎么样的表现呢?

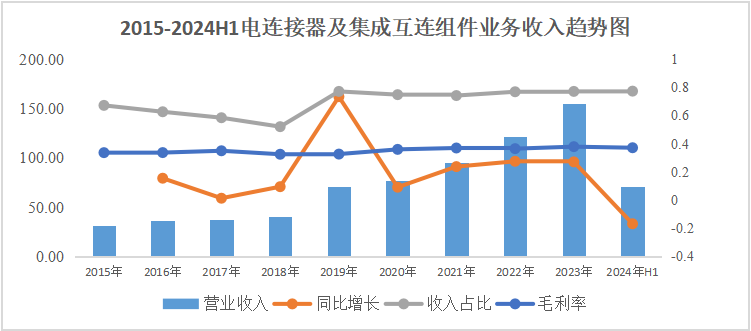

电连接器及集成互连组件业务(以下简称“电业务”):从2015年到2023年,电业务营业收入从31.8亿元增长3.87倍至155亿元,CAGR为22%,增长主要集中于2019年和2021-2023年。2024年上半年,电业务营业收入下降16.83%,主要是因为:一季度,防务领域处于集中交付后期,订货节奏较“十四五”初期有所放缓。电业务是公司的第一大业务,毛利和毛利率也均为第一。电业务收入占比均超过50%,近几年均超过70%且收入占比有增长态势。电业务的毛利率整体呈现稳定增长,因此电业务的毛利占比较高,从2019年-2024年,毛利占比均超过80%。详见下表、图。

单位:亿元

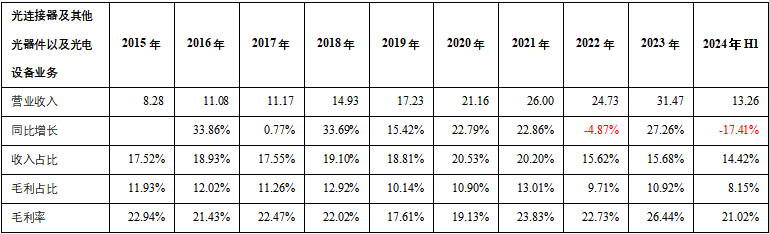

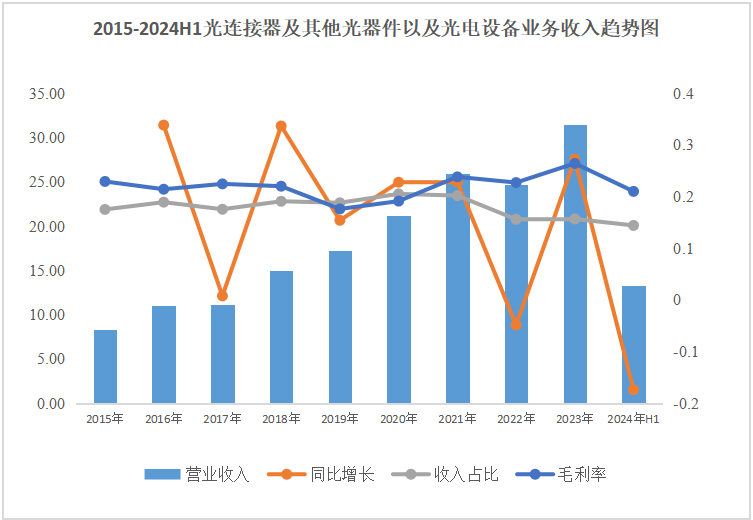

光连接器及其他光器件以及光电设备业务(以下简称“光业务”):从2015年到2023年,光业务收入从8.28亿元增长2.8倍至31.47亿元,CAGR为18%,除了2022年略有下降外,其余年份均为增长。公司光业务的收入和毛利率波动都比电业务要大,鉴于其毛利率要低于电业务,其毛利占比要低于收入占比。2024年H1,受防务领域订单节奏减缓的影响,光业务营业收入同比下降17.41%。详见下表、图。

单位:亿元

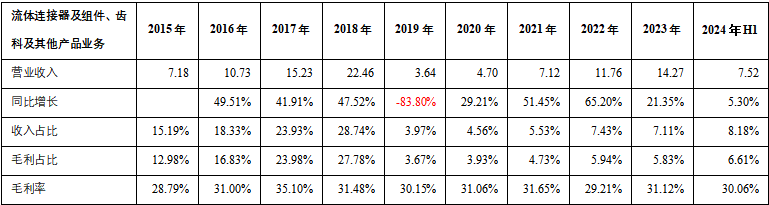

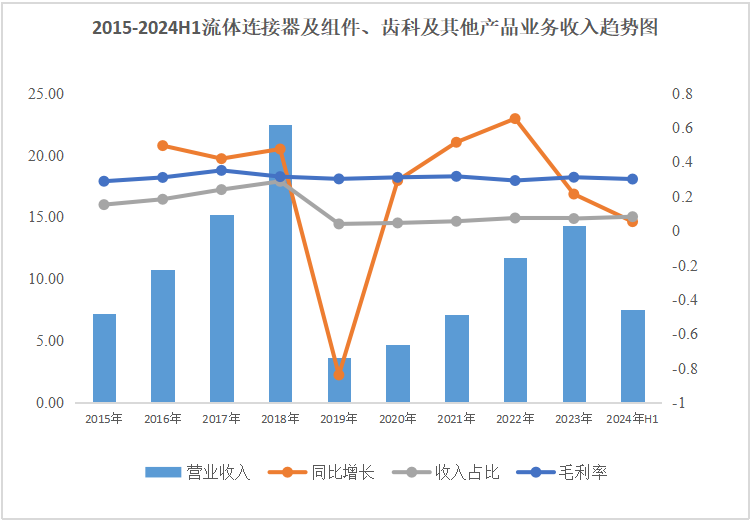

流体连接器及组件、齿科及其他产品业务(以下简称“流体业务”):从2015年到2023年,流体业务收入从7.18亿元增长99%至14.27亿元,CAGR为9%。流体业务整体占比不大,增长也不快,2019年下降83.8%。但近几年,该业务有好转迹象,毛利率要高于光业务,并且较为稳定,就在2024年H1前两大业务下滑的情况下,该业务竟有5.3%的增长。详见下表、图。

综上,中航光电深耕连接器行业 50 余年,在防务领域,通过差异化营销策略和深入挖掘用户需求,不断拓宽产品线,巩固了首选供应商地位。民用航空领域,公司围绕国产大飞机和通用机型需求,布局低空经济,拓展产品谱系。中航光电无论是在基本面还是在市场表现上,都提交了稳定不俗的成绩。公司尽管有央企这一身份加持,但如果没有自身的硬实力,也不可能会有这样的成绩。而这个硬实力,我们从其每年研发投入上就可以看出,2019年到2024年H1,研发占(收入)比依然持续保持着10%的水平。整体而言,估值之家认为,这是一家典型的低调、沉稳、有实力的军工企业!

二、盈利能力强、质量优;近三年公司业绩稳定增长;营运能力优于行业平均水平、经营现金流表现好;资金充裕、债务风险低;风格稳健、分红比例不高

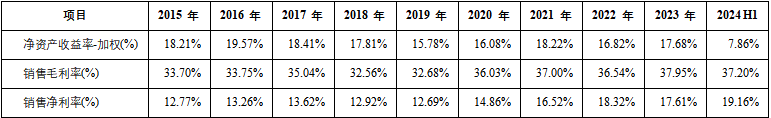

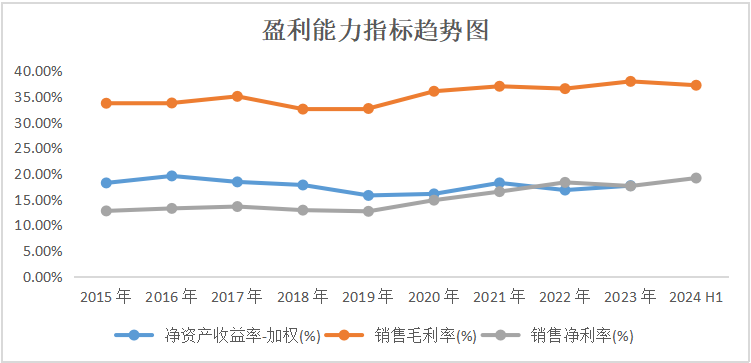

盈利能力方面:从2015年到2023年,中航光电的ROE(加权)在15.78%~19.57%间,近三年的ROE分别为18.22%、16.82%和17.68%,公司的盈利质量较好。从2015年到2024年二季度,中航光电的销售毛利率在32.56%~37.95%,近三年一期毛利率分别为37.00%、36.54%、37.95%和37.20%,公司的毛利率整体较为稳定。中航光电的销售净利率在12.69%~19.16%,近三年一期销售净利率分别为16.52%、18.32%、17.61%和19.16%。中航光电市值在军工电子行业位于第一,它的盈利能力在同行业中也是处于头部水平。

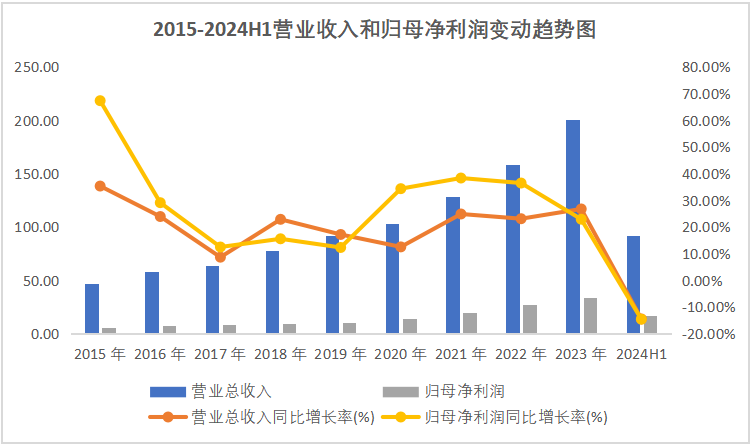

成长性方面:从2015年到2023年,中航光电的营业收入从47.25亿元增长3.25倍至200.74亿元,CAGR为20%。2015年涨幅最大(+35.34%),2017年涨幅最小(+8.66%),2021-2023年涨幅均超过20%。归母净利润从5.68亿元增长4.88倍至33.39亿元,2015-2023年间的CAGR为25%,其中2015年涨幅最大(+67.36%),2019年涨幅最小(+12.30%)。2024年上半年,营业收入和归母净利润分别同比减少14.51%和14.61%。主要系因为2024年一季度,防务领域处于集中交付后期,订货节奏较“十四五”初期有所放缓。随着二季度的到来,公司的订单呈现恢复趋势,降幅收窄。2015年到2024年二季度末,资产总额从74.64亿元增长3.81倍至359.17亿元;归母净资产从33.97亿元增长5.29倍至213.65亿元。

单位:亿元

营运能力方面:从2015年到2024年二季度末,中航光电应收账款周转天数在105.20~193.38天,近三年一期分别为123.55天、105.20天、118.96天和193.38天;应付账款周转天数在116.29~160.94天,近三年一期分别为156.49天、138.32天、128.35天和160.94天;存货周转天数在112.78~181.71天,近三年一期分别为167.03天、181.71天、138.81天和133.86天。近三年一期净营业周期天数在129.42~166.30天。中航光电周转天数整体优于行业平均水平且较为稳定,这与它的业务模式和所对应的客户群体相一致。

近三年,公司净利润现金含量分别为103.56%、77.95%和92.47%,公司经营净现流表现较好。

偿债能力:从2015年到2024年二季度末,中航光电的资产负债率在36.19%~50.54%,近三年一期的资产负债率分别为41.10%、41.84%、38.11%和36.19%,公司的资产负债率逐年递减。近三年一期流动比率在2.07~2.26,速动比率在1.61~1.87,均大于1。截至2024年二季度末,公司账面货币资金88.43亿元,短期借款3.15亿元,长期借款5.89亿元。可以看出,中航光电的账面资金充裕,负债较少,偿债风险低。

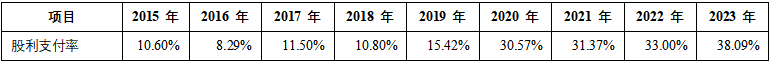

股利支付率:从2015年到2023年,中航光电的股利支付率在8.29%~38.09%。作为一家军工电子行业的央企,公司风格较为稳健、分红比例整体不高。随着公司利润的增长,分红比例有增长态势,但从近几年不断增长的投资活动现金流出以及从公司账面70亿元的固定资产和在建工程不难看出,公司在现阶段,仍需保持稳健经营、保留充足的资金。

三、机构预测未来几年增长速度趋缓,PE处于正常区间,PEG处于高估,公司抗市场波动韧性较强

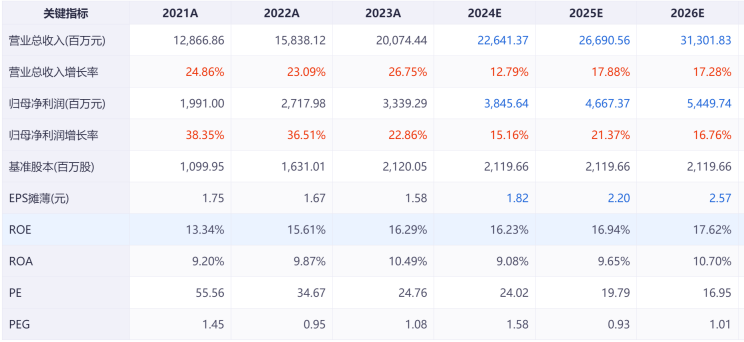

根据机构一致性预测,2024~2026年的营业收入分别为226亿元、267亿元和313亿元,归母净利润分别为38.46亿元、46.67亿元和54.5亿元,PE分别为24.02、19.79、16.95,PEG分别为1.58、0.93和1.01。机构对其未来几年的预期是稳健增长,但速度会稍微放缓。

结合历史数据,中航光电PE(TTM)最大值为77.3,最小值为11.64,PEG(历史)最大值为17.63,最小值为0.27。截至2024年10月25日收盘,中航光电总市值为923亿元,PE(TTM)为30.24,分位数为21.32%,PEG(预测)为1.58,分位数为90.38%。中航光电市值最高时为2021年12月3日,总市值为1137亿元,现市值距离最高值降幅仅为19%,在A股市场中,抗市场波动韧性较强。

截至2024年10月25日,中航光电2024年的市值增长12%。从PE分位数来看,目前处于正常估值区间,但从PEG来看,处于高估值区间,主要系因为中航光电前几年已经经历了较快的增长,后面的增长速度预计会变缓。

估值之家认为,中航光电这家公司潜心修炼内功,深耕连接器赛道,即便国际局势复杂多变,它也定能在自己的赛道中乘风破浪、砥砺前行!