(原标题:Shopify: 亚马逊 “躺到”,独立电商却 “雄起” 了?)

北京时间 8 月 7 日晚美股盘前,美国独立电商龙头 Shopify 公布了 2024 年二季度财报,整体来看,支付和订阅业务的核心经营指标都好于预期,其中订阅业务表现更强劲,而夸张的控费则帮助公司挤出了大超预期的利润,可谓一份出色的业绩,详细要点如下:

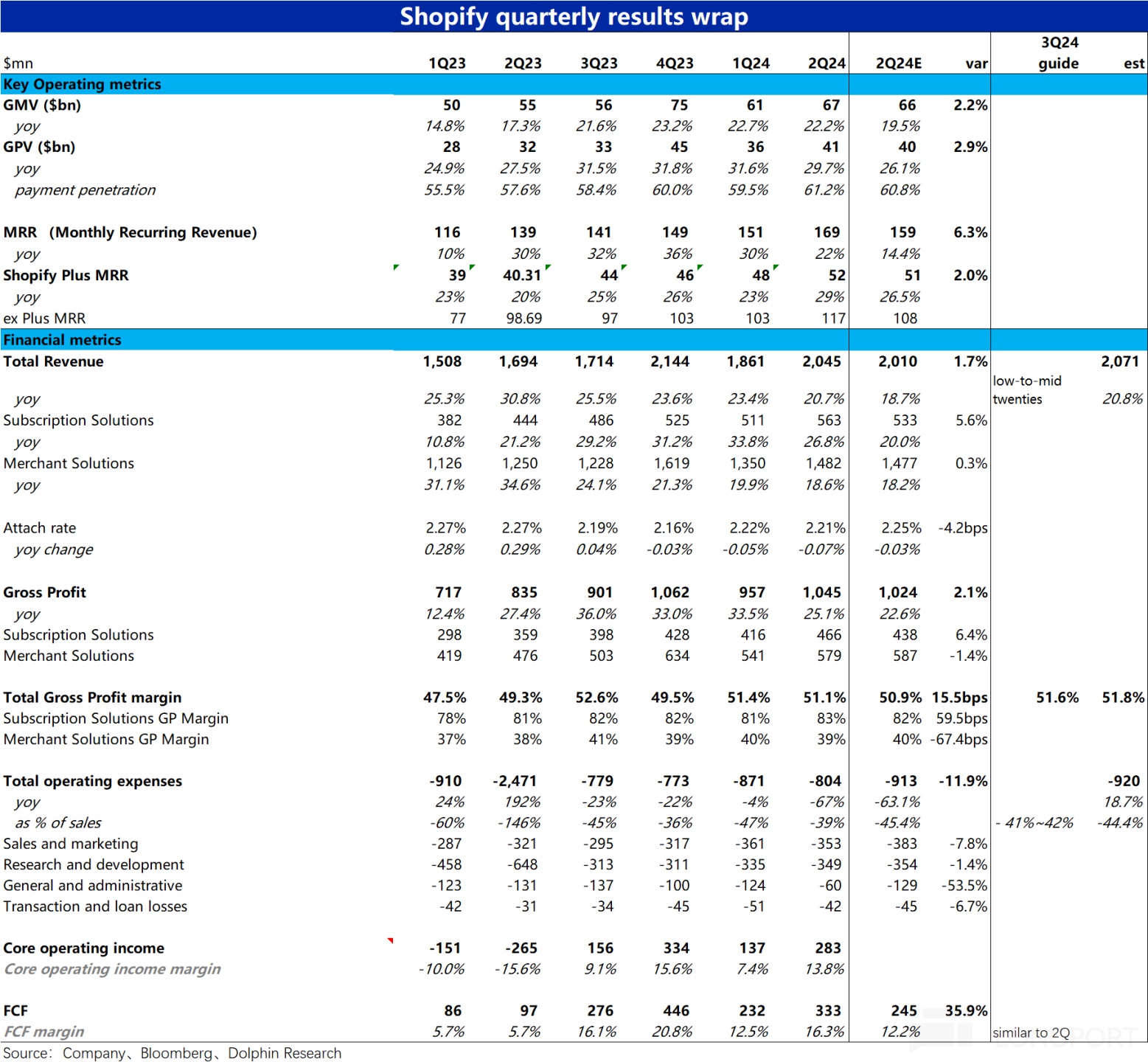

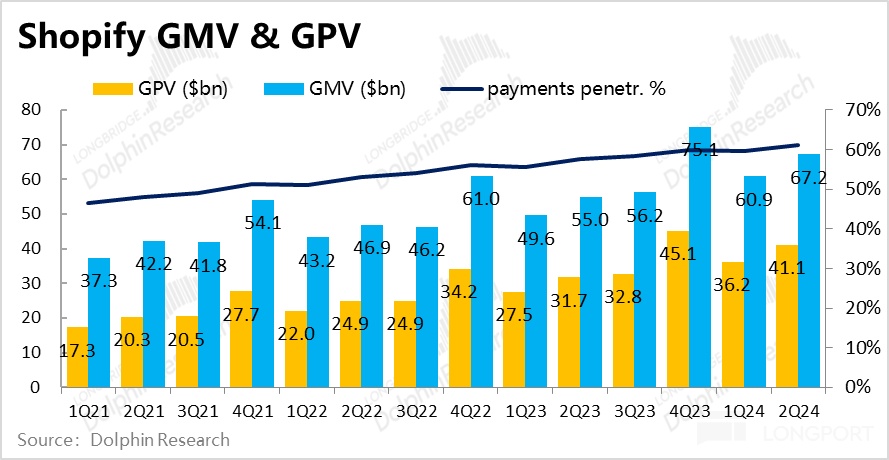

1、核心经营指标上,本季度Shopify 生态的总销售额(GMV)$672 亿,同比增长 22.2%,增速平稳,比预期多出约$15 亿(2.2%)。 完成的总支付金额为$411 亿,比预期高出 11 亿(+2.9%),同比增长 29.7%。Shopify 自有支付渠道的渗透率环比由 59.5% 提升到 61.2%,比预期的 60.8% 稍高。

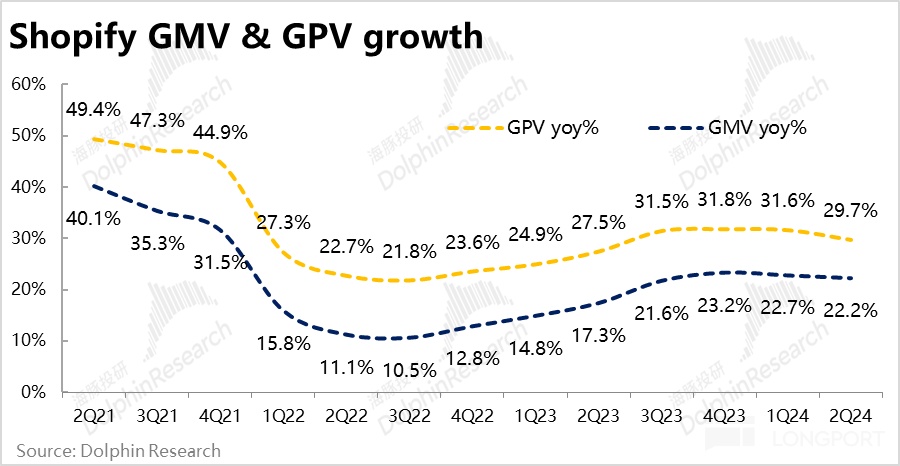

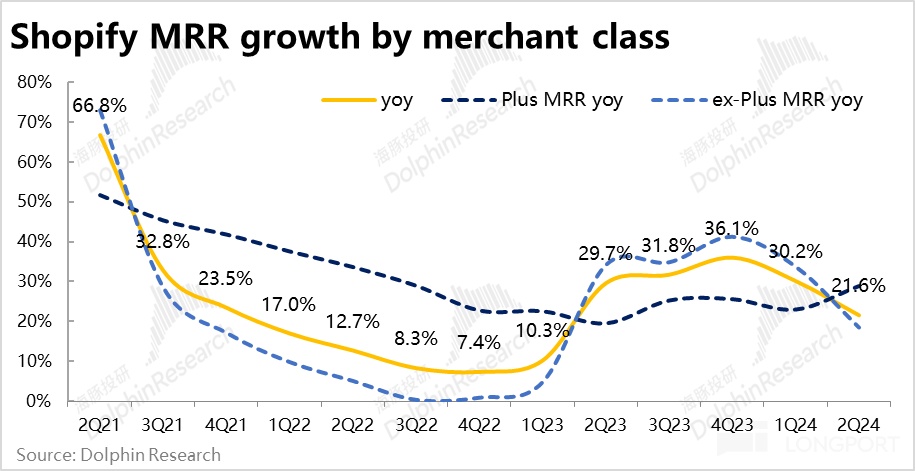

体现订阅业务情况的 MRR(月复现收入),本季为$1.69 亿每月,同比增长 21.6%,大幅高于预期的$1.59 亿,是本季财报最超预期的点。其中Plus 商户贡献的 MRR 同比增长了 29%,非 Plus 商户 MRR 的增速则只有 18.6%。换言之,订阅服务的强劲增长是由 Plus 商户推动的。

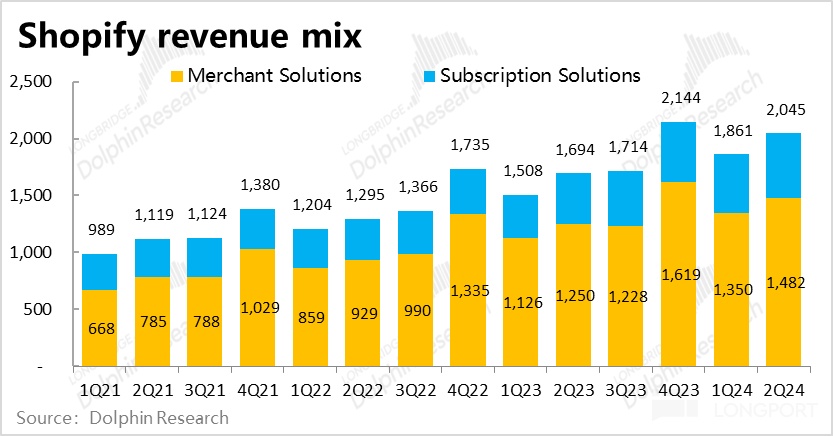

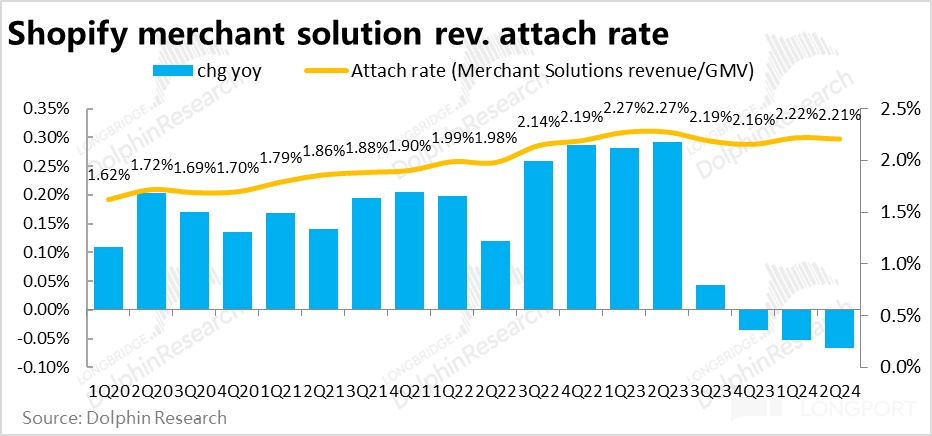

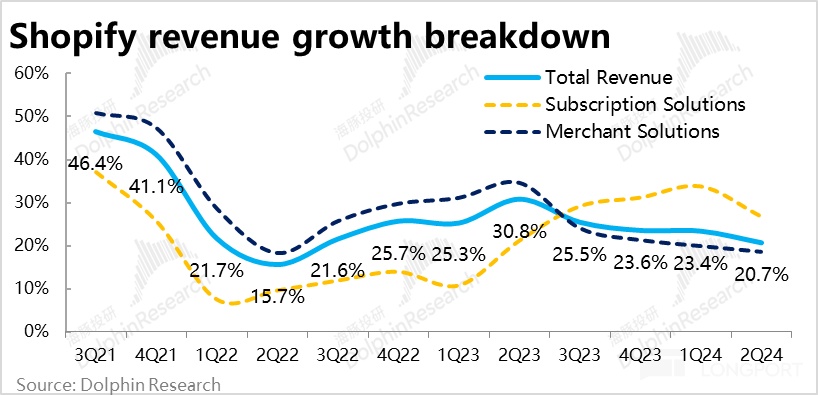

2、营收层面,商家服务本季收入14.8 亿,同比增长 18.6%,增速稍低于 GMV 和 GPV,也未跑赢市场预期。主要是商家服务收入的变现率(占 GMV 的比重)同比减少了 7bps 到 2.21%。我们认为商家服务变现率的下降,是 Plus 商户比重提高后的合理后果。

订阅服务收入则和强劲增长的 MRR 指标一致,收入同比增长 26.8%,比预期高出 5.6%。

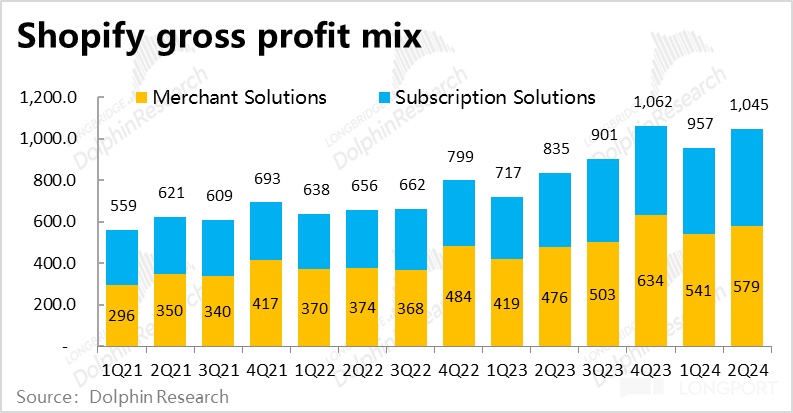

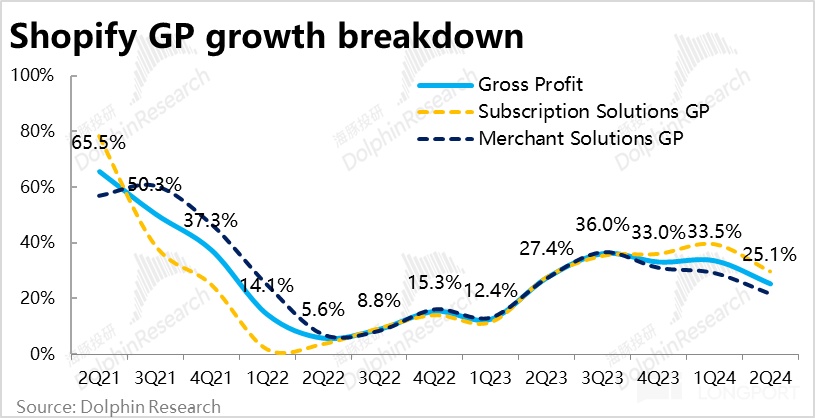

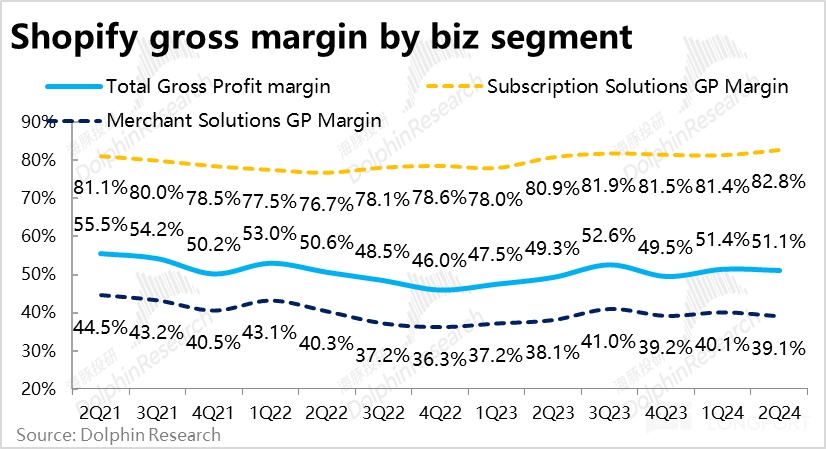

3、毛利润角度,订阅服务毛利率也环比提升了 1.4pct 到 82.8%,不仅收入增长更强,叠加毛利率提升,毛利润额超预期的幅度扩大到 6.4%。而商家服务业务则因变现率有所下滑,毛利率也环比略降了 0.3pct。导致商家服务的毛利润为$5.79 亿,反而稍低于预期 1.4%。

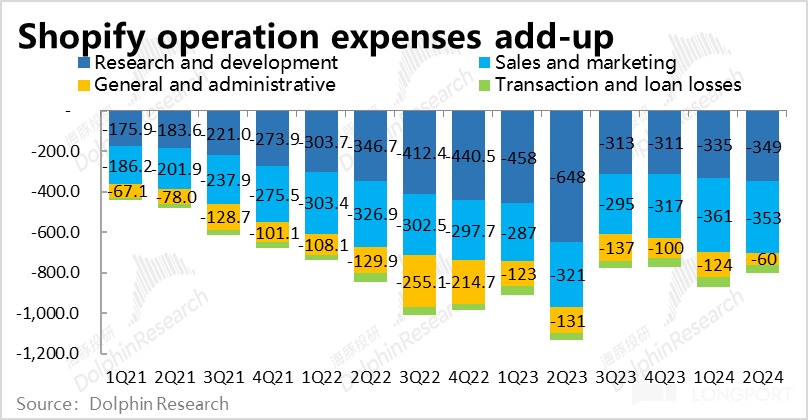

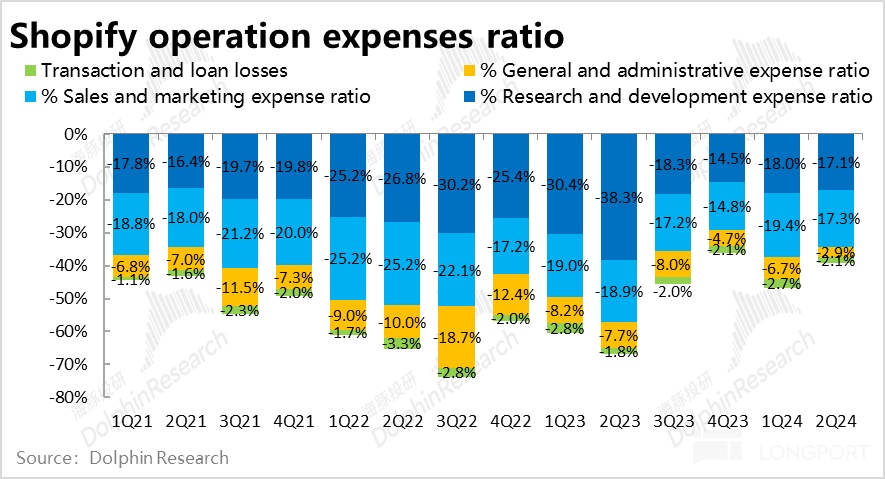

4、费用角度,本季Shopify 明显低于预期的费用支出对利润释放的贡献者非常可观。总经营费用总支出约$8 亿,比市场预期低整整$1 亿(-11.9%)。其中营销费用比预期少 0.3 亿,管理费用更是同比腰斩,仅支出$0.6 亿,仅此一项就比预期低了约$0.7 亿。

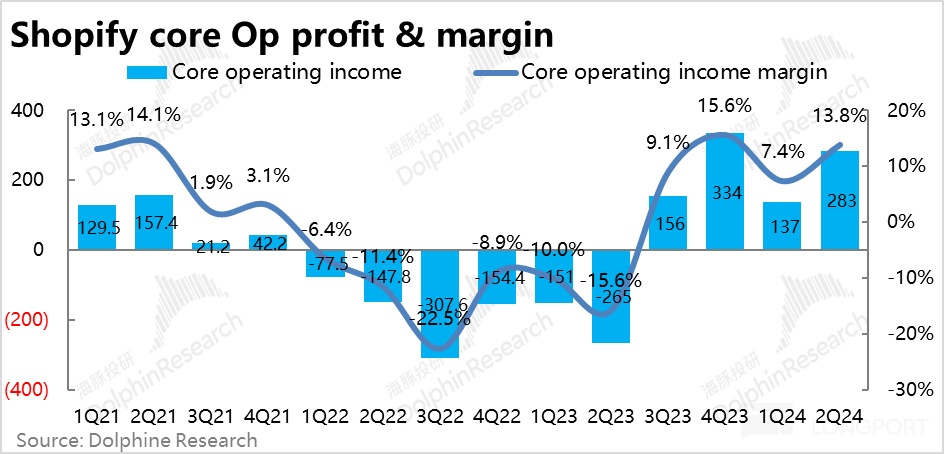

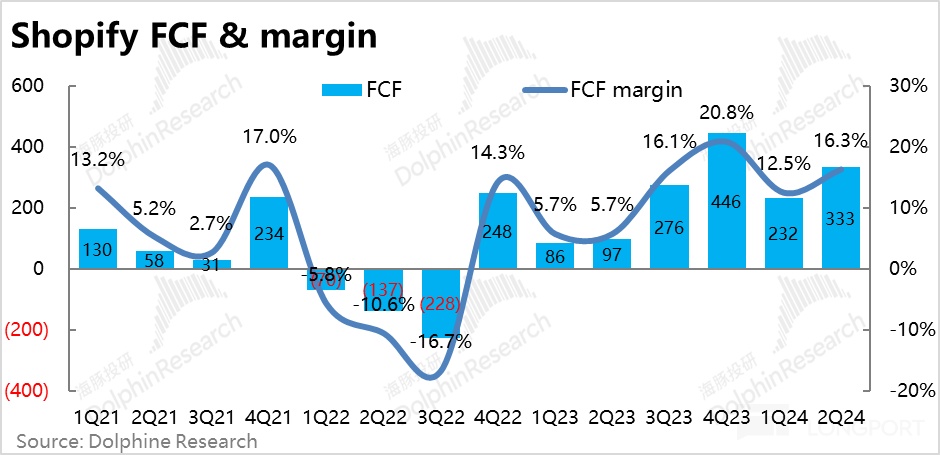

5、总毛利比预期多出约 0.2 亿,而优异的经营费用控制更是挤出约 1 亿利润。使得本季度公司的核心经营利润环比增加了近 1.4 亿,翻倍提升。公司更关注的自由现金利润上,本季度为 3.3 亿,环比同样增加了约 1 亿,比预期多出约 0.9 亿。

海豚投研观点:

从本季的业绩来看,订阅和商家服务业务各自的经营指标都跑赢预期,虽然因变现率下滑的影响导致营收层面超预期幅度略有缩窄,但在更强劲的订阅业务的带动下营收和毛利指标整体仍是不俗的。在夸张的费用缩减下,挤出的增量利润更是让 GAAP 口径下经营利润翻倍增长(虽也有利润额基数低的原因)。但显然,有增长、控费用、放利润的业绩无疑是不俗的。

而展望下季度,公司在指引 20%~25% 左右收入增长(本季为 20.7%)的同时,预期费用支出占收入比重仅为 41%~42%,明显低于市场预期的 44.4%。换言之,下季度高增长和提利润率的情况仍会继续。

估值角度,因为公司当前高个位数的 P/S 估值,和大几十的 P/E 估值,处于很难客观评判是否低估、高估的位置。对后续股价走势的判断的确更多只能从业绩边际变化的趋势来看。

以下为本季财报详细解读:

一、订阅、支付经营指标双双跑赢预期

照例,先从最反映真实状况的经营指标入手,本季度Shopify 生态的总销售额(GMV)$672 亿,同比增长 22.2%,增速平稳。实际 GMV比预期多出约$15 亿(2.2%)。

经 Shopify payment 完成的总支付金额为$411 亿,比预期高出 11 亿(+2.9%),同比增长 29.7%。支付金额增速高于销售额增速, 可见经Shopify 完成支付占总 GMV 的比重是走高的,环比由 59.5% 提升到 61.2%,比预期的 60.8% 稍高。因为 Shopify 能通过支付获取更多的收入,因此支付渗透率的走高有利于公司商家服务收入的增长。

体现订阅业务情况的 MRR(月复现收入)指标,本季为$1.69 亿每月,同比增长 21.6%。(大致可理解为 Shopify 从商家处每月收取的订阅费达 1.69 亿),大幅高于预期的$1.59 亿。可以说,订阅收入是本季业务最超预期的点。其中Plus 商户贡献的 MRR 同比增长了 29%,而非 Plus 商户 MRR 的增速则只有 18.6%,跑输整体增长。换言之,订阅服务的强劲增长是由 Plus 商户推动的。

二、变现率略降稍稍拖累商家服务收入,订阅服务更加强劲

营收层面,商家服务本季收入14.8 亿,同比增长 18.6%,增速并未跑赢 GMV 和 GPV 的增速,相比市场预期也没明显跑赢。背后原因是商家服务收入的变现率(占 GMV 的比重)同比是减少了 7bps 到 2.21%。结合 Plus 商户 MRR 跑赢整体的增长,我们认为商家服务变现率的下降,是溢价能力更强的大型商户比重提高后的合理后果。

而订阅服务收入的趋势和 MRR 指标是紧密一致的,本季收入同比增长 26.8%,比预期高出 5.6%。营收角度也是订阅收入的表现更为强劲。

主要归功于强劲的订阅收入,本季 Shopify 的总收入为 20.45 亿,同比增长 20.7%,比预期稍高 1.7%。

三、商户服务毛利略降,订阅服务毛利提升

毛利润角度,订阅服务不仅收入增长高于预期,毛利率也环比提升了 1.4pct 到 82.8%,经利润率提升的放大后,毛利润额超预期的幅度扩大到 6.4%。

相比之下,因商家服务业务的变现率同环比都是下滑的,因此商家服务的毛利率本季环比略降了 0.3pct。因此也导致商家服务的毛利润为$5.79 亿,反而稍低于预期 1.4%。

加重两项业务,总毛利润仍是高于预期 2.1%,近$10.5 亿比预期多出约$0.2 亿。同比增长 25.1%,仍是跑赢总收入 20.7% 的增速。

四、猛砍管理支出,增量利润最大功臣

费用角度,本季Shopify 明显低于预期的费用支出对利润释放的贡献者更加可观。具体来看,本季经营费用总支出约$8 亿,比市场预期整整少了约$1 亿(-11.9%)。四项经营费用都比预期要少,其中营销费用比预期少 0.3 亿,管理费用更是同比不止腰斩,仅为 0.6 亿,比预期整整少了约 0.7 亿。即便不看预期差,四项经营费用占收入的比重也都是环比下降的。

不过业绩披露中并未解释为何管理费用回断崖下降,可关注电话会中有无解释。

五、增收控费下,经营利润翻倍增加

主要由于比预期强劲的订阅收入,导致公司本季总毛利比预期多出约 0.2 亿,而通过经营费用控制更是比预期多挤出约 1 亿利润。因此,本季度公司的核心经营利润环比增加了近 1.4 亿,环比翻倍。

而公司更关注的自由现金利润上,本季度为 3.3 亿环比上季度也增加了约 1 亿,比市场预期的 2.45 亿也高出约 0.9 亿,虽然超预期幅度不及 GAAP 经营利润,但无疑也是显著跑赢预期的。

<正文完>

海豚投研过往 Shopify 研究:

深度:

2024 年 1 月 19 日首次覆盖第一篇《Shopify:看似 “淘宝”,实是 “支付宝”》

2024 年 5 月 29 日首次覆盖第二篇《Shopify: 有赞的外壳、支付的核,何以恣意成长?》

2024 年 6 月 20 日首次覆盖第三篇《“支付宝” 的内核、SaaS 的估值,Shopify 到底贵不贵?》

本文的风险披露与声明:海豚投研免责声明及一般披露