(原标题:都正生物创业板IPO:大量同行撤回上市申请材料,17项财务数据呈规律性变化之下,发行人还能坚持多久?)

长沙的湘江西岸坐落着岳麓区,岳麓区因辖区内的国家重点风景区岳麓山得名,中国著名的“四大书院”之一的岳麓书院及诸如中南大学等一众高校均位于岳麓区,岳麓区的长沙高新区,为长沙唯一兼有产业功能、城市功能和社会管理多重职能的园区,其中生物医药产业为该园区重点发展的第三大板块。

2016年初,于中南大学湘雅医院/湘雅药学院从事多年药学研究的博士生导师欧阳冬生,在长沙高新区注册成立长沙都正生物科技有限责任公司,开始了发挥自身药理学技术研究优势的转化之路,其选择的创业方向为向各大药企提供药品的临床研究验证服务。

经股改后的都正有限更名为长沙都正生物科技股份有限公司(本文简称:“都正生物”或“发行人”),于2023年6月向创业板申请上市。据招股书信息,都正生物是一家拥有临床研究全流程服务能力的专业化临床研究服务企业,致力于为医药企业、科研机构、CRO等提供药物、医疗器械等临床研究服务。

都正生物本次拟于创业板公开发行不超过1,431.65万股普通股,募资49,301.65万元主要用于总部及研发生产基地建设项目,保荐人为华创证券,审计机构为天职国际会计师事务所。

都正生物作为CRO(医药研发外包)行业中一员,而CRO又作为CXO(医药外包服务)三件套(CRO、CMO中CSO)中的头道套件,主要是通过合同形式向制药企业提供新药的临床或临床前研究等服务,承担某些新药研制试验和申报注册工作的任务,主要服务于新药上市及之前的阶段。都正生物主要提供为药品通过临床试验提供相关服务。

估值之家通过研究都正生物招股书及回复深交所的问询函发现,都正生物本次创业板上市,可能面临天时不利、内功薄弱等不利影响因素。

一、纯服务主业体质可能恰逢不利天时,生物字样公司名称与业务可能不符

据公开数据不完全统计,2024年1月1日至2月20日,沪深两市共有29家企业终止IPO,其中包括澎立生物、澳斯康生物两家医药外包服务企业。截至去年末,湃肽生物、皓天科技、思睦瑞科等三家医药外包服务企业也主动撤回了在创业板或科创板的申请。据上述不完全统计近年有关CXO的IPO企业至少有五家终止上市,从某种程度上说可谓天时之不利。

1.澎立生物主动撤回上市申请,发行人面临问题与其相同

澎立生物曾备受资本宠爱,四年获得了9次增资,并进行了6次股权转让,背后股东不乏红杉恒辰、高瓴祈睿等明星资本,一度堪称资本市场的“宠儿”。但在2024年2月5日,澎立生物主动撤回科创板上市申请文件,终止IPO进程。估值之家以发行人与澎立生物进行对比发现,澎立生物存在的问题发行人也几乎同样存在。

据澎立生物招股书,其成立于2008年3月,比发行人成立时间2016年1月早将近8年,澎立生物是国内最早聚焦于创新药研发临床前药效学研究评价的CRO公司之一。且主业为临床前药效学、药代动力学研究评价服务。可以说与发行人的实质主营业务一模一样。

澎立生物创始人Jifeng Duan是药理学博士后,曾在美国Lexingen、Synta以及和记黄埔医药等药企从事药物研发多年,并一直负责药物研发的药理学研究相关工作。发行人的创始人欧阳冬生所从事的研究方向也是一模一样系药理学。

从注册资本上看,澎立生物注册资本为为37,480.8585万元,发行人为4,294.95万元,澎立生物的实力似乎更胜一筹,且二者均拓展了医学检验或检测业务。

如果说澎立生物如市场分析,因企业内部原因以及外部环境因素而选择主动撤回上市申请,那么该内部原因发行人也同样存在,而外部环境因素则发行人也同样无法幸免。

(1)企业内部原因

澎立生物业务规模较小,营收结构单一。所占市场份额与头部企业存在一定差距,与可比企业相比,其业务规模仍然较小。业务较为单一,综合竞争力不强。

从业务规模角度比较而言,澎立生物2019年至2022年1-9月的营收分别为6,780万元、1.11亿元、1.93亿元和1.8亿元,发行人2020年度-2023年上半年营业收入规模分别为1.43亿元、2.17亿元、3.47亿元以及1.77亿元。如果说澎立生物撤回上市申请部分是因为与可比企业相比,业务规模较小。那么从营业收入的绝对额上看,发行人的营业收入规模虽显大,但与可比上市企业相比,业务规模仍然也显过小。当然发行人还面临我们后文要讲的,报告期内业绩暴发式增长,营业收入真实性存疑问题。

从营收结构单一角度比较而言,澎立生物临床前药效学业务营收的比重高达70%左右,如果澎立生物撤回上市申请部分是因为营收结构较为单一的话,而发行人仿制药药效学业务服务占收入比重则平均高达86%,发行人的营收结构则更显单一无疑。

(2)外部环境因素

据动脉网数据,去年短期内受创新药投融资热度减弱影响,药企研发投入开始放缓。去年第三季度,全球生物医药融资事件数为400件,融资总额为1,561.78亿元,其中,中国生物医药融资事件数为128件,总额为165.99亿元,中国生物医药融资事件数较2022年同期下降24%,融资总额较上年同期减少了一半。

与此相类似的是发行人仿制药药代学一致性临床评价主业上,也面临行业下行的趋势。据深交所第一轮问询函显示(以下简称“一复”),我国仿制药一致性评价受理数量2019年至2021年分别为1038件、914件、908件,呈逐年下降趋势。

此外,近年行业内也有不利影响因素出现,受海外市场的政策调整等不确定因素影响,医药研发外包企业的竞争日益加剧,已经上市的医药研发外包企业,面临股价下跌,业绩下滑的局面。

澎立生物无法避免上述外部不利影响因素,发行人作为同行同样也无法避免。发行人选择此时上市,可能恰逢不利天时。从澎立生物撤材料看,不知发行人还会坚持到几时。

2.生物字样名称可能不够严谨,招股书中存在夸大业务可能

发行人作为一家提供药品临床研究服务的生物科技公司,估值之家发现其名称和主业可能不符,甚至主要业务描述上也可能存在问题。

(1)生物字样公司名称可能不够严谨

发行人全称长沙都正生物科技股份有限公司,公司简称也为都正生物。可比CRO公司中的泰格医药、阳光诺和、博济医药、诺思格、万邦医药均未在简称中使用生物字样。

以发行人名称字面理解,发行人应该是一家以研究生物技术为主的企业,而实际上发行人的主业如上文所述为仿制药提供临床一致性评价服务,和生物技术可能并不沾边。如果发行人主要为生物仿制药提供一致性评价,尚能与公司名称中的生物字样相匹配,但招股书中并未记载发行人专攻或主攻生物仿制药,而是有什么药需要一致性评价,发行人就做什么。

据招股书中引用的Frost&Sullivan机构数据显示,2020年度全球医药市场主要由化学药和生物药两大板块组成。其中,化学药品占比较大,达77.1%,生物医药占比达22.9%。化生药物如此高比例悬殊之下,发行人很难做到只做或主做生物药的一致性评价为主,发行人名称中的生物字样,可能存在严谨性不足问题。

具体到我国制药行业的细分市场而言,以2022年数据为例,也是化学药占比最高,达到7,510亿元,中药为4,302亿元,生物药为4,100亿元。从该数据来看,生物药的市场规模仅为化学药的一半右,从外部客观条件看,发行人也不大可能做到以生物药一致性评价为主的业务布局。

然而从发行人披露的发明专利来看,实控人欧阳冬生擅长的药代学的药物,可能既非化学药也非生物药,而是中药。招股书中披露的前八项发明专利,如下表所示:

从上表可见,上述八项发明专利从名称上看,均可能与中药有关,和化学药甚至生物药的相关性可能都不高。我们不排除实控人擅长的是中成药相关的药代学研究。如果此推断成立,那么发行人的名称中带生物字样则更显缺少出处。

(2)招股书中存在夸大业务可能

发行人对自身的定位为一家拥有临床研究全流程服务能力的专业化临床研究服务的企业,致力于为医药企业、科研机构、CRO等提供药物、医疗器械等临床研究服务。

一般而言,药物通过临床试验可能是新药获批上市难度最大技术含量最高环节,尤其是新药必须要通过的I-IV期临床试验,可谓难上加难。而发行人自定义覆盖全流程的临床研究业务范围,从表面上看具备上市的技术性优势的要求。

但从实际来看,药物的临床研究具体又细分为:新药的I-IV期临床试验以及仿制药的等效性评价。即创新药才需要完成I-IV期临床试验,而仿制药却不需要通过I-IV期临床试验,因为仿制药基于原药已通过I-IV期临床试验而无需再做临床试验,只需要测定仿制药的效果能达到原药即可,也即仿制药的临床一致性评价。

据一复信息显示,发行人营业收入主要来源于仿制药临床研究服务。报告期内发行人临床研究服务收入占比分别为99.87%、98.01%、96.13%和95.95%,其中仿制药临床试验运营服务项目占收入比重分别为84.12%、88.47%、88.11%和85.20%,也即上文所述的仿制药一致性评价,而非严格意义上难度更高的新药I-IV期临床试验服务。可见发行人核心业务是仿制药一致性临床评价服务,非一般意义上的新药I-IV期临床试验服务。相较于新药I-IV期临床试验服务而言,发行人对自述拥有临床研究全流程服务能力定位存在夸大的可能。

此外发行人在招股书中表示:发行人坚持差异化发展战略,将精神和神经、消化、麻醉和疼痛、皮肤、心血管类药物作为公司战略优势专业线。除了一复部分信息显示发行人在消化类仿制药的一致性评价上具有一定优势外(估值之家推测消化系统药物是之前实控人主要药代学研究方向和成果),其他六类均很难发现发行人具体优势在何处。关于此招股书信息还显示:由于临床试验对专业性要求高,客户在寻找临床CRO企业时,通常会选择在该药治疗领域拥有临床研究经验的公司,以提高临床研究效率。所以发行人上述列举的七大优势药物方向也存在夸大的可能性。

从发行人仿制药临床试验运营服务项目占收入比重分别为84.12%、88.47%、88.11%和85.20%角度看,此过高比例也部分折发行人主业可能相当单薄问题,发行人还可能存在内功薄弱的问题,其综合竞争力可能比同比公司要低得多。

国内上市CRO公司中,药明康德主业为向全球制药公司、生物技术公司以及医疗器械公司提供实验室研发、研究生产服务;康龙化成在药物发现、临床前及早期临床开发服务方面处于领先地位;泰格医药专注于为医药产品研发提供I-IV期临床试验……昭衍新药主要从事以药物非临床安全性评价服务为主的药物临床前研究服务……

对比上述同类型上市公司的主业范围,我们不难发现发行人核心业务仿制药的一致性评价,可能综合竞争能力远不如招股书中描述的那么完备和美好。而出于公平对比原则,估值之家并未将国际上的CRO上市企业主业与发行人进行比较。

二、报告期内业绩暴发式增长,营业收入真实性存疑

发行人披露的报告期内(下同)营业收入按业务类型划分情况,如下表所示:

单位:万元

从上表可见,发行人2020年度营业收入为1.43亿元,2022年增长为3.47亿元,增加了2亿多元,相对增长率为142.66%,近三年营业收入复合增长率也高达55.73%。发行人如此营业收入增长之下,也表现了一定的异常之处。

1.业绩爆发式增长可能异常

上表中的核心业务-临床试验运营,也即仿制药的一致性评价业务,因其收入基数相对较大,所以增长率不显得高,报告期三年增长率约为128.68%,但上表中的其他四项业务收入:临床试验现场管理、其他临床研究专项服务、医药研发信息化建设服务以及医学检验服务,三年增长率分别为195.78%、242.64%、12,784.74%以及5,400.83%,发行人营业收入增长之快,可能超过绝大多数IPO的业务进度排程。

2.第四季度收入占比最高

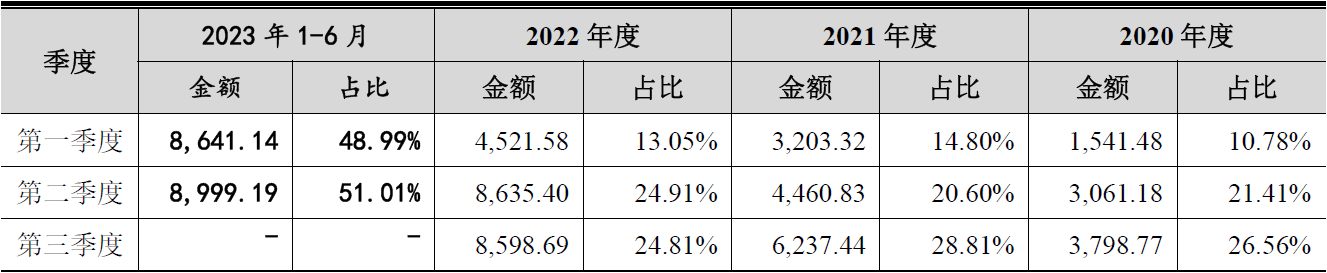

招股书中披露的主营业务收入按季度划分情况,如下表所示:

单位:万元

从上表可见,报告期内发行人均表现出第四季度占比最高现象,对此发行人解释的原因为:根据春节假期及传统习俗等调整工作安排和客户启动临床试验项目时间相对集中的原因。对春节假期及传统习俗等调整工作安排可能说明第一季度收入占比相对要低,和第四季度收入占比最高没有直接关系。而客户启动临床试验项目时间相对集中原因,发行人解释为:“下游客户以医药企业、医疗器械企业和科研机构等为主,而这些单位于年初(或上年末)开展临床研究预算、立项,所以才会导致发行人第四季度收入占比过高”。但发行人的仿制药一致性评价的业务周期为6-12个月,导致其第四季度收入占比最高也同样不合理。

同时一复中发行人披露了可比公司的营业收入按季度分布情况,行业平均值的统计结果虽然也是第四季度占比最高,行业平均值分别为31.16%、30.83%以及28.27%,按年度平均的结果为30.08%,保持逐年下降的趋势。而发行人2020年度-2022年度第四季度收入占比如上表所示,分别为41.25%、35.79%以及37.23%,平均值约为38.09%,比行业平均值绝对值高出10%左右,且总体接近每年五分之二水平,且呈现先降后升的趋势与行业逐年现将的趋势也不相符。

考虑第四季度为财年的最后一个季度,也是完成该年各项财务指标的最后关键季度。从审计视角看企业的第四季度收入占比过高,尤其是12月份收入占比过高,非明显季节性行业企业,则存有收入舞弊的可能性,发行人报告期内第四季度收入占比最高,可能意味着发行人的营业收入真实性存在问题。当然关于此,我们也可以从期末税金的角度加以验证。

依据招股书中的相关数据,估值之家计算得出发行人企业所得税和增值税期末数占当期应交数的比例情况,如下表所示:

单位:万元

从上表可见,发行人第四季度产生所得税占全年比例的平均值高达47.84%,占全年比近一半水平。考虑企业所得税按季度申报并和收入直接相关,我们可以近似理解为发行人第四季度实现近半的营收,与上述主营业务收入按季度划分表中的第四季度平均实现38.09%的营业收入,绝对值相差近10%,差异明显过大。

进一步研究发现,发行人于2020年5月31日为基准日进行了股改,理论上发行人在此时点上的资产负债表中的未分配利润累计数进行了清零,2020年末未分配利润数即为2020年6月-12月盈利所致。

合并会计报表显示发行人截至2020年末的未分配利润数为1,883.03万元,即发行人2020年后七个月实现净利润1,883.03万元,而利润表显示发行人2020年全年净利润为2,448.00万元,也即发行人2020年后七个月实现的净利润,占全年净利润经比例为76.92%,而这与上表中发行人2020年第四季度实现全年所得税比例61.19%比较可知,二者时间性差异将近3个月。

上表中增值税期末数占比平均值约为16.36%,最高值出现2021年度,12月份一个月即实现全年四分之一的增值税收入,2020年度类似,而2022年度的比例则只有10.76%,发行人营业收入在2022年度达到峰值,增值税占比却降到最低,发行人该增值税端比率指标显示,发行人的营业收入年度变化趋势以及所得税实现指标没有同步,甚至波动差异较大。

以上我们可知,发行人上述两个税收指标占比与营业收入的变动趋势明显不具有同方向性,尤其与发行人披露的第四季度营业收入占比最高也不相符,可能进一步验证发行人营业收入真实性可能存在问题。

三、多项财务数据呈规律性变化,会计报表人为干预可能性高

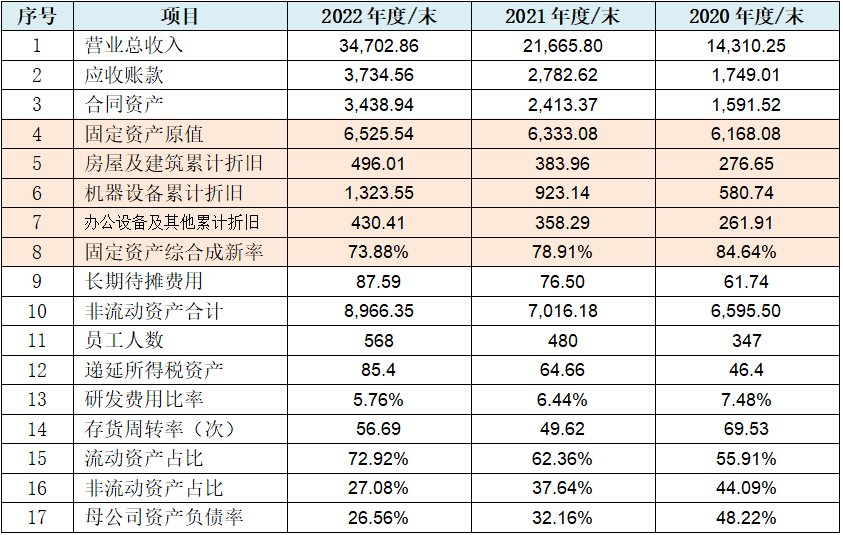

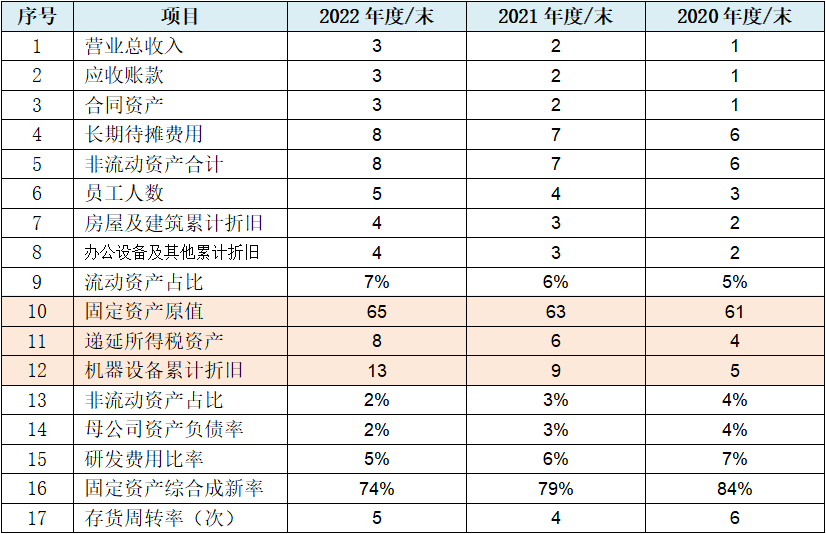

财务数据为招股书核心所在,同时也很大程度上反映招股书整体质量,估值之家发现发行人多项财务数据表现出的规律性变化情况,经估值之家整理如下表所示:

单位:万元

如果上表不够直观,我们可以运用取大数分析法,将上表进行适当简化,并进行规律归类和重新排序,得出如下表所示:

从上表可见,发行人财务数据的规律性主要表现在增减变化上,上表中的第1-9行明显表现出的规律为自然数等额递增,第10-11行为以数字2等额增加,第12行以数字4等额增加,第13-15行为自然数等额递减,第16行为以数字5等额递减。第17行表现的规律不太明显,为连续自然数但不依次出现的规律倾向。

从上述分析不难看出,发行人财务数据中存在17项表现为规律性变化的情况,这些呈现规律性变化的财务数据也可能异常,其中以营业总收入的规律性增长蹊跷最为明显。这类异常也可能说明发行人财务数据经过人为安排的可能性高。虽然估值之家无法得出发行人财务造假结论,但如此大面积财务数据呈规律性变化之下,发行人会计报表的整体质量和真实性可能不容乐观,同时也无法排除发行人过度人为干预财务指标问题。

值得注意的是,上述17项可能异常的财务数据中,关于固定资产数据有五项,具体为:固定资产原值、房屋及建筑累计折旧、机器设备累计折旧、办公设备及其他累计折旧以及固定资产综合成新,占规律性财务数据的比例近三分之一。如果高比例的固定资产数据可能异常,可能大概率说明发行人固定资产数据存在问题,因为发行人作为纯服务业的体质,理论上通常是轻资产运营,但如果为了上市而营造固定资产金额大、实力强的表象,则上述五项固定资产可能异常数据可以得到一定解释,而且固定资产数据和本次募投项目的合理性也可能直接相关。

四、募投项目合理性疑不足,设备软件购置金额过高

IPO企业为什么要上市,募投项目是上市主要原因,而募投项目合理性是企业上市师出有名中的名,如果“名”不正,则上市动机当存疑。招股书中披露本次募投项目情况,如下表所示:

单位:万元

从上表可见,发行人本次上市之名为“总部及研发生产基地建设项目”,由于该项目名称确指性不强且比较含混和笼统,估值之家进一步查阅了该项目的投资构成明细情况,具体如下表所示:

单位:万元

从上表标记颜色栏位可见,发行人该项目中投资最大的为设备及软件购置费,投资额高达19,984.15万元,几乎为2亿元整,且占本次募资总额的比例也高达61.40%,这笔设备及软件购置费的投资是发行人出师有名的名中之“名”,发行人能否名正,未必……

我们可以将上述“设备及软件购置费”拆解为设备购置费和软件购置费两项加以分析。让估值之家首先感到比较奇怪的是,发行人在招股书中及回复问询函中并未披露此项设备及软件购置费的明细,发行人采用的笼统含混甚至可能刻意避免披露明细的做法,让人颇为费解。

由于发行人并未并未披露该采购明细,19,984.15万元的投资支出在采购设备和软件之间也不好分拆。但发行人作为一个提供临床试验服务的服务型企业,采购2亿元的设备和软件是否必要。结合发行人主要为客户提供仿制药的临床一致性评价,此一致性评价是否要求具备如此高的设备和软件金额。因为发行人毕竟不是生产企业而需要大量购买生产设备。当然估值之家也不具备专业的医药行业知识,如果有偏颇的地方也请大家指正。

即便我们考虑发行人需要购置与药效一致性评价有关的检验设备,发行人在招股书中已披露“公司生产设备主要为开展生物样本分析所需的仪器”,且机器原值截至2023年上半年末已是高达6,900.27万元。

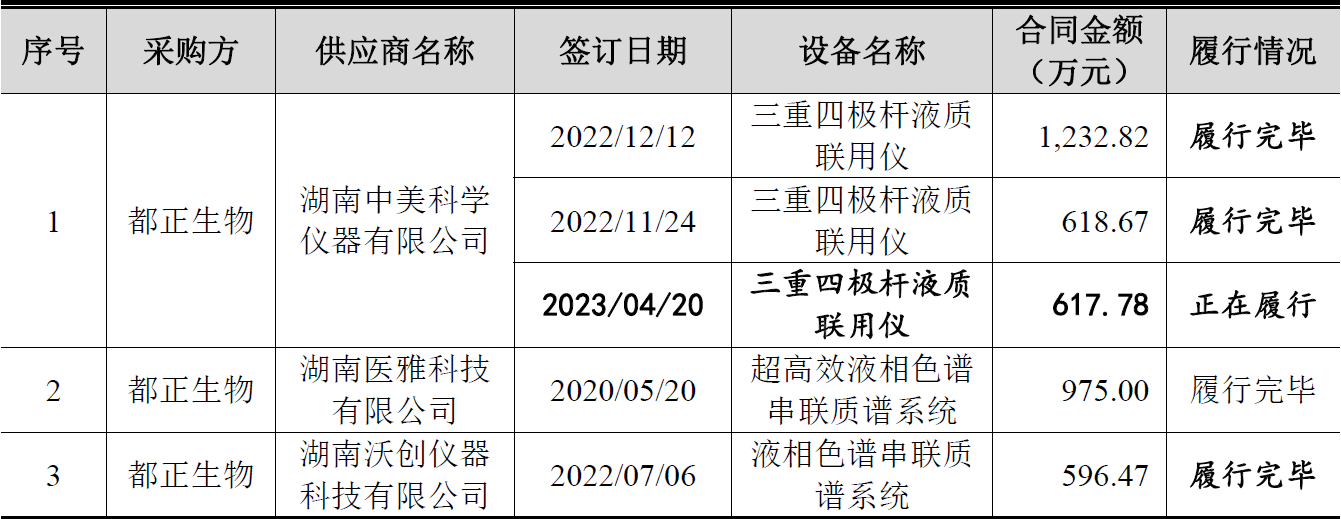

从发行人披露的单笔金额在500万元以上的设备采购合同情况,也可见发行人报告期内已采购的大型检测设备,具体如下图所示:

从上表可见,发行人上述重型检验检测设备已不在少数。如果发行人继续采购设备,还可能会采购什么大型检验设备,即使采购其合理性能否得到充分印证。

其次就采购软件而言,据一复信息显示,截至2022年末,发行人拥有的软件著作权数量已高达151项(当然发行人作为一家临床研究企业如此热衷申请软件著作权,本身就显奇怪……)。于发行人的服务型主业而言,发行人还可能采购什么样的大型软件,或者是采购的大型检验设备所附带的分析软件需要单独购买。由于招股书中并无相关披露,估值之家也不得而知。

基于成语“名正言顺”,我们反推可知,言不顺则可能名不正。发行人上述笼统和模糊的设备及软件购置费投资支出,很难说是言顺,那么“设备及软件购置费”之名则很可能不正,进而发行人本次上市的理由是否充分也就可能存在不足的问题。

五、结语

综上所述:都正生物表面上作为一家以为药企提供药物临床验证服务为主业的CRO企业,实际上是主要为药企提供仿制药临床一致性评价服务业务,论技术含量可能也没有为新药提供I-IV期临床试验服务技术含量高,发行人此次闯关创业板,其技术性和创新性不知与创业板的“三创四新”定位是否能够匹配。

发行人申请上市这半年多来,即遭遇CXO企业集中撤回材料潮,尤其是备受资本青睐且主营业务与发行人相同(为仿制药提供一致性评价)的澎立生物,可能因企业内外部原因于今年初撤回科创板上市申请材料,而发行人存在的问题与澎立生物基本相同,澎立生物和多家CXO企业的集体撤回材料,可能为发行人本次创业板上市蒙上不确定的阴影。

招股书中的异常信息显示,发行人经历了报告期内业绩爆发式增长,营业收入真实性可能存疑;多项财务数据呈规律性变化,会计报表人为干预可能性高;募投项目合理性疑不足,设备软件购置金额过高,也可能存在本次上市的理由不那么让人信服等问题。

发行人本次能否上市成功,不但发行人本身时刻关注,作为投行保荐业务产出量并不显高的华创证券,可能更加在意发行人此次闯关结果。