(原标题:盛安传动北交所IPO:报告期收入、核心盈利能力、运营能力、客户质量全线溃败,多个重要供应商疑似空壳公司且存在重大异常!)

近年来,不少名不见经传的四线小明星,花枝招展地跑到知名电影节蹭红毯、博出位。

幸亏各大电影节红毯均有控制流程的安保人员,在适当的时候会驱赶这些“毯星”,不然她们该在红毯上安家了。

然而,这种“行为艺术”并不局限于演艺行业,在我们的资本市场上也有部分企业为博上市,在业绩明显难堪的情况下,依然要硬着头皮走完IPO流程,不被“驱逐”不罢休。

江苏盛安传动股份有限公司(以下简称“盛安传动”或“发行人”),专业从事齿轮及数控齿轮机床产品研发、生产与销售的高新技术企业,主要产品包括各类齿轮、数控齿轮机床等。其齿轮产品作为重要零部件,在现代机械工业中发挥着重要的作用,作为不可或缺的基础部件,广泛应用于工程机械、汽车、风电等各领域。

2011-2022年,中国齿轮行业保持稳定增长趋势,年均复合增长率为5.77%,市场规模在2022年达到3,300亿元。

根据Wind提供的数据,2021年度,我国齿轮及齿轮减、变速箱制造的企业实现主营业务收入达1,768.78亿元,同比增长14.70%;实现利润总额达165.71亿元,同比增长22.16%。齿轮行业看似存着在较为不错的市场前景。

盛安传动也在此大环境下也准备大干一场,预计募集资金1.62亿元扩产,其中投入年产36万套新能源汽车变速器齿轮生产线建设技术改造项目1.20亿元,螺旋伞齿轮研发技术改造项目0.32亿元和补流0.10亿元。本次发行保荐人为开源证券,审计机构为天职国际会计师事务所。

齿轮行业虽整体表现不错,但由于齿轮在机械领域中的作用显著,其诞生的时间甚至远远早于第一次工业革命,近些年,其形态以及技术的变化都并不大。公司若未能在前些年取得一定的市场地位,要想在未来有所作为,难度较大。

盛安传动成立至今已20年以上,未能在业内出彩,此时欲登陆北交所,是公司扩张需要还是为了圈钱割韭菜?

一、报告期营业收入及核心业务盈利能力双双下滑

1.大行业向好,发行人却并未与行业共同进步

经过近些年的快速发展,我国已然成为当今世界屈指可数的工业大国,齿轮行业的规模不断增长和我国经济增长密不可分。

但不可否认的是,国内市场多数齿轮产品在功率密度、可靠性和使用寿命上与国际先进水平还是存在着较大的差距,高端的汽车自动变速器、机器人减速器等对齿轮精度和制造工艺要求较高的齿轮仍需进口或者由外资企业提供。

而在这个行业的中小企业由于沉淀时间不够、研发经费不足、国外专利限制等原因,仍然难以突破相关的技术壁垒。

总体看来,我国齿轮行业集中度相对较低,单个企业占整体市场份额较小。

国内数控齿轮机床市场也以低端产品为主,高端产品供给不足,核心部件自主生产水平较低,大量中小企业集中在低端市场竞争,技术门槛低,竞争激烈,大多采取薄利多销的策略获取市场。

因此,即便我国齿轮行业规模保持稳定增长趋势,但也并非行业中多数企业都能获得行业规模增长的红利。

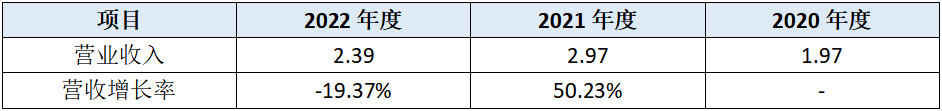

据招股书披露,发行人报告期(2020年-2022年,下同)的营收如下表所示:

单位:亿元

由上表可见,发行人营收在报告期波动较大,表现差强人意,与其所属齿轮行业稳中向上行业规模并不相符。换言之,发行人并未获得齿轮行业的规模增长带来的红利。

通常而言,在行业整体向上之时,业内企业只要不太过于无能,业绩或多或少都有一定的增幅。反观发行人,反而在行业整体向上之时,业绩大幅震荡,侧面反应其在一定程度上已经被行业边缘化,仅存的业务也只能作为行业产能的一个补充,无法进入产业中心地带。

除齿轮来料加工以外,发行人主要服务的下游行业则是汽车和工程机械领域,其来自于这两个下游行业的营收平均占比为61.01%。

工程机械行业2017年收入5,403亿元,2021年度提升至7,751亿元,近年来保持着较为不错的增速,年均复合增长率10.46%,市场整体表现较为不错。

作为全球最大的汽车生产消费市场,汽车工业也是我国GDP的有力支撑,但在2018年,我国汽车产销量首次出现负增长,2020年以来,受疫情影响,我国汽车消费市场也出现了出现一定程度的下滑。2022年度,中国汽车产销量分别为2,699.74万辆及2,684.94万辆,同比增长率分别为3.61%及2.29%,表现稍逊于工程机械行业。

发行人报告期来自于工程机械行业的营收分别为0.67亿元、1亿元和0.72亿元,来自于汽车工业领域的营收分别为0.7亿元、0.69亿元和0.57亿元。

可见,其2022年来自于其核心业务的营收环比都大幅下降。因此,从发行人的核心下游行业规模上看来,发行人虽然身处在一个巨大的蛋糕之中,但想获得较为不错的经营成果,却是十分困难。

发行人来自于两个主要领域的营收增速均不够理想,发行人的核心业务到底出了什么问题我们不得而知,但是发行人似乎也早已预料到了这个问题,于2020年收购了与其业务关系并不紧密的上游企业盐城秦川华兴机床有限公司(以下简称“华兴机床”)。

收购后的华兴机床在2021年业绩大幅上涨156.51%,不枉发行人一番苦心。

但最终华兴机床也未能在发行人原主要业务震荡之时力挽狂澜,在2022年度机床业务也出现了大幅下滑。

以上所述:发行人在其所在行业奋斗二十余载,在相对不错的行业规模扩张的环境中,业绩表现却较为不理想。让其核心业务业绩增速未能超越行业整体的原因则很可能是其核心技术不足,只能在行业的边缘小打小闹。本想通过收购业务来为业绩添砖加瓦,但效果却也并不理想。

与此类似的是,其盈利能力表现也如出一辙……

2.核心业务盈利能力不保,依靠收购和偶发性业务勉强维持

根据招股书披露,发行人报告期的毛利率如下表所示:

由上表可见,发行人的毛利率表现明显可比公司优秀,报告各期均高于可比公司均值,平均毛利率29.33%显著高于可比公司平均毛利率22.63%,且各期毛利率相对也较为稳定。

但是,发行人来自于其主要业务领域的毛利率表现却并没有如此形势大好。

发行人来自于工程机械领域的业务毛利率从2020年度21.91%下降至2022年度的8.3%,降幅61.89%。来自于汽车领域的业务毛利率同期则从23.7%下降至了15.89%,降幅32.95%。

正如前述谈到的一样,发行人来自这两个领域的营收平均占比达61.01%,且除了齿轮开发和数控机床领域的毛利率有上升以外,来自于其它领域的毛利率也都有不同程度的下降,来自于风电领域的毛利率更是由正转负。奇怪的是,其综合毛利率未见下滑,甚至还有所增长。

平衡发行人综合毛利率的两个业务之一就是报告期初收购来的华兴机床业务。华兴机床的相关业务报告期营收占比从12.93%提升至了20.60%,毛利率也从32.85%上升至41.97%。原来,发行人收购华兴机床的业务似乎还有这一层用意。

但发行人数控机床的毛利率其实与可比公司均值比起来也有疑点,其在报告期平均毛利率36.80%,比可比公司毛利率均值26.99%相对高出36.35%。且可比公司毛利率均值在报告期呈现波动下滑状态,发行人的毛利率却出现大幅度上升,两者的波动趋势截然相反。

另外一个平衡发行人综合毛利率的业务则是齿轮开发业务,其在报告期的营收分别为29.51万元、137.81万元和1860.02万元,报告期增长了62倍。且齿轮开发业务的毛利率又异常之高,其报告期毛利率分别为71.43%、65.96%和89.36%。2022年89.36%的毛利率水平高到令人咂舌。

根据齿轮开发2020年度业务量看,其齿轮开发业务属于可有可无的边缘业务,报告期突然增长的齿轮开发业务或只是误打误撞。

而通常一个业务从小到大,起步之时需要投入一定的固定资产和营运资金,以及为了占领市场等原因难以获取高溢价,将导致起步阶段的盈利能力相对较低。然而发行人的齿轮开发业务起步第一次放量,盈利能力就能达巅峰,照此趋势,超越贵州茅台91.49%毛利率似乎也指日可待。

发行人在招股书中并未对其盈利能力影响如此之大的业务进行详细的解释,只是轻描淡写的提到“2022年因承接吉利罗佑新品齿轮委外研发业务,齿轮开发业务收入大幅增加”。发行人甚至未对“吉利罗佑”这个简称的具体指代进行披露。

估值之家联系招股书的上下文,“吉利罗佑”应该是宁波吉利罗佑发动机零部件有限公司,此公司规模较大,是我国著名汽车制造商浙江吉利控股集团有限公司旗下公司,吉利汽车在国产汽车领域也是排在第一梯队。

据此,此交易是虚假交易的可能性较低,但仍然值得警惕。比如在证监会稽查局发布的2022年全年信息披露违法案件中,就有部分企业引入知名企业的子公司充当客户,开展虚假贸易,为造假业务“增信”。

吉利罗佑将如此重要的研发工作交与上年度相关业务收入不足150万元的发行人来经手,那么发行人一定在某些方面具有一定的优势,比如信用期或者价格等优势。

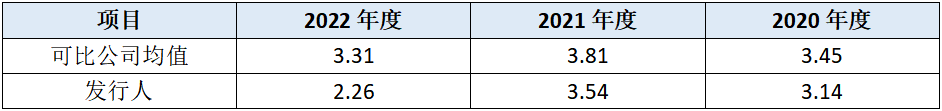

发行人报告期应收账款周转率分别为3.14、3.54和2.26,2022年度大幅下滑,而原因就有对吉利罗佑的大额销售回款未收回的原因,也许也是发行人给了相关账期的优厚条件,又或许是虚假交易还未能回款?

从另一个毛利率指标上来看,这个业务也难以具有正常的业务逻辑。

吉利罗佑将一个如此大的业务交给一个在此领域并非赫赫有名的发行人,发行人同时赚取高达89.36%的毛利率,这个毛利率水平几乎可以冠绝古今,在国内上市公司中仅有屈指可数的公司能达到如此高的盈利能力。既然能够出得起如此价格,吉利罗佑为何不找一个在此领域相对更有经验的供应商?

以上所述:在行业环境稳步向前之时,发行人的营收却巨幅震荡,核心业务毛利率变化也快速下滑,发行人更像是一个在行业边缘游走的角色,吃点行业的残羹剩饭。

发行人或者自身也知道自己在行业的地位,知道仅凭齿轮业务无法在行业内站稳脚根,因此只能通过收购其它业务,抑或是误打误撞让边缘业务撑场,以至于报告期业绩或者盈利能力显得还并没那么难看。

无论如何,发行人的业绩波动与行业明显不符,彰显其未来的路或许也并不好走,营收不稳定仍然难免,一旦齿轮开发业务回归正常,其盈利能力下降也是在所难免。

二、多项指标显示运营能力下滑、产业链地位下降

发行人除了业绩和盈利能力的不确定性较高之外,还有多项财务指标显示经营情况很不理想……

1.产能利用率大幅下滑

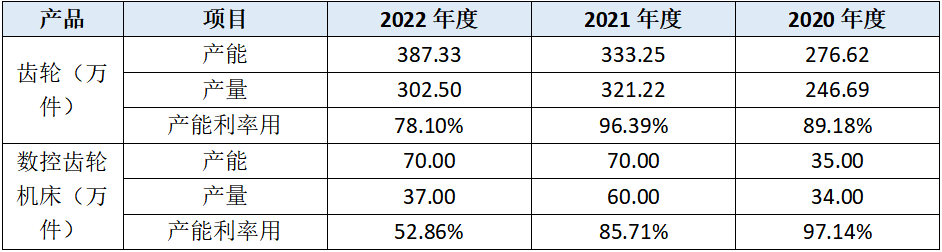

随着2022年营收的大幅下降,发行人产能也出现大幅度的闲置。根据招股书披露,发行人产能利用率如下表所示:

由上表可见,无论是齿轮还是数控齿轮机床,发行人的产能利用率在2022年都出现断崖式下跌。大量产能的闲置,徒增单位产品的固定成本。

一边是单位产品固定成本的增加,另一边则是产品销售价格只能随行就市。这意味着,发行人单位产品固定成本的增加并不能转嫁到客户身上,其2022年核心业务毛利率下滑也就属于情理之中。

更重要的问题在于,发行人在产能利用率大幅下降之时募资扩产,新增产能如何消化?招股书中似乎并没有这个问题的答案。

2.客户整体质量下滑

另一个值得注意的问题是,发行人应收账款周转率大幅下滑。根据招股书披露,其报告期的应收账款周转率与可比公司比较如下表所示:

由上表可见,发行人的信用期管理相对可比公司一直较为宽松一些,也许这是发行人争取客户的一种办法。但是2022年其应收账款周转率大幅度下降,也反应出其运营效率出现某种程度上的下滑。

另根据招股书披露,发行人报告期一年以上的应收账款金额分别为1,750.75万元、1,819.91万元和2,889.07万元,最后一期末比第一期增长65.02%。

发行人的信用账期主要为30-90天,一年以上的账款则基本可以认定为不正常应收账款,不正常应收账款的大幅增加,意味着什么呢?

与应收账款有关的,发行人各报告期末信用期外的应收账款分别为4,390.20万元、4,617.02万元和9,232.24万元,最后一期比第一期增长110.29%。而各期信用期外应收账款占其当期应收账款余额合计48.12%、41.42%和65.96%。其中预计无法收回的应收账款达27家之多,金额达1,125.49万元。

应收账款周转率的下降、一年以上应收账款以及信用期外的应收账款大幅增加,都凸显发行人的客户整体质量下滑。这是除核心业务毛利率下降之外,对发行人而言又一个坏消息。与此同时,这也意味着发行人开始被行业边缘化,开始被下游行业逐渐抛弃,产业链地位显著下降。

此外,发行人报告各期合同负债余额分别为1263.60万元、862.39万元和581.26万元。合同负债主要呈现的是企业预收的款项,预收款项大幅降低又直接反映企业的议价能力下降、产业链地位下降,也反映出发行人未来在手订单下滑。

无论是议价能力的下降还是在手订单的减少,发行人合同负债的大幅下降,也预示着发行人未来的业绩不会太理想。发行人若无有效改善业绩的措施,那么这个时候融资扩产,风险过高。

三、多处业务逻辑和财务指标异常:前五大供应商有多个疑似空壳公司

1.前五大供应商中有多个疑似空壳公司,存在多处重大异常

根据招股书披露,结合天眼查收录的信息,估值之家查询到发行人报告各期前五大供应商中,有部分供应商存在明显的异常,具体如下表所示:

从上表可见,发行人各报告期前五大供应商中,均存在0或者1参保人数的公司,而这类型的公司则有极大概率是空壳公司。空壳公司也是财务造假的重灾区,因为其有着不需要考虑内部控制的优势,可以由发行人任意虚构交易。

虽公开信息显示上述公司与发行人不存在关联关系,但在财务造假手段隐秘性越来越强的今天,这并不能完全排除发行人利用上述公司粉饰报表的可能。

其中作为2021年度第一大供应商、2020年度第四大供应商盐城市瑞驰齿轮制造有限公司,除了无人员参保,成立于2020年初即成为发行人当年第四大供应商,2021年则跻身到第一大供应商。发行人2020年和2021年分别向其采购金额619.58万元和1,588.29万元。

作为一个0参保人员的企业,如此规模的采购金额不一定能让其大幅盈利,但至少可以让其维持运转。但诡异的是,该企业于2022年初注销,实在令人匪夷所思。同样的情况却并不只此一家,还有2020年第二大供应商无锡市淮森物资有限公司。

而2021年第四大供应商江苏润钜物资有限公司,发行人当年向其采购金额为1,041.03万元,招股书未披露具体采购内容。如此大额的采购,一般都会向源头厂家进行采购,以控制采购成本。但是,发行人却向一家成立于2019年、无实缴资本、只有1参保人数的批发企业采购,若没有其它合理的理由,业务逻辑很难自洽。

发行人报告期前五大供应商中,居然存在如此多的小微供应商或者疑似空壳企业,是否系发行人粉饰报表的手段、部分业务高毛利的来源之一?

2.用电量波动与产量波动倒挂

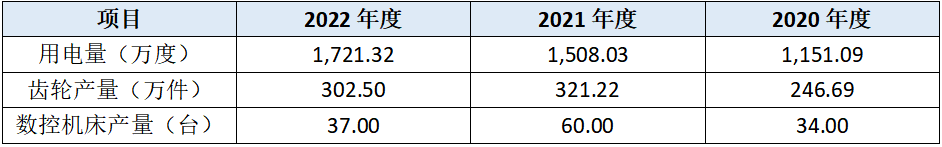

根据招股书披露,发行人报告期用电量与产量如下表所示:

由上表可见,发行人报告期用电量一直在攀升,由于齿轮与数控机床单件用电量不好区分,无法精确计算出单件产品耗电量。但是,在2022年度,无论是齿轮产量还是数控机床产量都出现不小幅度的下降,其用电量却出现了明显的上升,同比增加14.14%。

在生产工艺没有大幅度变化的情况下,由于开工率的原因,单位产品用电量出现小范围的波动较为合理,但在全线产品产量均下降的情况下,用电量却出现了不小幅度的上升,则很难具有合理的解释。

那么用电量的倒挂是发行人核算出现了错误还是粉饰报表无法自原其说呢?

3.研发费用结构异常

在北交所日益重视企业创新能力的趋势之下,研发能力、研发支出变成上市审议中需要考量的一个重要因素。

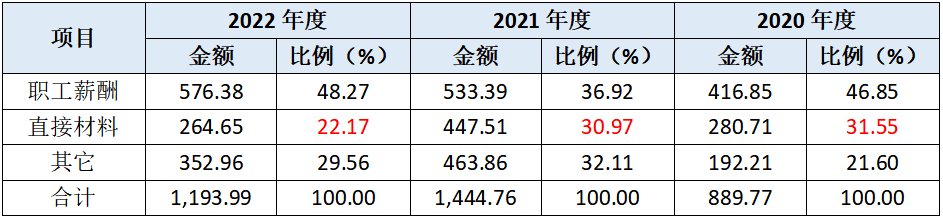

发行人报告期的研发费用如下表所示:

单位:万元

由上表可见,发行人研发费用呈波动上涨趋势,报告期复合增长率15.84%,研发投入有加强的趋势。但是其研发费用中,直接材料的占比却大幅下滑,从31.55%下隆到22.17%,降幅为42.31%。

通常而言,在发行人本身行业属性较为单一、产品所用原材料较为固定、且材料单价变化不大的情况下,众多研发项目综合数据中,直接材料占比应该保持相对稳定。

发行人的产品所需要的主要原材料为钢材和坯件。据招股书披露,由于市场行情的因素,其报告期钢材采购单价从4,703.06元/吨上涨至6,116.95元/吨,涨幅为30.04%。坯件采购单价从24.77元/只上涨至28.32元/只,涨幅14.33%。以上述两个材料的2022年度采购比例为权重加权后,发行人2022年度材料采购单价比2020年上涨17.13%。

换言之,发行人在主要材料采购单价上涨17.13%的情况下,其研发费用中直接材料的占比却下降了42.31%,难道是发行人在开发颠覆行业的黑科技,以至于材料用量大幅度减少?

4.营收季节性异常

齿轮是机械工业中不可或缺的基础部件,其下游行业分布广泛,因此,仅单齿轮行业本身来说,不具有明显的季节性特征。

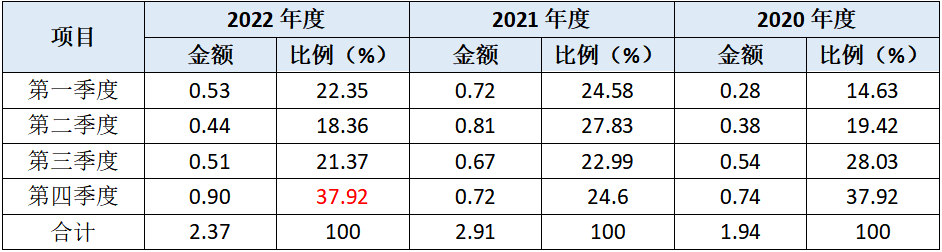

但发行人的部分年度季节性异常却比较明显。根据招股书披露,发行人分季度营收如下表所示:

单位:亿元

从上表可见,发行人除2021年度各季节营收占比较为平均以外,2020年度和2022年度第四季度营收占比均显著偏高。

2020年度上半年各行各业都受疫情的影响导致减产,发行人所属于行业也不例外,同年下半年疫情相对放开,所以第四季度营收占比较高相对有合理的理由。

但是2022年却没有相似特殊情况,结合前述发行人2022年部分业务业绩或者盈利能力的异军突起,2022年第四季度营收占比过高又是为何?

第四季度营收异常很大可能代表着有很高的概率是在调节营收,毕竟第四季度是是需求明确,营收调节全年营收调节的最后时机。发行人在没有特殊情况下,2022年第四季度占比高位,是歪打正着还是调节营收?