(原标题:纳科诺尔:与供应商存合作研发或隐而不宣 客户入股当年交易额暴增至超亿元)

《金证研》南方资本中心 修远/作者 西洲 映蔚/风控

关于公司名称“纳科诺尔”的含义,董事长付建新曾公开表示,“这代表着我们的追求目标:‘承诺给你纳米科技级高精度产品’。技术创新无止境,我们还会不断提升,更好地践行这一承诺,为动力电池行业高质量发展提供强有力支持。”

事与愿违的是,邢台纳科诺尔精轧科技股份有限公司(以下简称“纳科诺尔”)历史主要股东牵涉非法吸收公众存款,且关于该历史股东投资纳科诺尔的份额,官宣与纳科诺尔信披或现矛盾。除此以外,重要客户在入股纳科诺尔的当年,便跃升至纳科诺尔的第二大客户,交易额暴增至超亿元。

一、历史股东曾涉嫌非法吸收公众存款,对纳科诺尔的投资额或存矛盾信披现疑云

事出反常必有妖,言不由衷定有鬼。

历史上,华信君融(北京)资产管理有限公司(以下简称“华信君融”)曾短暂持有纳科诺尔5%以上股份并“匆匆”退出,纳科诺尔招股书对于该名昔日主要股东并未披露。而这或与华信君融成立后以非法吸收公众存款为主要经营活动有关。此背景下,华信君融在裁判文书中披露的对纳科诺尔的投资金额或与纳科诺尔披露数据矛盾。

1.1 2016年7月私募基金管理人华信君融认购股份,发行后系第六大股东

据2016年7月6日签署的《邢台纳科诺尔精轧科技股份有限公司股票发行情况报告书》(以下简称“2016年发行报告书”),以及2016年5月18日签署的《邢台纳科诺尔精轧科技股份有限公司股票发行认购公告》(以下简称“认购公告”),2015年5月28日,纳科诺尔股票在全国中小企业股份转让系统(以下简称“股转系统”)挂牌。经公司董事会和股东大会审议通过,定向发行不超过400万股(含400万股)人民币普通股。发行价格每股2.1元。

发行对象认购数量情况中,华信君融系第二大认购股东,认购数量为55万股,认购方式为现金。认购金额为115.5万元。

发行对象基本情况显示,彼时,华信君融的法定代表人为田某,注册资本为5,000万元,经营范围包括资产管理;投资管理;项目投资。此外,华信君融为私募投资基金管理人,已于2014年10月23日在证券投资基金业协会登记。

本次发行后,华信君融是纳科诺尔的第六大股东,持股数为55万股,持股比例1.26%。

需要说明的是,上述纳科诺尔披露信息与官方所示信息一致。

据市场监督管理局公开信息,2016年6月25日,华信君融认缴出资55万元。2016年8月15日,华信君融实缴出资55万元。认缴出资与实缴出资方式均为货币。

奇怪的是,到了2016年年末,华信君融或对持有的纳科诺尔股份进行了减持。

1.2 此后四个月时间内华信君融或减持10万股,2017年2月通过管理的私募基金再度增资

据《纳科诺尔2016年年度报告》(以下简称“2016年年报”),截至2016年12月31日,华信君融是纳科诺尔的第六大股东,持股数量为45万股,持股比例1.03%。

也就是说,在2016年8月15日-2016年12月31日的四个月时间内,华信君融或对纳科诺尔减持了10万股。

时间来到2017年,纳科诺尔进行股票发行。

据2017年2月13日签署的《河北洋溢律师事务所关于邢台纳科诺尔精轧科技股份有限公司股票发行合法合规的法律意见书》(以下简称“法律意见书”),发行对象北京君融智禧投资管理中心(有限合伙)(以下简称“君融智禧”)是第一大认购股东,认购股数为2,675,000股,认购价格为4元/股,认购金额为1,070万元,认购方式为货币,发行对象类型是有限合伙。

本次发行对象的基本情况显示,君融智禧成立于2015年11月16日,公司类型为有限合伙企业,执行事务合伙人为华信君融。

同时,君融智禧已根据《证券投资基金法》和《私募投资基金监督管理暂行办法》等法律法规的要求在基金业协会进行私募投资基金备案,并取得《私募投资基金备案证明》,备案时间为2016年7月15日,基金管理人为华信君融。

1.3 律所出具合法合规法律意见书,本次发行后华信君融持股比例增至6.18%

需要说明的是,法律意见书显示,本次股票认购对象、公司及其控股股东、实际控制人、法定代表人、董事、监事、高级管理人员、控股子公司未被列入失信联合惩戒对象名单。

可见,2017年,华信君融通过其管理的私募基金君融智禧,对纳科诺尔进行认购。

据2017年3月15日签署的《邢台纳科诺尔精轧科技股份有限公司股票发行情况报告书》(以下简称“2017年发行报告书”),本次发行后,君融智禧系纳科诺尔的第五大股东,持股数量为267.5万股,持股比例为5.29%;华信君融系纳科诺尔的第十大股东,持股数量为45万股,持股比例为0.89%。

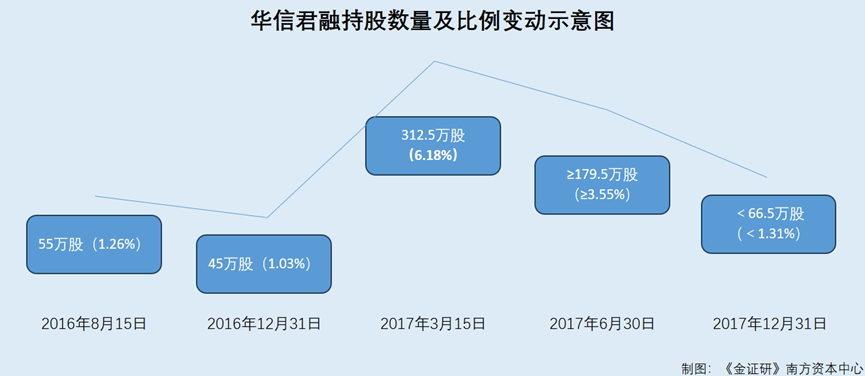

也就是说,截至2017年3月15日,华信君融、君融智禧合计对纳科诺尔持股数量已经增加至3,125,000股,持股比例已经上升至6.18%,已经构成纳科诺尔的持股5%以上的主要股东。

奇怪的是,此后不久,华信君融及君融智禧或再次对纳科诺尔进行减持。

1.4 截至2017年6月华信君融退出前十股东,一年多时间内两次增资三次减资

据《纳科诺尔2017年半年度报告》(以下简称“2017年半年报”),截至2017年6月30日,君融智禧是纳科诺尔的第六大股东,期初持股数为0,持股变动数为179.8万股,期末持股数为179.8万股,期末持股比例为3.55%。

同时,纳科诺尔的前十名股东中并无华信君融的“身影”。

也就是说,在2017年3月15日-2017年6月30日的三个月时间内,君融智禧或对纳科诺尔的股份进行了减持,从267.5万股减持到179.8万股,减持数量达87.7万股。

需要说明的是,到了2017年末,君融智禧也退出纳科诺尔前十名股东行列。

据《纳科诺尔2017年年度报告》(以下简称“2017年年报”),截至2017年12月31日,纳科诺尔的第十大股东为宁波梅山保税港区麟毅新动力投资管理合伙企业(有限合伙)(以下简称“麟毅投资”),持股数量为665,000股,持股比例1.31%。而纳科诺尔前十名股东中既无华信君融,亦无君融智禧。

这意味着,在2017年6月30日-2017年12月31日的半年时间里,君融智禧或至少又减持了113.3万股。即2016年8月至2017年12月的一年多时间里,华信君融或至少先后两次增资、三次减资。

然而,纳科诺尔对上述两名曾合计持股比例超过5%的主要股东,并未披露。

1.5 2013-2018年,华信君融等公司成立后合计非法吸收公众存款1亿余元

通过上述可知,君融智禧与华信君融合计持股比例曾达6.18%。

然而,《金证研》南方资本中心翻阅纳科诺尔招股书发现,纳科诺尔对华信君融或“只字未提”。

而这背后,华信君融的股东曾现非法吸收公众存款的问题。

据(2019)京0105刑初3309号文件,被告人郑某、荆某伙同田某1、田某2(已起诉)等人,于2013年至2018年,在北京市朝阳区华信君融(北京)资产管理有限公司、北京君融八方投资管理有限公司(以下简称“君融八方”)等地,以投资私募基金项目高额返利为由,与投资人签订投资协议,非法吸收公众存款1亿余元。

1.6 实控人田某自称,位于河北邢台的纳科诺尔项目投资了1,520万元左右

上述文件还指出,华信君融成立于2013年11月29日,实际控制人、法定人以及董事长为田某1。华信君融有十几个项目,其中包括纳科诺尔项目,投资了1,520万元左右,在河北邢台,是生产钾电池设备的。

通过上述信息不难发现,田某1与华信君融实控人田某,或为同一人。而华信君融投资的“纳科诺尔项目”,对应的的正是本次上市发行人纳科诺尔。

而经判决,华信君融、君融八方等公司在成立后,以非法集资犯罪为主要经营活动。

至此不难发现,历史上,华信君融在成立以后以非法集资犯罪为主要经营活动直至2018年。而在此期间,华信君融对纳科诺尔投资逾1,500万元,持股比例曾超过6%。而截至2017年12月31日,华信君融以及君融智禧已经退出前十名股东行列。

在此背景下,纳科诺尔未披露上述历史主要股东,其是否知悉该股东涉嫌非法吸收公众存款事项?隐而未宣背后是否为了规避上述事项?

需要说明的是,根据纳科诺尔已公开的数据计算,华信君融持股情况与官方数据或对不上。

1.7 对历次股权转让情况或只字未提,纳科诺尔披露的华信君融认购总额或仅1,185.5万元

对比2017年半年报以及2017年年报,纳科诺尔股本数并未发生变化,均为50,600,000股。

而前文提到,截至2017年12月31日,君融智禧及华信君融均已不在纳科诺尔前十名股东中。

在此背景下,君融智禧以及华信君融的退出或并非减资,而是股权转让。

但纳科诺尔对历次股权转让情况或并未披露,仅披露了历次融资情况,但对具体对象讳莫如深。

对比2017年6月30日-2017年12月31日的前十名股东变化情况,退出的股东有河北冀财嘉德股权投资基金(有限合伙)、北京九州风雷新三板投资中心(有限合伙)以及君融智禧。新进股东为自然人周雪钦以及麟毅投资。

但到了《纳科诺尔2018年半年度报告》(以下简称“2018年半年报”)报告期末即2018年6月30日,自然人周雪钦也退出股东行列。

问题并未结束。

前文提到,华信君融共有两次增资。第一次认购数量为55万股,认购金额为115.5万元。第二次认购数量为2,675,000股,认购金额为1,070万元。即合计认购金额为1,185.5万元。

而上述裁判文书显示,华信君融共计投资纳科诺尔1,520万元左右。两者相差334.5万元。

那么华信君融对纳科诺尔投资的其余300多万元“去哪儿了”?历史上,华信君融彻底退出纳科诺尔是何时?而关于原股东华信君融对纳科诺尔的投资,是否曾损害华信君融的利益?尚待解答。

二、与供应商存合作研发或隐而未宣,大客户“突击”入股当年交易额暴增至超亿元

北交所在审核实践中对于发行人存在的对赌协议要求在申报文件中进行披露,且会对此进行问询,并同样要求在正式申报前将对赌协议进行清理。

而本次上市,纳科诺尔存在对赌协议。2022年10月,纳科诺尔与京津冀产业协同发展投资基金(有限合伙)(以下简称“京津冀产投”)等认购对象签订对赌协议。京津冀产投的股东中出现比亚迪股份有限公司及属企业(以下简称“比亚迪”)的“身影”。其中,纳科诺尔与比亚迪自2007年合作至今,比亚迪入股当年为纳科诺尔“贡献”1.6亿元销售金额。

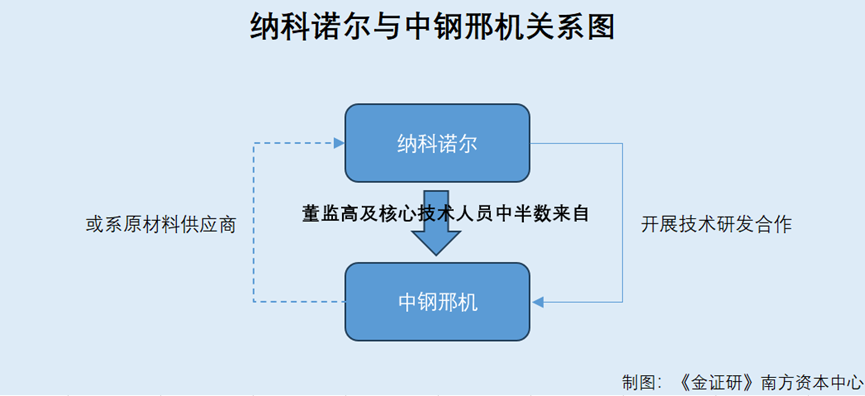

与此同时,纳科诺尔董监高及核心技术人员中,由半数系来自于中钢集团邢台机械轧辊有限公司(以下简称“中钢邢机”),甚至一名独立董事也来自中钢邢机。在此背景下,中钢邢机或系纳科诺尔的原材料供应商以及联合研发方。蹊跷的是,纳科诺尔对中钢邢机信披却“屈指可数”。

2.1 董监高及核心技术人员中半数来自中钢邢机,包括一名独立董事郭景祥

在纳科诺尔18名董监高及核心技术人员团队中,由半数系来自中钢邢机。

据2023年10月31日签署的招股书(以下简称“招股书”),付建新系纳科诺尔实际控制人、董事长。1986年10月至2006年3月,历任中钢邢机七分厂领导、加工第三分厂领导、信息管理部领导、机电修造公司副经理等职务。

此外,穆吉峰系纳科诺尔实际控制人、监事会主席。1969年5月至2000年2月,历任中钢邢机维修班长、车间主任。现已退休。

耿建华系纳科诺尔实际控制人、董事。1990年12月至2010年10月,历任中钢邢机工程师、高级工程师、连铸科科长。

可见,纳科诺尔三名实控人均来自于中钢邢机。

此外,郑立刚系纳科诺尔董事、副总经理。1986年7月至2007年6月,历任中钢邢机职员、调度员、调度主任。

除此之外,秦立新系纳科诺尔监事会主席。1986年9月至2021年1月,任中钢邢机调度员。苑振革系纳科诺尔副总经理。2012年8月至2012年12月,任中钢邢机技术员。蔡军志系纳科诺尔财务总监。1992年9月至2004年12月,任中钢邢机会计。杨志杰系纳科诺尔核心技术人员、研发部部长。2011年5月至2015年4月,任中钢邢机技术员。

值得一提的是,纳科诺尔还有一名独立董事亦曾任职于中钢邢机。

招股书显示,2023年3月至今,郭景祥担任纳科诺尔独立董事。1986年7月至2019年12月,历任中钢邢机财务部会计员、财务部科长、财务部副部长、财务部长、总会计师。

需要说明的是,纳科诺尔与中钢邢机或存在交易往来。

2.2 问询回复称,中钢邢机等企业系纳科诺尔主要的原材料供应商

据2023年7月11日签署的《关于邢台纳科诺尔精轧科技股份有限公司向不特定合格投资者公开发行股票并在北京证券交易所上市申请文件审核问询函的回复》(以下简称“首轮问询回复”),监管层要求纳科诺尔说明,主要供应商集中在邯郸地区的原因,相关供应商之间是否存在关联关系,纳科诺尔目前关于供应商的信息披露是否真实准确。

对此,纳科诺尔称,主要供应商集中在邯郸地区的原因系,河北省邢台市、邯郸市均为重要的钢铁生产、加工基地,不仅有邯郸钢铁集团有限责任公司、中钢邢机等大型国有企业,各类钢铁冶炼、加工企业的数量较多、生产能力较好。该等钢铁冶炼、加工企业为公司主要的原材料供应商。

上述表述是否说明,纳科诺尔的主要原材料供应商中,或包括中钢邢机?

不仅如此,纳科诺尔与中钢邢机还存在技术研发合作。

2.3 曾公开称与中钢邢机开展深度合作,并与中钢邢机在内的高校或企业合作研发

据2018年10月发布的公开信息,付建新称,纳科诺尔与清华大学、武汉理工大学、河北工业大学、中钢邢机等高校和企业开展深度合作。

据2022年11月发布的公开信息,纳科诺尔董事长付建新表示,决定每年按销售收入的4%以上足额提取技术开发经费,用于企业技术创新、技术改造及技术人员培训等工作。与此同时,纳科诺尔紧锣密鼓增添科研仪器设备,搭建科研平台,与清华大学、燕山大学、日立公司和中钢邢机等企业开展技术研发合作,不断提升企业的新产品开发和技术创新能力。

需要说明的是,在上述信息中提到的开展技术研发合作的清华大学、燕山大学、日立公司,均在招股书中有所披露,属于纳科诺尔的重要合作方。而中钢邢机却并无相关信息提及。

2.4 招股书披露另外三家为重要联合研发方,却并未提及与中钢邢机合作方式

据招股书,纳科诺尔的研发模式以自主研发为主,联合研发、委托研发为辅。联合研发主要为与高校及企业合作,例如2017年与日本日立签订合同期为5年的《辊压机合作合同书》、2020 年与清华大学、燕山大学开展的“电池极片辊压精确控制技术及装备开发与工业应用”产学研联合攻关等。

然而,无论是联合研发部分,亦或是招股书其他内容,关于中钢邢机的信披寥寥无几。

不难发现,上述信息中提到的清华大学、燕山大学、日立公司,均属于纳科诺尔联合研发的重要合作方。那么中钢邢机是否同样系纳科诺尔重要合作方?纳科诺尔关于合作研发方的信息披露是否充分、完整?并且,在上述关系下,出身于中钢邢机的郭景祥担任纳科诺尔独立董事,是否能够勤勉尽责?

再来关注纳科诺尔的销售端。

2.5 纳科诺尔官网披露称,2007年7月与比亚迪公司达成合作协议

据招股书,比亚迪是纳科诺尔的主要客户。

回顾过去,纳科诺尔与比亚迪的合作可以追溯到2007年。

据纳科诺尔官网“发展历程”,2007年7月,纳科诺尔与比亚迪公司达成合作协议。

2.6 京津冀产投对纳科诺尔的持股比例为11.37%,2022年10月通过定增认购

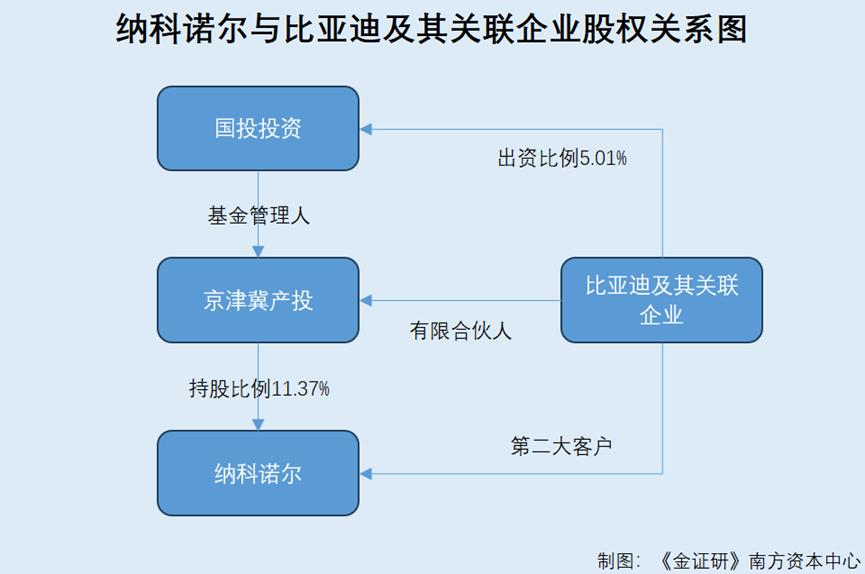

据招股书,截至招股书签署日2023年10月31日,京津冀产业协同发展投资基金(有限合伙)(以下简称“京津冀产投”)对纳科诺尔的持股比例为11.37%,系持股5%以上的主要股东。

2022年10月11日、2022年10月27日,纳科诺尔分别召开了第三届董事会第十七次会议、2022年第七次临时股东大会,审议通过了股票定向发行议案。2022年第二次定向发行的拟发行数量为960万股,本次发行对象合计2名,为京津冀产投、方正证券投资有限公司。

也就是说,京津冀产投于2022年10月通过定增认购的方式,成为纳科诺尔的主要股东。

同时,随着京津冀产投的入股,纳科诺尔控股股东、实控人还与京津冀产投等签署对赌协议。协议签署时间为2022年10月11日,协议名称为《定向发行股票认购合同之补充协议》等,特殊权利条款包括(1)董事提名权;(2)股份转让限制;(3)清算补偿安排;(4)股份回购安排;(5)反稀释;(6)无优惠承诺;(7)知情权;(8)股东保护;(9)效力恢复条款。

而截至招股书签署日,京津冀产投是纳科诺尔的第二大股东,持股比例为11.37%。

需要说明的是,在京津冀产投的合伙人中,存在纳科诺尔的客户比亚迪的“身影”。

2.7 比亚迪系京津冀产投的有限合伙之一,亦是其基金管理人国投投资的股东

据招股书,京津冀产投成立时间为2017年9月20日,国投招商投资管理有限公司(以下简称“国投投资”)系京津冀产投的普通合伙人、执行事务合伙人。比亚迪汽车工业有限公司(以下简称“比亚迪汽工”)是京津冀产投的有限合伙人,出资比例1.07%。

事实上,国投投资也是京津冀产投的基金管理人。而比亚迪也系国投投资的股东之一。

据招股书,国投投资成立于2017年9月29日,比亚迪股份出资额为501万元,出资比例5.01%。与其他四名股东共同构成国投投资的并列第四大股东。

据公开信息,比亚迪汽工系比亚迪股份的子公司。

可见,在上市前夕,比亚迪通过国投投资以及京津冀产投,入股纳科诺尔。此后,比亚迪成为纳科诺尔二股东京津冀产投的有限合伙人之一,同时也系二股东的基金管理人的主要股东。

在此背景下,纳科诺尔对比亚迪的销售金额随之“水涨船高”。

2.8 2022年起比亚迪成为第二大客户,销售额从不足两千万元暴增至1.6亿元

据招股书,2022年及2023年1-6月,比亚迪均为纳科诺尔的第二大客户,销售内容为辊压机、轧辊。同期,纳科诺尔对比亚迪的销售金额分别为16,049.45万元、13,973.73万元,占营业收入的比例分别为21.22%、29.68%。

而2020-2021年,比亚迪并未进入纳科诺尔前五大客户名单。2020年及2021年,纳科诺尔对第五大客户的销售金额分别为835.46万元、1,756.61万元。

也就是说,随着比亚迪于2022年10月入股纳科诺尔,纳科诺尔对比亚迪的销售金额,从2022年以前的不足两千万元,暴增至超过1.3亿元。

面对上述情形,纳科诺尔与京津冀产投签署的对赌协议是否已清理干净?纳科诺尔与比亚迪合作多年,而比亚迪在入股的当年便跃升至纳科诺尔的第二大客户,是否仅系巧合?纳科诺尔该如何保证与比亚迪交易价格的公允性?

除此以外,纳科诺尔在供应端或与中钢邢机关系“匪浅”,不仅半数管理团队来自中钢邢机,且双方或存在合作研发,而招股书对此却隐而未宣。而客户比亚迪间接入股纳科诺尔的同时,双方的交易额暴增。种种异象下,纳科诺尔与其供应商、客户或关系匪浅。

如芝兰之室,久而不闻其香。对于纳科诺尔存在的问题,《金证研》南方资本中心将持续保持关注。