(原标题:键邦股份:产能数据与环评对垒 新品前次产线未建完又新建或“放卫星”)

《金证研》南方资本中心 槐夏/作者 易溪 南江 映蔚/风控

回顾历史,朱剑波曾任职于其父亲控制的位于常州市的化工企业从事经营活动。2010年以后,江苏省地区推进对化工类企业的环保整治工作,朱剑波父亲所控制的公司陷入困境,于2012年至2016年期间相继停产,朱剑波亦因对其父亲控制的公司提供的担保而陷入诉讼纠纷。2014年,朱剑波转战山东。因担忧纠纷影响企业形象及经营,朱剑波通过股权代持方式设立山东键邦新材料股份有限公司(以下简称“键邦股份”)。

历经多年发展,键邦股份向资本市场发起冲击。上市背后,一方面,键邦股份的主要产品赛克产能与环评“打架”。另一方面,作为键邦股份于2020年新推出的产品DBM,键邦股份对于前次DBM5,000吨/年工程剩余1,825吨/年产能以根据市场需求确定建设时间为由直至2022年1月仍未建设,此次却要新建车间将产能扩至7,000吨/年。至此,键邦股份此次上市募投项目,是否面临新增产能难“消化”的窘境?

一、业绩“双降”,下游需求降温未来成长能力或承压

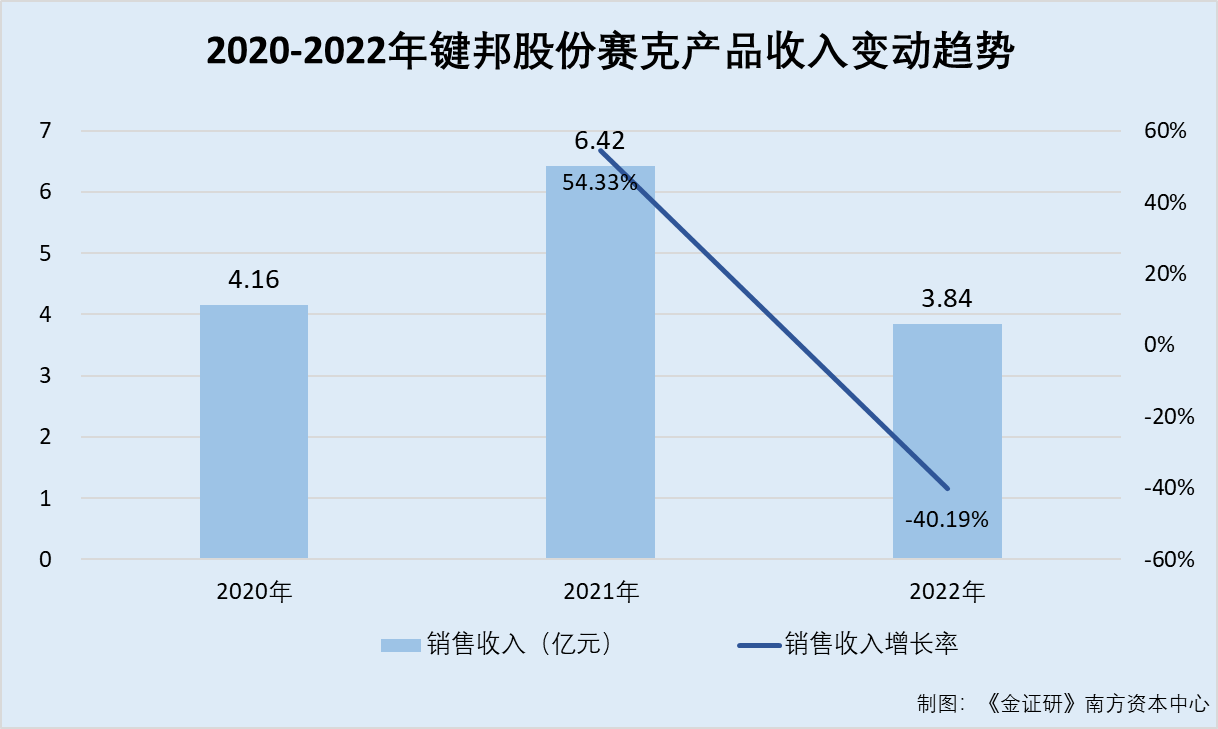

营业收入及净利润是反映企业经营业绩的主要指标。2020-2022年,键邦股份的营业收入先增后降,收现比亦持续小于1。其中,因下游需求下降,2022年键邦股份主营产品赛克的销售收入骤降四成。

1.1 2022年营业收入及净利润负增长,2020-2022年收现比持续小于1

据键邦股份签署日2023年8月14日的招股书(以下简称“招股书”),键邦股份目前的主要产品系列包括赛克、钛酸酯、二苯甲酰甲烷(以下简称“DBM”)、硬脂酰苯甲酰甲烷(以下简称“SBM”)、乙酰丙酮盐等。其中,赛克主要用于PVC塑料稳定剂、耐热漆包线等产品的生产制造。

据招股书,2020-2022年,键邦股份的营业收入分别为5.76亿元、10.44亿元、7.54亿元;键邦股份的净利润分别为1.41亿元、3.29亿元、2.43亿元。

即2021-2022年,键邦股份的营业收入同比增长率分别为81.27%、-27.78%,净利润的同比增长率分别为132.73%、-26.28%。

不难看出,2020-2022年,键邦股份的营业收入呈现先增后降的趋势。

据招股书,2020-2022年,键邦股份经营活动产生的现金流量净额分别为1.16亿元、2.67亿元、2.64亿元;经营活动产生的现金流入小计分别为3.89亿元、8.25亿元、7.04亿元。

经测算,2020-2022年,键邦股份的收现比分别为0.68、0.79、0.93,同期,键邦股份的净现比分别为0.82、0.81、1.09。

可见,2020-2022年,键邦股份的收现比持续小于1。

1.2 因下游需求下降,2022年主营产品赛克销售收入“骤降”超四成

据招股书,在键邦股份的主要产品中,2020-2022年,键邦股份赛克的销售收入分别为4.16亿元、6.42亿元、3.84亿元,占主营业务收入比例分别为72.91%、62.89%、53.31%。

经测算,2021-2022年,键邦股份赛克产品收入的同比增长率分别为54.39%、-40.28%。

不难发现,2022年键邦股份的赛克产品收入骤降超四成。

据招股书,2022年,键邦股份主营业务收入较2021年下降,主要原因系不可抗力的宏观因素爆发引发全球能源价格上涨,全球通胀压力加大,国内外经济存在下行压力,国内经济增长出现阶段性下滑,由此造成PVC塑料和涂料等下游产品市场需求减弱,键邦股份主要应用于相关领域的赛克、DBM/SBM和乙酰丙酮盐产品销售收入较同期有所下降。

招股书称,根据国家统计局的数据统计,2022年,国内塑料制品产量同比下降4.3%。根据中国涂料工业协会的数据统计,2022年国内涂料全行业企业总产量同比下降8.5%。

在此背景下,赛克下游客户需求下降,键邦股份赛克内销销量较2021年下降7,551.42吨,其中国内外知名的PVC塑料稳定剂生产企业向键邦股份的内销采购减少2,337.9吨,涂料行业客户向键邦股份的内销采购减少1,663吨。

另一方面,键邦股份赛克外销销量也较2021年减少7,528.23吨,其中欧洲地区销量减少6,052.4吨。键邦股份赛克销量较去年同期下降,使得销售收入较去年同期减少。

1.3 称国内市场需求企稳回升,2023年上半年塑料行业产量仍同比下降

对于2022年键邦股份销售收入下滑,监管层要求键邦股份分析主要产品销量是否存在持续下降的风险。

对此键邦股份表示,虽产销规模受不可抗力因素、下游市场需求等因素影响,但从长期来看,键邦股份产品未来仍具有广阔的市场发展前景。其中,赛克、DBM/SBM、乙酰丙酮盐可以作为辅助热稳定剂与钙锌类热稳定剂搭配使用。钙锌类热稳定剂是行业的主流发展趋势,市场空间广阔。同时,不断涌现的下游应用领域亦助力未来发展。

再者,键邦股份产品具有较强的市场竞争力。除此之外,政策举措的持续发力和工业生产的增长将有助于推动经济企稳回升,带动建筑、汽车、电器、包装材料等下游消费市场的发展,进而推动塑料、涂料等高分子材料及其助剂行业的市场需求。

据工业和信息化部于2023年8月14日发布的信息,2023年上半年,全国塑料制品行业产量3,536.3万吨,同比下降0.7%。

至此,2020-2022年,键邦股份收现比持续小于1。因下游需求降温,2022年,键邦股份营业收入下滑。其中,主营产品赛克收入下降超四成。且2023年上半年,国内塑料行业的产量仍同比下降,未来键邦股份将如何保持其盈利能力?其未来成长能力是否承压?

二、主要产品产能数据与环评“打架”,新产品前次产线未建完又新建或“放卫星”

没有金刚钻,不揽瓷器活。研究发现,2020-2022年,键邦股份赛克产能与环评“打架”,其实际产能或已可覆盖国内赛克市场规模。

除此之外,键邦股份拟将2020年推出的新产品DBM产能扩至7,000吨/年。然而,已有一家可比公司DBM市占率已达60%,其DBM产能为7,000吨/年。同时,键邦股份以根据市场需求为由搁置前次工程剩余产线的建设,转而新建产线,其此次募资扩产合理性存疑。

2.1 自称赛克产品的市占率超八成,若以销量测算国内赛克产品年销量或不超过5万吨

据招股书,根据塑料加工工业协会塑料助剂专业委员会的数据统计,2020-2022年,键邦股份赛克产品在国内市场的占有率分别约为85%、89%、83%。

2020-2022年,键邦股份赛克产品销量分别为3.14万吨、3.68万吨、2.17万吨。

若以销量来表示市占率,已知键邦股份赛克的市占率和近三年的销量,经测算可得,2020-2022年,国内赛克产品的销量分别3.7万吨、4.13万吨、2.62万吨。

需要指出的是,根据环评信息,键邦股份现有赛克年产能或已达5万吨。

2.2 招股书披露赛克的产能不超过4万吨,环评显示产能已达5万吨/年

据招股书及签署日为2023年2月27日的招股说明书(以下简称“2月招股书”),2019-2022年,赛克产品的产能分别为2.48万吨/年、2.95万吨/年、3.29万吨/年、3.45万吨/年,产量分别为2.16万吨、3.19万吨、3.72万吨、2.16万吨,产能利用率分别为87.01%、108.22%、113.01%、62.74%。

据广东绿网公益环境数据中心(以下简称“绿网”)公开信息,2022年2月15日,键邦股份“VOCs回收冷凝深度治理系统提升改造及钛酸酯车间钛酸正丁酯产品技术改造项目”(以下简称“钛酸酯车间改造项目”)进行受理公示,并附带了钛酸酯车间改造项目环境影响报告书(以下简称“钛酸酯车间改造项目环评”)。

据钛酸酯车间改造项目环评,截至编制日期2022年2月,键邦股份现有工程方案包括5万吨赛克,已投产。根据2021年生产情况,赛克实际生产量为3.74万吨,为设计产能5万吨/年的74.83%。

若以环评报告所披露赛克5万吨总产能测算键邦股份赛克产品产能利用率,则2022年,键邦股份赛克产品的产能利用率或为43.29%。

在上述背景下,键邦股份或“逆势”扩充赛克产能。

2.3 拟新建6万吨赛克产能,其中一期项目为募投项目拟新建3万吨产能

据招股书2月招股书,键邦股份拟募资10.38亿元用于建设“环保助剂新材料及产品生产基地建设项目(一期)”(以下简称“环保助剂项目一期”)。该项目的总投资额为10.48亿元,建设内容包括将新建年产3万吨赛克、3万吨聚酯多元醇等产品项目。

项目已取得济宁市生态环境局金乡县分局出具的《关于山东键邦新材料股份有限公司环保助剂新材料及产品生产基地建设项目环境影响报告书的批复》(济环审(金乡)[2021]11号)。项目由键邦股份在金乡县新材料园区新兴路北侧、园三路西侧实施建设,项目代码为2108-370800-04-01-728490。

据绿网公开信息,2021年12月8日,键邦股份“环保助剂新材料及产品生产基地建设项目”(以下简称“环保助剂项目”)进行受理公示,并附带了环保助剂项目环境影响报告书(以下简称“环保助剂项目环评”)。

据环保助剂项目环评,键邦股份的“环保助剂项目”总投资额为12.23亿元,其中一期投资额为10.48亿元。项目建设地点位于济宁新材料产业园内,建设单位为键邦股份。项目备案文件为2108-370800-04-01-728490。

需要指出的是,“环保助剂项目”分两期建设,一期主要建设赛克生产车间等生产车间,年产3万吨/年三(2-乙基)异氰尿酸酷(赛克)、3万吨/年聚酷多元醇等产品。二期项目建设赛克生产车间1座,产品规模为3万吨/年三(2-轻乙基)异氰尿酸醋(赛克),其他公辅工程全部依托一期工程。

不难发现,“环保助剂项目”环评所述项目代码、项目总投资额、建设单位、建设内容与招股书所述“环保助剂项目一期”基本一致,两项目或为同一项目。

换句话说,未来键邦股份拟新增6万吨赛克产能,而此次募资建设的一期工程达产后可新增3万吨产能。

2.4 行业内另有公司拟新增2万吨赛克产能,已获得环评审批

值得一提的是,市场上亦有其他企业拟新增赛克产能。

据江苏怡达化学股份有限公司(以下简称“怡达股份”)出具日为2022年12月15日的关于投资建设泰兴怡达二期项目的公告,怡达股份计划总投资8.45亿元,在泰兴怡达化学有限公司厂区预留用地内建设年产22万吨环氧丙(乙)烷衍生品技改项目。项目达产后将形成125,000t/a丙(乙)二醇醚,75,000t/a醇醚酯(包含有5万吨湿电子化学品),20,000t/a三羟乙基异氰尿酸酯(赛克)。

需要说明的是,怡达股份与键邦股份同属于化学原料和化学制品制造业。

据怡达股份出具日为2023年1月3日的泰兴怡达二期项目的进展公告,怡达股份“年产22万吨环氧丙(乙)烷衍生产品技改项目”已取得泰州市行政审批局出具的《江苏省投资项目备案证》,备案证号为泰行审备[2022]75号。

综上,2020-2022年,键邦股份称其是国内最大的赛克生产商,市场占有率均超八成。而环评报告披露,键邦股份截至2022年2月现有5万吨/年的赛克产能。招股书披露,报告期即2020-2022年,赛克产能最大为3.45万吨。在此情况下,键邦股份拟募资对赛克扩产,是否具备合理性?且关于键邦股份赛克产品的产能,环评与招股书存在“两个版本”,信息披露现疑云。

除此之外,键邦股份的新产品DBM此次扩产合理性或也遭拷问。

2.5 新产品DBM自2020年投产以来创收2亿元,此次上市拟将产能扩至7千吨/年

据招股书及键邦股份出具日为2023年6月7日的首次公开发行股票并在沪市主板上市申请文件的审核问询函的回复(以下简称“首轮问询回复”),DBM主要用于PVC塑料稳定剂等产品的生产制造,系键邦股份2020年新推出的高分子材料环保助剂产品,由子公司山东键兴新材料科技有限公司(以下简称“键兴新材”)负责生产并于2020年4月正式投产。

2020-2022年,键邦股份DBM销售金额分别为2,459.54万元、11,583.49万元、6,383.2万元,占主营业务收入比例分别为4.31%、11.34%、8.87%。

此次上市,键邦股份拟募资2.12亿元用于建设“年产7,000吨二苯甲酰甲烷(DBM)智能制造技改及扩产项目”(以下简称“年产7,000吨DBM技改扩产项目”),其中,项目总投资额为2.12亿元,项目代码为2108-370800-07-02-202360,环评批复文号为济环审(金乡)[2022]3号。

本项目拟对现有二苯甲酰甲烷(DBM)生产线进行技术改造,新建独立的DBM智能制造车间,置换并提升原有产能。

据济宁市生态环境局金乡县分局于2022年1月17日发布的年产7000吨二苯甲酰甲烷(DBM)智能制造技改及扩产项目环境影响报告书(以下简称“年产7,000吨DBM技改扩产项目环评报告”),该项目名称为年产7000吨二苯甲酰甲烷(DBM)智能制造技改及扩产项目,总投资额为2.12亿元,项目建设地点位于键兴新材现有厂区内,厂址位于济宁市化工产业园区内。本项目将新建生产车间1座。

另外,年产7,000吨DBM技改扩产项目环评报告披露,此次技改项目的项目代码为2108-370800-07-02-202360。

不难看出,年产7,000吨DBM技改扩产项目环评报告所披露项目名称、总投资额、项目代码与招股书披露的“年产7,000吨DBM技改扩产项目”信息一致,二者所述的项目为同一项目。

据年产7,000吨DBM技改扩产项目环评报告,本次技改扩产项目产品方案为二苯甲酰甲烷(DBM),产量为7,000吨/年。

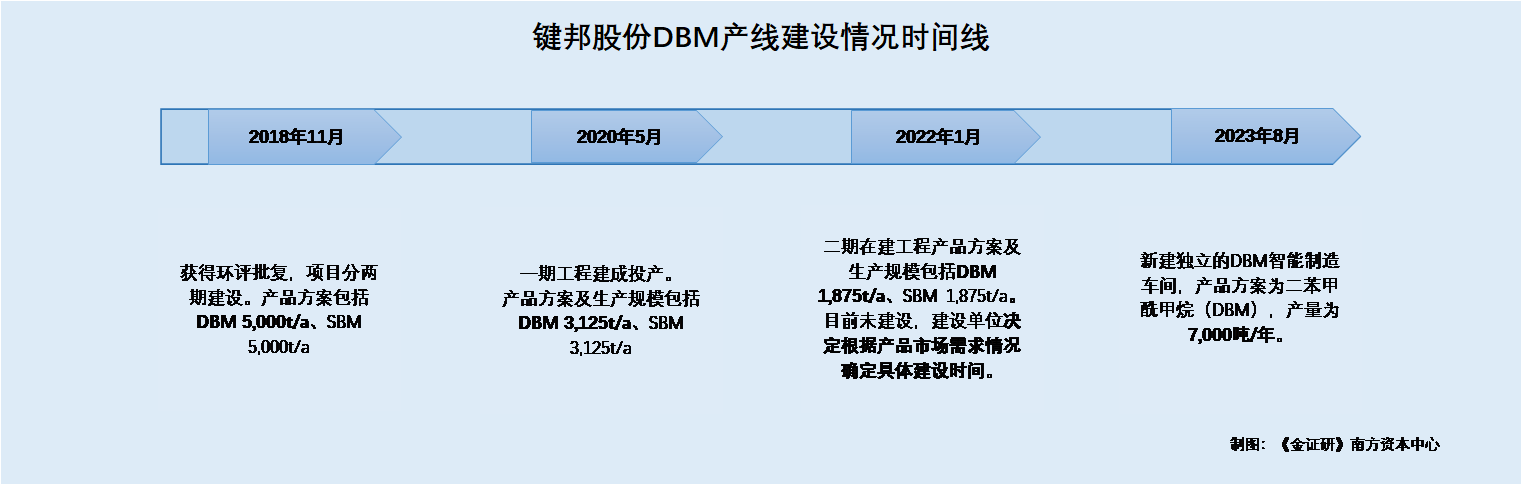

同时,键兴新材成立于2018年8月1日。键兴新材现有工程原环评批复产品方案包括DBM 5,000t/a、SBM 5,000t/a。

项目实际建设分两期进行,本次键兴新材环评现有工程为一期工程,产品方案及生产规模包括DBM 3,125t/a、SBM 3,125t/a。键兴新材现有工程于2020年5月建成投产,2020年9月22日通过企业自行组织的竣工环保验收。二期工程为在建工程,二期产品方案及生产规模包括DBM1,875t/a、SBM1,875t/a。

据招股书,2020-2022年,键邦股份DBM产品产能分别为2,125吨/年,3,125吨/年、1,875吨/年。

对于2022年DBM产能下降,键邦股份解释,系因DBM/SBM车间进行了产线检修及调整,产能计算的可生产天数较2021年均有所降低,因此DBM/SBM产品2022年产能较2021年有所减少。

也就是说,键兴新材成立之初,原计划年产5,000吨DBM。根据建设计划,DBM现有产能为3,125吨/年,剩余1,875t/a DBM产线在建。此次技改扩产项目,键邦股份拟将DBM产能扩至7,000吨。

值得注意的是,自2020年投产以来,键邦股份DBM产能利用率并未达到100%。

2.6 前次工程分两期进行,一期工程已投产两年剩余1,875吨产能仍未开工建设

据招股书,2020-2022年,键邦股份DBM产品的产能利用率分别为39.67%、95.52%、73.93%。

对于DBM产能利用率的变化,键邦股份在首轮问询回复中披露,DBM产品于2020年4月开始实现批量生产和出货,因此2021年较2020年产能增加。2022年,DBM车间进行了产线检修及调整,产能计算的可生产天数较2021年均有所降低,因此DBM产品2022年产能较2021年有所减少。

值得一提的是,键邦股份以市场需求为由搁置了前述DBM产线的建设。

上文提及,键邦股份已有3,125吨/年的DBM产能,剩余1,875t/a DBM产线系键兴新材二期在建工程。

据年产7,000吨DBM技改扩产项目环评报告,二期在建项目主体工程依托现有,主要建设内容为新增生产设备。目前未建设,建设单位决定根据产品市场需求情况确定具体建设时间。

需要指出的是,年产7,000吨DBM技改扩产项目环评报告编制时间为2022年1月。

据键邦股份于2023年8月25日披露的审计报告,截至2022年末,键邦股份在建工程项目分别为年产7000吨DBM技改扩产项目、环保助剂新材料及产品生产基地建设项目(一期)、研发及运营管理中心项目、设备安装及其他项目。

不难发现,截至2022年末,键邦股份的在建工程未包含上述年产5,000吨DBM项目的二期工程。

也就是说,2018年11月,键兴新材成立2个月后,原计划年产5,000吨DBM。在实际建设过程中,键兴新材将其分为两期工程建设。其中,年产3,125吨DBM产线于2020年5月投产,剩余1,875t/a DBM产线属于二期在建工程。并且,截至2022年1月,二期在建工程仍未开始建设,键兴新材决定根据产品市场需求情况确定具体建设时间。而2020-2022年,键邦股份DBM产能利用率并未达到100%。这是否意味着,键兴新材设立之初对DBM的产能规划已经满足当下生产需求?键兴新材新建生产车间继续扩产至7000吨产能,是否具备合理性?

值得注意的是,同样生产DBM产品的安徽佳先功能助剂股份有限公司(以下简称“佳先股份”),其年产能为7,000吨。

2.7 佳先股份DBM产品国内市占率达60%,截至2023年产能为7,000吨/年

据招股书,佳先股份成立于2006年,系键邦股份同行可比公司,主要产品包括DBM、SBM、硬脂酸盐类产品,2022年实现营业收入5.67亿元。

据佳先股份出具日为2020年7月8日的公开转让说明书(以下简称“佳先股份公开转让说明书”),佳先股份的控股股东为蚌埠能源集团有限公司,其受蚌埠投资集团有限公司(以下简称“蚌投集团”)控制。

同时,佳先股份的主营业务为生产、销售环保热稳定剂助剂,主要产品(β-二酮化合物)为DBM和SBM。2017-2019年,佳先股份的主营业务收入由DBM和SBM构成。其中,DBM的收入分别为1.03亿元、1.14亿元、1.29亿元,占主营业务收入比例分别为80.58%、78.76%和82.61%。

同时,佳先股份披露,截至出具日2020年7月8日,据不完全统计,目前市场上DBM、SBM产能合计约1.5万吨,佳先股份目前产能为3,600吨,产能占比约24%。

需要说明的是,佳先股份DBM产能为2,600吨/年,SBM产能为1,000吨/年。佳先股份DBM和SBM是最终应用于PVC领域的环保热稳定剂助剂,两种产品的基本反应原理、生产工艺及环节大致相同,原则上主要生产设备经调整具有一定的通用性,佳先股份根据市场需求情况及自身产能等因素,综合考虑在DBM和SBM生产线之间进行产能调配,两种产品生产设备在一定程度上具有通用性。

简言之,截至2020年7月8日,佳先股份的DBM产能为2,600吨/年,SBM产能为1,000吨/年,产能占比约24%。

据佳先股份公开转让说明书,佳先股份将募资1亿元用于建设“年产7,000tDBM及1,000tSBM生产项目(退市进园项目)”,该项目总投资额为3.24亿元,项目建成并达产后,佳先股份DBM和SBM产能将分别达到7,000t和1,000t。

据2022年6月出具的公开信息,佳先股份的DBM产量占全球的15%以上,在国内市场占有率达到60%以上。

据佳先股份出具日为2023年5月11日的投资者关系活动记录表,佳先股份的退市进园项目分步实施,先行建成的年产4000tDBM和1000tSBM的生产能力已达产,剩余的3000tDBM生产能力,以及新增的2000t吨SBM生产能力目前已试产成功,产能根据市场状况逐步爬坡中。

由上可知,截至2023年5月11日,佳先股份DBM产品已有年产4,000吨的产能,另有3,000吨产能已试产成功。截至2022年6月,佳先股份DBM产品国内市场占有率已达60%。未来佳先股份产能完全释放的状态下,可达到年产7,000吨产能。

至此,键邦股份已有3,125吨/年的DBM产能,剩余1,875t/a DBM产线尚未开工建设。此次上市,键邦股份新建产线以将DBM产能扩至7,000吨/年是否具备合理性?佳先股份作为DBM产品市占率60%的企业,其产能未来充分释放可达7,000吨/年。而键邦股份对DBM进行扩产,是否也将遭遇新增产能难消化的“窘境”?不得而知。

鞍不离马背,甲不离将身。未来键邦股份能否保持警惕,在资本市场上越走越远?