(原标题:水星家纺:电商渠道地位领先,市场占有率逐步提升,家纺龙头业绩有望稳健增长)

一、公司介绍与行业概况

1.公司简介

水星家纺前身为1987年成立的“龙岗江南被服厂”,公司自设立以来,持续专注于中高档家用纺织品的研发、设计、生产和销售,主要产品包括套件、被芯、枕芯等床上用品。长期以来,公司在品牌价值传播、双线渠道建设、产品创新研发等方面持续创新、积累,取得显著的行业领先优势,核心竞争能力不断得到强化和提高。

公司采用“品类品牌化”的方式组建品牌矩阵,以定位中高端的“水星”品牌为主,定位大众化的“百丽丝”品牌为辅,以“水星家纺婚庆馆”“水星宝贝”“水星 KIDS”等品牌为组合细分品类品牌,在强化“水星”主品牌的同时,快速、有效地实现了品类细分市场的拓展。

水星家纺拥有业内领先的线上线下立体销售网络,实体销售终端覆盖了大陆31个省、自治区、直辖市,形成了以经销商、直营渠道和网络销售渠道为主,国际贸易、团购为辅的销售网络。在线下渠道布局上,由于三、四线城市市场格局分散,公司以加盟模式快速布局。直营渠道以一、二线城市核心区域为重点,提升品牌形象、优化销售收入结构的同时,也对周边区域的经销渠道销售起到了带动作用。

线上渠道方面,公司2010年在行业内率先设立电商子公司,取得了一定的市场先发优势。公司在天猫、京东和唯品会三大平台深耕多年,凭借对平台规则的深入理解、消费者喜好的精准把握和产品的不断推陈出新等,持续保持行业领先地位。公司于2020年下半年入驻抖音平台,是行业内最早入驻的品牌之一。经过两年多的培育,相较于竞争对手,公司在抖音平台上已具有较为明显的领先优势。

2022年,公司通过跨界与知名品牌、IP、国际设计师等合作,采取联名打造专属产品的方式,探索潮流破圈,推动品牌年轻化升级;开展天猫小黑盒、天猫年度会员日、京东小魔方新品日、抖音超品日、抖音嘉年华、快手超品日等活动,提升公司业绩和品牌声量。

公司同步利用线下门店进行品牌传播,公司在店面装修、产品陈列、平面设计等硬件上升级,同时在服务质量、店铺管理、顾客服务等软实力方面进行强化培训,以实现门店形象的整体升级。

产品创新研发方面,公司不断加强产品价值、品牌价值塑造,重点研发高品质、高“含科量”、极致性价比的爆款大单品,为门店引流,以此提升连带销售。如黄金搭档·STAR 玻尿酸抗菌蚕丝鲜羽绒被,使用了公司自有国家专利技术蚕丝羽绒“1+1+1”叠加工艺、羽绒抗菌防臭专利技术、玻尿酸保湿技术等,融合蚕丝和羽绒两种高端天然纤维,可在舒适度、保暖性、健康性等多方面满足消费者的需求,此款产品多年来不断升级迭代,一直深受市场认可。

2.公司业绩情况

2022年公司实现营业收入36.64亿元,较上年同期减少3.57%;归属于上市公司股东的净利润2.78亿元,较上年同期减少27.89%。2023年第一季度,公司实现营业收入8.18亿元,较上年同期增长1.45%;归属于上市公司股东的净利润0.84亿元,较上年同期减少1.22%。

按产品结构划分,2022年被芯、套件、枕芯、其他产品分别实现营业收入16.82、13.74、2.76、3.24亿元,分别较上年增长-2.87%、-6.06%、0.20%、0.62%,占营业收入比重分别为46.01%、37.58%、7.54%、8.87%。

公司不断提高被芯产品差异化及高端化水平,被芯产品结构不断优化,价位偏低的化纤被占比逐渐减少,羽绒被、蚕丝被及科技含量较高的高端被芯占比越来越高,带动公司被芯产品毛利率逐渐提升。2022年被芯、套件、枕芯、其他产品毛利率分别为40.28%、38.46%、39.37%、32.21%,其中被芯产品毛利率较2018年提升6.42个百分点。

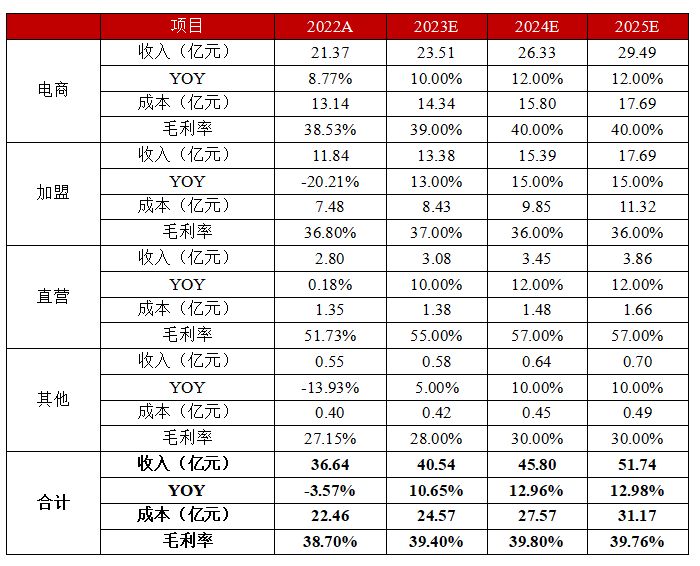

按销售模式划分,2022年电商、加盟、直营、其他分别实现营业收入21.37、11.84、2.80、0.55亿元,分别较上年增长8.77%、-20.21%、0.18%、-13.93%。公司线下直营门店以水星Starz Home高端系列为主,电商平台以水星家纺为主,更注重性价比,因此线下直营门店毛利率水平较高,2022年上述销售模式毛利率分别为38.53%、36.80%、51.73%、27.15%。同时得益于产品结构升级,电商渠道毛利率持续提升,2022年电商渠道毛利率较上年增长2.35个百分点。

受益于产品结构升级,公司整体毛利率逐步提升,2022年公司毛利率38.70%,较2018年增长3.59个百分点。近几年来,公司持续推进品牌建设,销售费用率有所上升,2022年公司销售费用率、管理费用率、财务费用率分别为23.34%、4.72%、-0.37%。对比同类公司罗莱生活、富安娜、梦洁股份2022年销售费用率21.46%、25.61%、39.69%,公司销售费用率处于中等水平,公司管理费用率、财务费用率较为稳定。2022年公司净利率7.59%。

公司竞争策略主打高性价比,与罗莱生活、富安娜形成差异化竞争,近5年公司营运效率始终高于上述可比公司,2022年水星家纺、罗莱生活、富安娜、梦洁股份存货周转率分别为2.30、1.95、1.84、1.97;上述公司总资产周转率分别为1.05、0.80、0.66、0.66。

3.家用纺织品行业分析

家纺产品按消费习惯划分可分为可选型家纺产品和必需型家纺产品,具体包括地面装饰纺织品、客厅用纺织品、餐厨用纺织品、床上用品、盥洗用品等。其中,床上用品作为必需型用品,是家纺产品的主要销售类别,根据中商产业研究院数据,2022年床上用品在家用纺织品市场占比55.33%。

根据头豹研究院数据,家纺行业主要原材料来源于动植物纤维及石化原料,常见的面料原材料包括棉、麻、丝、粘胶纤维及聚酯纤维,常见的填充物原材料主要是鸭绒及鹅绒。中国家纺产品中以棉作为主要面料原材料,占比达到50%以上,且因原材料价格占面料成本约50%,因此棉花价格对家纺行业成本有一定影响。

家纺产业链下游为销售渠道,包括电商平台、商场超市、购物中心、专卖店等。自2017年开始,家纺企业进入新零售时代,销售渠道重心逐渐转移至线上,罗莱生活、水星家纺、富安娜三家行业巨头线上营收占比逐步提升。

由于家纺行业进入门槛较低,我国家纺行业品牌集中度较低,根据头豹研究院数据,2022年行业第一梯队企业罗莱生活、水星家纺、富安娜、梦洁股份CR4为5.08%,其中水星家纺市场占有率近年来呈现逐步提升,2019年水星家纺超越富安娜后稳居行业第二,2022年水星家纺市占率1.32%,较2016年提升0.4个百分点。

作为消费者日常家居生活的必需品,床上用品的质量、特点及其功能性是决定产品竞争力的核心要素。随着市场需求的变化不断更新换代,床上用品填充物由传统的棉被逐步发展到今日的多孔被、羽绒被,套件面料从传统的纯棉面料发展到真丝面料,到今日的竹纤维、天丝等功能性面料,产品结构逐渐丰富,不再局限于传统的实用性,更多地加入了功能性、保健性、装饰性和绿色环保等诸多新功能。未来功能性床上用品特有的高科技含量与高附加值将成为我国床上用品行业一个新的经济增长点。

根据中华全国商业信息中心数据显示,2022年我国高端床上用品市场规模大约是93.6亿元,占床上用品市场的11.01%。基于消费者需求,国内家纺品牌纷纷开始进行技术革新,探索和开拓高端床上用品市场。2022年高端床上用品市场综合占有率前三家集团的市场占有率之和达到76.7%,超出去年6.6个百分点,显示出高端床上用品市场的集中化。

与去年相比,2022年床上用品市场市场综合占有率有所提高。一方面,人们的消费观念正在逐渐转变,越来越多的消费者愿意为高品质的床上用品付费,并且更加关注产品的质量、功能以及附加服务。而中小品牌与领先品牌相比,所具备的核心竞争力较低,研发能力和创新能力不及大企业,生产的产品附加值较低,难以吸引高端客户群体。同时,在销售渠道方面,线下渠道由于受疫情影响客流量减少,百货商场通过淘汰小品牌的方式整合资源向头部企业汇集,线上渠道的平台流量也往往倾向于单价更高的大企业。头部企业拥有更强的抗风险能力、资源、技术等多方面优势,市场占有率持续提升趋势显著。

家纺行业同质化水平高,被芯作为家纺的核心品类,市场规模较大,是企业差异化竞争重点。2020年开始,水星家纺推出“好被芯,选水星”品牌战略,并每年联合艾瑞咨询等机构发布《中国被芯白皮书》,不断强化消费者心智,以被芯产品带动其他品类销售。根据欧睿数据,2021及2022年水星家纺被芯销量及全国结婚床品销量位列全国第一。

由于水星家纺较早布局电商渠道,具有一定先发优势,公司线上营收规模及增速处于行业前列,2022年罗莱生活线上营收14.82亿元,较上年下降8.06%,占营业收入比重27.88%;富安娜线上营收12.80亿元,较上年下降3.24%,占营业收入比重41.58%;对比之下,水星家纺线上营收21.37亿元,较上年增长8.77%,占营业收入比重58.46%,公司电商团队开拓能力、运营能力及灵活应变能力较强。

二、业绩预测

关键假设:

1.家纺产品标准化程度较高,适合线上销售,公司在各电商平台布局较早,具有先发优势,未来随着家纺产品线上渗透率加深,公司凭借电商平台多年运营经验、高性价比优势及品牌优势有望逐步替代白牌产品,电商渠道销售规模及渗透率有望持续提升。家纺行业集中度较低,公司利用加盟渠道快速布局三四线城市,同时利用直营渠道布局一二线城市,销售规模及市占率有望逐步提升。

2.随着消费者更加关注睡眠质量,愿意为高品质的家居生活付费,人们在家纺产品的消费支出、消费频次不断提升。公司不断推进被芯产品差异化、高端化,以被芯产品带动其他品类销售,随着羽绒被、蚕丝被等的高端被芯占比越来越高,产品结构升级带动公司毛利率随之提升。同时,由于品牌有较强的定价权,公司毛利率受原材料价格波动影响较小。

3.结合往年数据,将电商、加盟、直营、其他的2023年收入增长预测设为10%、13%、10%、5%;参考往年数据进行预测,将2024及2025年上述行业的收入增长设定为12%、15%、12%、10%。

4.结合往年数据,将电商、加盟、直营、其他的2023年毛利率预测设为39%、37%、55%、28%;参考往年数据进行预测,将2024及2025年上述行业的收入增长设定为40%、36%、57%、30%。

我们预计2023-2025年公司营业收入分别为40.54、45.80、51.74亿元,同比增长10.65%、12.96%、12.98%,归属于母公司股东净利润分别为3.68、4.47、4.83亿元,对应EPS分别为每股1.38、1.68、1.81元。

三、估值分析

1.PE模型估值

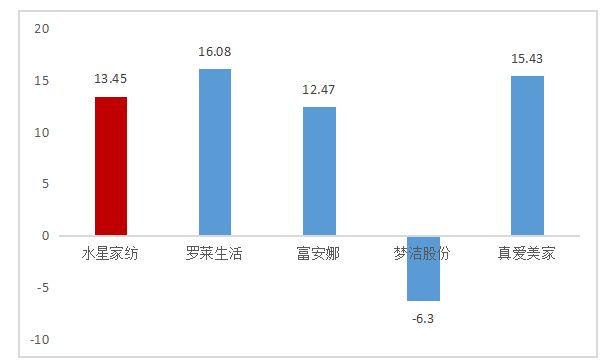

选取家纺领域罗莱生活、富安娜、梦洁股份、真爱美家为可比公司,水星家纺P/E(TTM)为13.45,从同期可比公司P/E(TTM)上看,公司目前估值处于较低水平(注:相关指标计算以2023年7月7日A股收盘价为基准)。

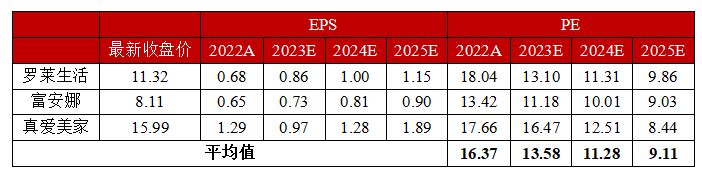

我们预计,公司2023年至2025年EPS分别为1.38、1.68、1.81,对应2023年7月7日股价的PE分别为10.13/8.32/7.72倍,综合考虑公司业绩的成长性,我们给予公司PE估值11X-16X,对应股价15.18元/股至22.08元/股为合理估值区间。

2.DCF模型估值

我们以预测的2023年至2025年EPS分别为1.38、1.68、1.81为基础,根据以下假设,进行绝对估值测算,对应每股合理的内在价值为41.88元/股。

四、股价催化剂

家纺行业集中度较低,水星家纺以高性价比与罗莱生活、富安娜形成差异化竞争,公司较早布局电商平台,电商渠道销售规模及增速均处于行业领先位置,未来有望借助高性价比优势逐步取代白牌商品。同时公司加快加盟渠道及直营渠道布局,随着核心商业体、优质加盟商资源及平台流量向优势大品牌倾斜,公司销售规模及市占率有望逐步提升。

家纺产品逐步高端化,且高端床上用品市场的集中度较高,公司以被芯产品差异化带动其他品类销售,产品结构持续升级。同时,公司利用跨界联名、提升线下门店形象等多种方式提升品牌形象,品牌知名度及毛利率有望稳步提升。