(原标题:【行业深度】洞察2023:中国光学薄膜行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:双星新材(002585)、激智科技(300566)、东材科技(601208)、长阳科技(688299)等等

本文核心数据:光学薄膜行业竞争梯队;光学薄膜市场集中度;

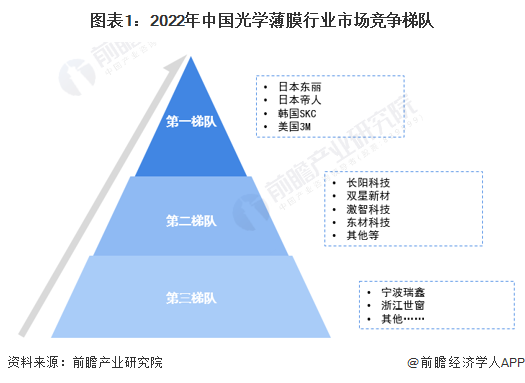

1、中国光学薄膜行业竞争梯队

目前国际上仅美国(如美国3M)、日本(如东丽、帝人)、韩国(如韩国SKC)、中国(如长阳科技、航天彩虹、双星新材、合肥乐凯)等少数国家掌握了光学膜等特种功能聚酯薄膜的生产加工制造技术,因此属于资金密集型和技术密集型行业。

中国光学薄膜发展历史较短,多数企业技术水平与国际领先企业仍有一定差距。国际厂商因历史悠久起步较早,行业经验丰富,研发生产技术先进等原因,我国特种功能膜长期依赖进口,被国外企业所垄断,日本东丽、日本帝人和韩国SKC等国外企业长期以来占据了大部分市场份额。但近年来,国内厂商加速发力,在反射膜、扩散膜等部分产品上取得了长足的进步,国产替代的趋势日益明显。如长阳科技的核心产品反射膜的性能达到了国际领先水平,年销售量已经超过了日本东丽、日本帝人等国外巨头,目前市场占有率位居全球第一。

综合来看,目前中国光学薄膜市场主要是日本、韩国的国际厂商占据高端市场份额,如偏光片、高端增亮膜等,其核心基材如PVA、TAC等产品被掌握在国际厂商中,中国主要依赖进口或只能生产中低端产品;但部分光学薄膜产品中国企业已取得优异的进步,如长阳科技的反射膜产品。

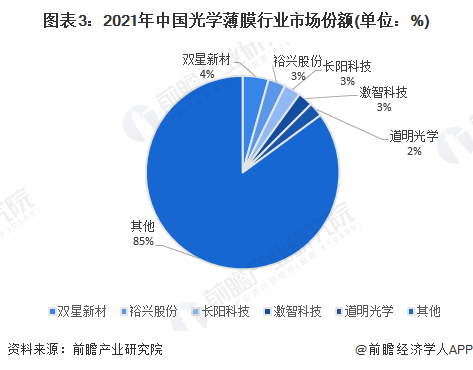

2、中国光学薄膜行业市场份额

2021年,在国内品牌中,市场份额排名靠前的是双星新材、裕兴股份、长阳科技、激智科技、道明光学等。结合2021年各大品牌光学薄膜业务营收规模及中国光学薄膜行业市场规模,经分析,目前双星新材为中国光学薄膜行业龙头企业,市场份额占比约4%。

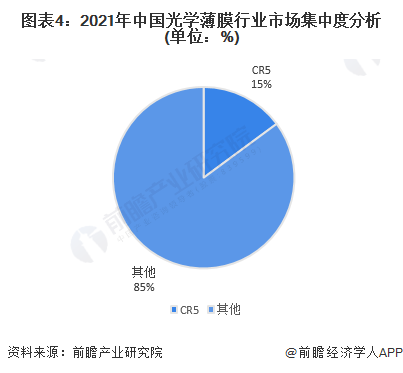

3、中国光学薄膜行业市场集中度

中国光学薄膜行业不同细分产品市场集中度差异较大。在偏光片市场中,日本企业日东电工、住友化学和韩国LG化学占据约80%市场份额。在增亮膜领域,美国3M专注开发手机用高端复合增亮膜,在高端增亮膜领域形成具有独特竞争优势的技术壁垒。在扩散膜及反射膜领域,日本惠和、智积电、韩国SKC等日韩企业占据市场份额较高,而中国的长阳科技在液晶显示用反射膜领域市场份额较高。

目前,中国光学薄膜行业大陆头部企业主要有双星新材、激智科技、长阳科技、东材科技、斯迪克、航天彩虹等,结合中国光学薄膜行业市场规模及头部企业光学薄膜业务营收情况,初步测算,中国光学薄膜行业头部企业CR5市场份额约15%,目前中国光学薄膜行业市场集中度较低。

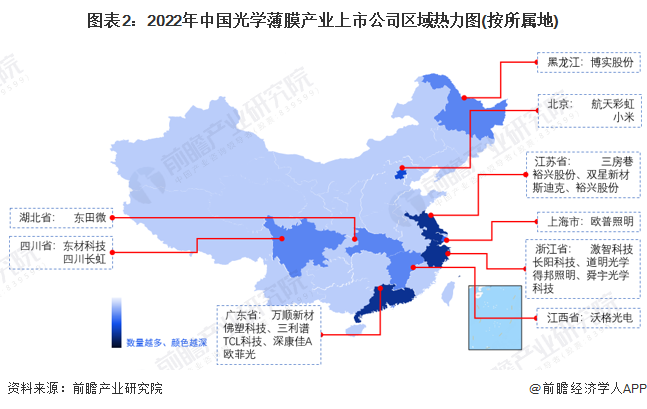

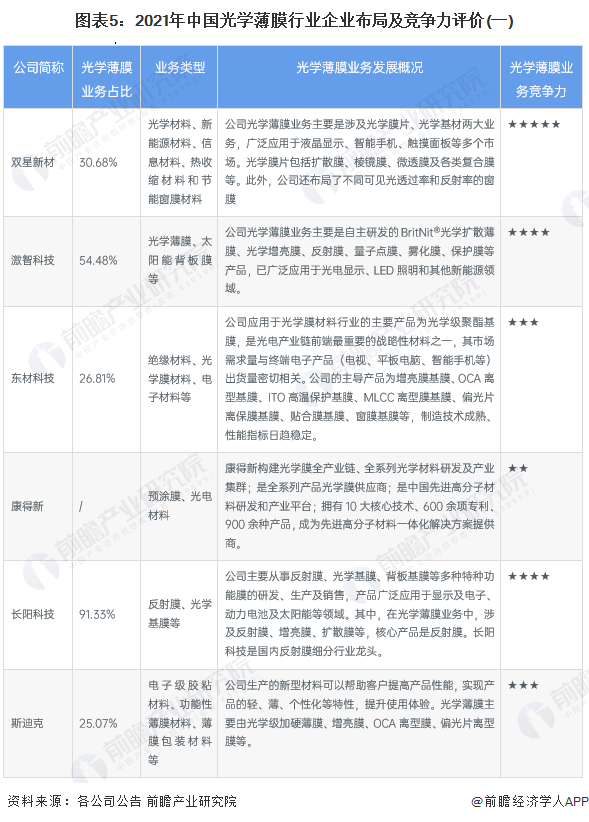

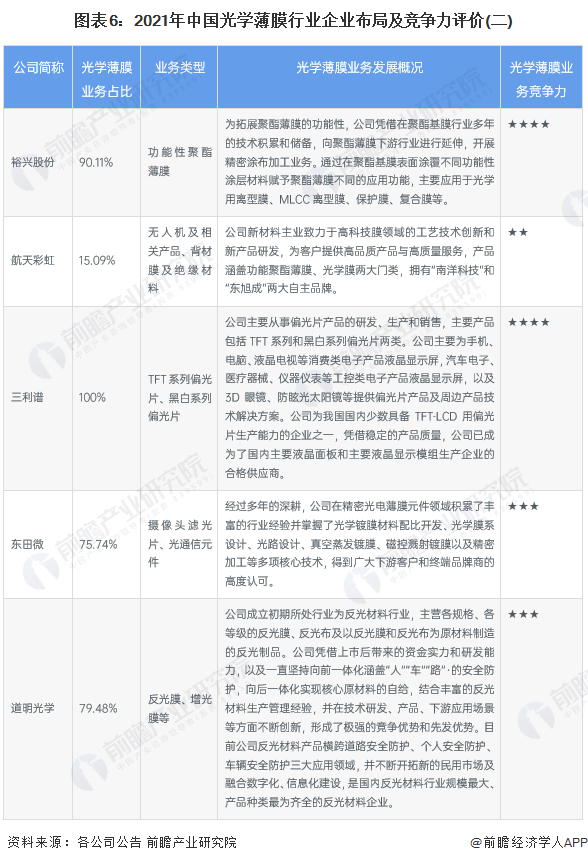

4、中国光学薄膜行业企业布局及竞争力评价

光学薄膜行业的上市公司中,双星新材、激智科技、东材科技、斯迪克、航天彩虹业务多元化程度较高,涉及业务较为丰富;在光学薄膜业务专注度上,长阳科技该项业务占比较大,而航天彩虹的光学薄膜业务专注度较低。长阳科技是国内反射膜细分行业龙头企业,市场占有率全球第一。

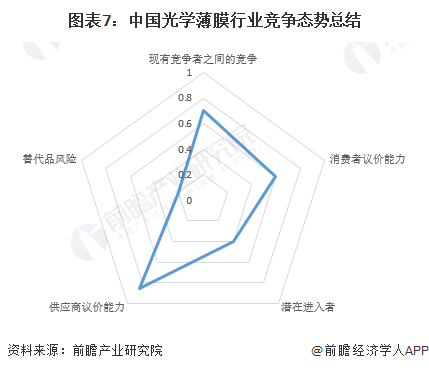

5、中国光学薄膜行业竞争状态总结

从五力竞争模型角度分析,目前,我国光学薄膜行业上游主要是石油炼化相关企业,集中度较高,而光学基膜产品目前外资企业在全球内处于垄断地位,因此上游议价能力较强;下游主要需求是液晶显示面板等产品,由于光学薄膜产品同质化有所上升,导致下游议价能力有所加强。行业进入壁垒高,因此新进入者威胁较小;光学薄膜仍是各类消费电子产品的材料之一,产品替代风险较低;市场上内资企业国产替代的步伐不断加快,市场竞争较为激烈。