(原标题:【行业深度】洞察2023:中国童装童鞋行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

童装童鞋行业主要上市公司:森马服饰(002563.SZ);安踏体育(02020.HK);李宁(02331.HK);361度(01361.HK);特步国际(01368.HK);安奈儿(002875.SZ);ST起步(603557.SH);美邦服饰(002269.SZ);太平鸟(603877.SH);嘉曼服饰(301276.SZ)等

本文核心数据:中国童装童鞋行业市场份额;中国童装童鞋行业市场集中度

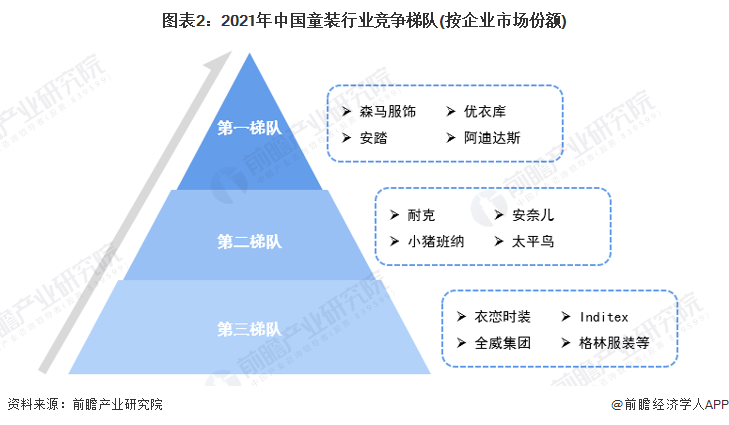

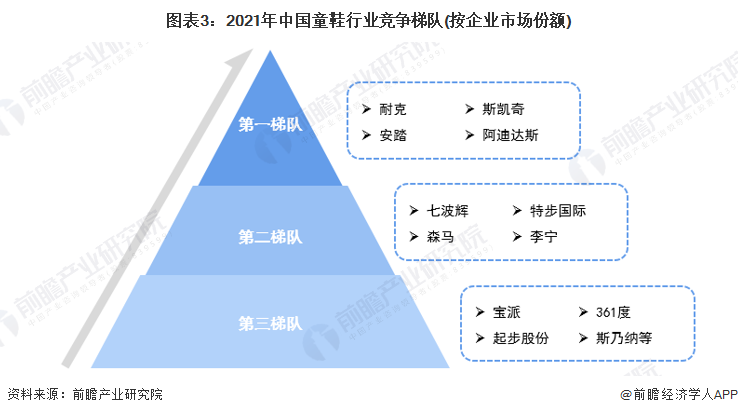

1、中国童装童鞋行业竞争梯队

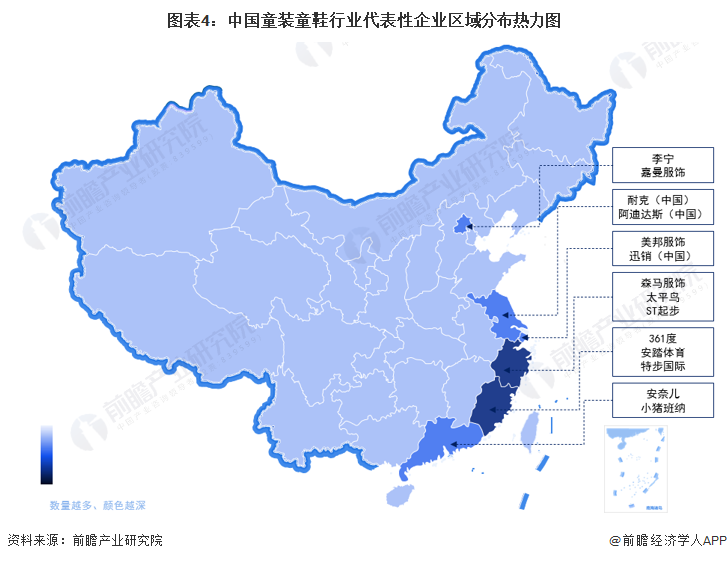

受“二孩政策”及优生优育理念的影响,不少中国家庭的儿童消费支出有所增加。此外,受“三孩政策”及新一代准父母消费观念的影响,未来童装童鞋消费升级的趋势必将带动市场快速发展。国内童装童鞋行业的代表性公司包括:森马服饰、安踏体育、李宁、361度、特步国际、安奈儿、小猪班纳等。此外,耐克、阿迪达斯、优衣库、Zara等国际知名品牌也大举进军中国童装童鞋市场。

按照2021年我国童装童鞋企业的市场份额,可分为三个竞争梯队。童装方面,森马服饰、安踏、优衣库、阿迪达斯位列第一梯队,市占率均超过1%;耐克、小猪班纳、安奈儿、太平鸟位列第二梯队;衣恋时装、全威集团、Inditex、格林服装等位列第三梯队。童鞋方面,耐克、安踏、斯凯奇、阿迪达斯位列第一梯队,市占率均超过3%;七波辉、森马、特步国际、李宁位列第二梯队;宝派、起步股份、361度、斯乃纳等位列第三梯队。

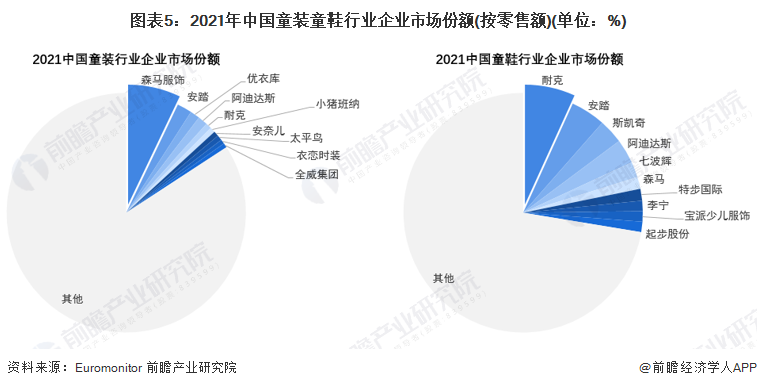

2、中国童装童鞋行业市场份额

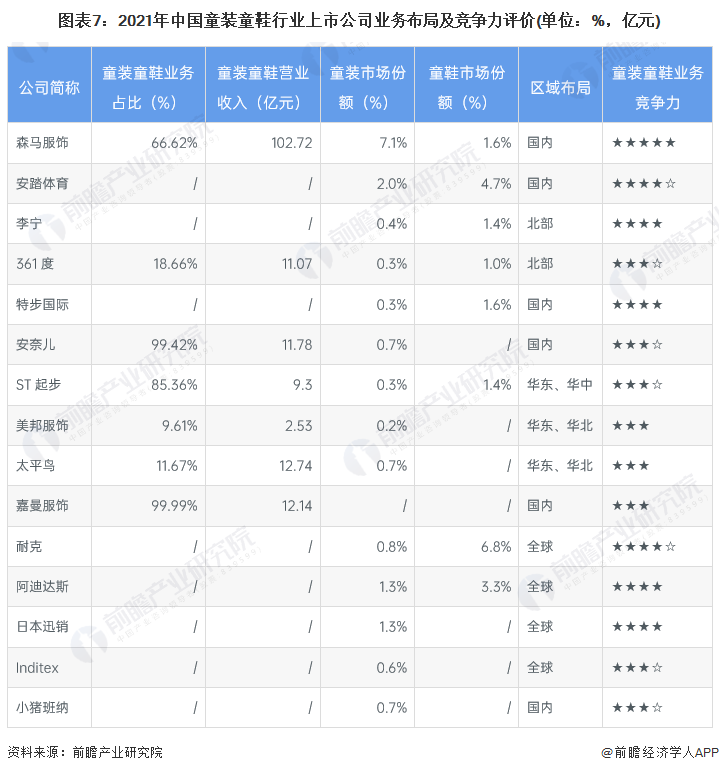

从企业竞争格局来看,目前森马服饰稳居中国童装行业头名,且市场份额总体呈上升趋势,2021年为7.1%,遥遥领先;其次是安踏,2021年市场份额为2.0%;其余企业市占率均差距较小,企业竞争激烈。童鞋方面,耐克竞争优势明显,2021年市场份额为6.8%,排名第一;安踏紧随其后,市占率达4.7%。总体而言,中国童装童鞋行业市场竞争激烈,市场份额分散,但童鞋行业相比童装行业而言,头部效应较明显。

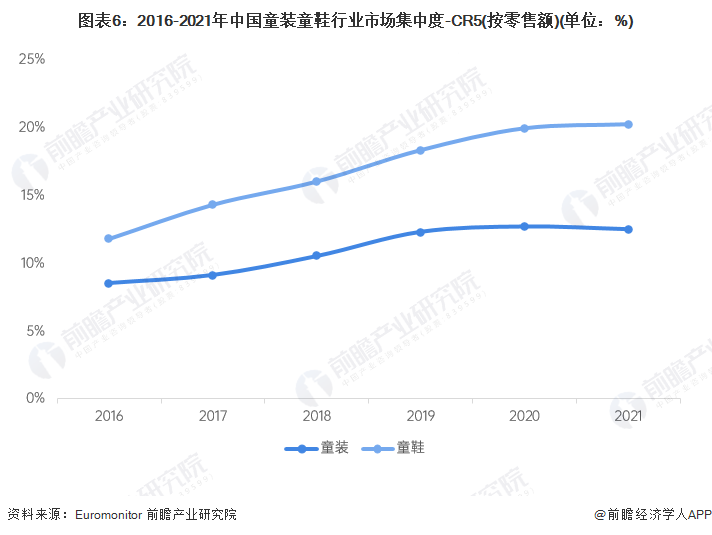

3、中国童装童鞋行业市场集中度

总体来看,我国童装童鞋行业的市场集中度不高。根据Euromonitor数据,2016-2021年,我国童装和童鞋行业前五大企业市场集中度(CR5)整体均呈上升趋势,反映童装童鞋行业规模效应逐渐增强。2021年,我国童装行业CR5为12.5%,童鞋行业CR5为20.2%,童鞋行业相较童装行业市场份额更为集中,龙头效应更明显,预计未来我国童装童鞋行业集中度将持续提升。

4、中国童装童鞋行业企业布局及竞争力评价

童装童鞋行业上市公司中,森马服饰的童装童鞋业务营收规模最大,2021年突破百亿元,拥有巴拉巴拉balabala、迷你巴拉Mini Bala等7大童装品牌。从市场份额来看,2021年,森马服饰和耐克分别排名童装企业和童鞋企业第一,市占率分别达7.1%和6.8%。

从国内企业童装童鞋业务的竞争力来看,森马服饰的竞争力排名较强;其次是安踏体育,也是领先的童装童鞋供应商。

5、中国童装童鞋行业竞争状态总结

从五力竞争模型角度分析,我国童装童鞋行业上游为面料、大底材料、辅料、缝纫机械等,涉及行业和企业众多,供应商议价能力较弱;下游为终端消费者,消费者对高端童装童鞋的议价能力较低,对中低端童装童鞋消费者议价能力较高,整体消费者议价能力适中。

我国童装童鞋行业参与者众多,市场份额较分散,现有竞争激烈。同时,由于进入门槛不高,潜在进入者威胁较大。由于童装童鞋为儿童必需品和专用品,不存在替代品威胁。