(原标题:浙江丰茂:置入资产却上演设备“蒸发” 称关联方无实际经营或遭打脸)

《金证研》南方资本中心 椰风/作者 三石 南江/风控

2020年,浙江丰茂科技股份有限公司(以下简称“浙江丰茂”)签订上市辅导协议。同在2020年,浙江丰茂八家关联方扎堆注销。这些突击注销的关联方,在招股书中被称作浙江丰茂曾经的关联方,其中包括由浙江丰茂实控人控制的宁波欧迅传动系统有限公司(以下简称“欧迅传动”)。

而欧迅传动注销背后,或为浙江丰茂“让路”。在欧迅传动注销当年,浙江丰茂收购欧迅传动位于余姚城区锦凤路22号的所有土地、房产、生产设备。而在招股书中,浙江丰茂却称其收购了欧迅传动的土地、房产及配电设施等资产,对收购生产设备事宜只字不提。信披矛盾背后,浙江丰茂的张紧轮产能数据真实性或值得推敲。

其中,在2020年“突击”收购欧迅传动资产之前,浙江丰茂的另一厂区或并无张紧轮产能,且其拥有的传动带产能也仅240万条/年。而招股书显示,2019年,浙江丰茂已生产销售张紧轮,且其传动带年产量也已超千万条。相关产能从何而来?不仅如此,在招股书中,浙江丰茂称其欧迅传动报告期内无实际经营业务,欧迅传动生产日期为2019年的传动带产品被市监局抽查。

种种异象之下,浙江丰茂或难掩其与关联方欧迅传动经营混淆之窘。而且浙江丰茂在收购欧迅传动全厂区及相关设备之前,其是否已先在此地生产张紧轮等产品?还是浙江丰茂将关联方欧迅传动锦凤路22号厂区产能产量“充作”其产能?至此,浙江丰茂财务数据是否真实可靠?尚待监管核查。

一、突击置入关联方欧迅传动的资产,对收购的生产设备或“只字不提”

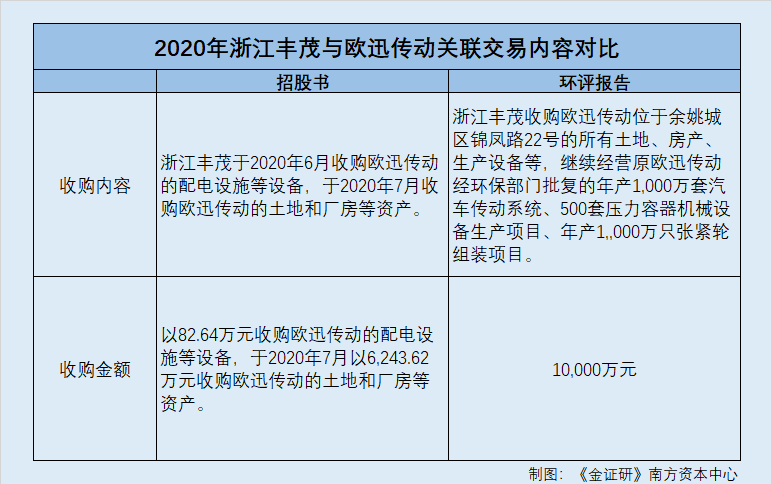

企业与关联方交易的内容是否属实,一直上市公司监管的重点。而招股书披露,2020年,浙江丰茂以六千多万元的价格向关联方欧迅传动收购土地房产及配电设备,而其环评报告却显示还收购了生产设备。

1.1 欧迅传动是实控人控制的企业,2019-2020年浙江丰茂曾向其租赁厂房

据签署日为2022年10月24日的招股说明书(以下简称“招股书”),欧迅传动是浙江丰茂实际控制人曾控制的其他企业,于2020年12月28日注销。

2019-2020年,浙江丰茂向关联方租赁厂房、办公楼(含配电设施等),租赁费用分别为192.29万元、114.3万元。租赁用途为生产经营。

招股书称,上述交易价格系参照市场价格确定,不存在显失公允的情况,亦不存在通过交易调节浙江丰茂收入利润或成本费用的情形。

同时,浙江丰茂在招股书中表示,为保证资产完整性并减少关联交易,浙江丰茂已于2020年参考土地房产评估价值和设备账面价值收购上述资产,上述关联交易未来不会持续进行。

1.2 2020年,浙江丰茂以6,326.26万元收购欧迅传动土地厂房及配电设施等资产

在欧迅传动注销之前,浙江丰茂分别于2020年5月、2020年6月和2020年7月与欧迅传动签订了《商标转让协议》、《资产转让合同》和《宁波市国有建设用地使用权二级市场转让合同》。

通过此三项合同,浙江丰茂于2020年5月无偿受让欧迅传动的4项商标,于2020年6月以82.64万元收购欧迅传动的配电设施等设备,于2020年7月以6,243.62万元收购欧迅传动的土地和厂房等资产。

即2020年,浙江丰茂以6,326.26万元收购了欧迅传动土地和厂房、配电设施等相关资产。

关于上述浙江丰茂从关联方收购资产事宜,也受到监管层关注,浙江丰茂被问询是否独立完整地拥有生产经营所必需的机器设备、商标、专利等主要资产的所有权等问题。

对此,浙江丰茂在签署日为2022年9月20日的《浙江丰茂首次公开发行股票并在创业板上市申请文件审核问询函的回复报告》(以下简称“首轮问询回复”)表示,截至2022年6月末,浙江丰茂生产经营所必需的机器设备主要有成型机、密炼机、硫化罐、张紧轮装配线、胶管生产线及压延生产线等,均系浙江丰茂购买取得,并拥有独立完整的所有权。

需要指出的是,浙江丰茂主要产品的生产线,或是从关联方欧迅传动处收购取得。

1.3 环评报告显示,浙江丰茂以1亿元收购欧迅传动土地厂房及生产设备等

据余姚市政府公开信息,2020年11月26日,浙江丰茂递交的《年产1000万套汽车传动系统、500套压力容器机械设备生产项目环境影响报告》(以下简称“传动系统生产项目环评报告”)获受理。

传动系统生产项目环评报告显示,浙江丰茂拟以1亿元,收购欧迅传动位于余姚城区锦凤路22号的所有土地(占地面积34,400.3平方米)、房产(14,021平方米)、生产设备等,继续经营欧迅传动经环保部门批复的“年产1000万套汽车传动系统、500套压力容器机械设备生产项目、年产1000万只涨紧轮组装项目”。收购前后,项目地点、平面布置、产品方案、规模、工艺均无变化。本次项目为全厂收购。

据招股书,截至2022年6月30日,浙江丰茂拥有一项编号为浙(2021)余姚市不动产权第0009915号的土地使用权证,面积系34,400.3平方米,坐落于余姚市城区锦凤路22号。

可见,环评报告披露的收购资产所在地的地点及面积,与招股书披露的一致,即2020年,浙江丰茂对欧迅传动资产的收购包括生产设备,且收购价格为1亿元。这是否意味着环评报告与招股书信披相互矛盾?对于收购欧迅传动资产的信息披露,招股书并未提及生产设备?是否涉嫌选择性披露?

问题远未结束。

二、主要产品厂区或从欧迅传动“移花接木”,产量数据真实性迷雾重重

信息披露无小事。实际上,浙江丰茂在2020年“突击”收购欧迅传动的土地厂房、生产设备等资产,收购的内容涉及欧迅传动的全厂区,而蹊跷的是,收购前,浙江丰茂的另一厂区或并无张紧轮产能,但实际上其却在2019年已生产张紧轮。

2.1 2019-2021年,浙江丰茂超五成主营业务收入来自传动带、张紧轮

据招股书,浙江丰茂主要产品包括传动系统、流体管路系统部件、密封系统部件。其中传动系统包括传动带、张紧轮。

2019-2021年及2022年1-6月,浙江丰茂传动系统收入分别为2.27亿元、2.46亿元、3.11亿元、1.68亿元,占主营业务收入比重分别为58.17%、59.16%、57.27%、63.37%。

2.2 锦凤路厂区的部分传动带及张紧轮产能,收购自欧迅传动全厂区及原有项目

由上可知,欧迅传动是浙江丰茂实控人控制企业。

据传动系统生产项目环评报告,2020年通过收购欧迅传动位于余姚城区锦凤路22号的所有土地、房产、生产设备等,浙江丰茂置入年产1,000万条传动带、年产500套压力容器、以及年产1,000万只张紧轮的生产线。

而据余姚市政府2021年3月19日披露的《浙江丰茂科技股份有限公司传动带智能工厂建设、张紧轮扩产项目建设项目环境影响报告表》(以下简称“传动带及张紧轮扩产项目环评报告”),浙江丰茂拟在余姚城区锦凤路22号厂区扩建传动带和张紧轮产能,其中张紧轮拟新增产能840万只/年,扩建前产能为1,000万只/年,扩建后产能达到1,840万只/年;传动带拟新增产能2,040万条/年,扩建前产能为1,000万只/年,扩建后产能达到3,040万条/年。该环评编制日为2021年3月,项目拟投产日期为2022年4月。

据首轮问询函,浙江丰茂被要求说明,其生产经营中涉及环境污染的具体环节、主要污染物排放量、主要处理设施及处理能力等;环保设施实际使用、运行情况。

其中,浙江丰茂称,其一厂区位于余姚市城区远东工业城CE10-11号,二厂区位于余姚市城区锦凤路22号,并只披露了该两个厂区的主要污染物名称及排放量、主要处理设施及处理能力、运行情况。

这意味着,浙江丰茂现有两个厂区,其中其位于余姚城区锦凤路22号厂区所拥有的部分传动带和张紧轮产能,来自2020年对欧迅传动原项目的收购取得。

反观浙江丰茂另一厂区,则仅曾拥有240万条/年传动带产线。

2.3 另一厂区不涉及张紧轮生产,2020年8月前曾存在240万条/年传动带产线

据余姚市政府公开信息,浙江丰茂编制日期为2021年2月的《年产油封件2000万件、橡胶杂件3000万件项目建设项目环境影响报告表》(以下简称“油封件建设项目环评报告”)显示,浙江丰茂拟在余姚市远东工业城CE10-11厂区,新增部分设备,对油封件和橡胶杂件进行扩建,扩建后全厂达到年产油封件2,000万件、橡胶杂件3,000万件的生产能力。

而油封件建设项目环评报告指出,截至环评编制日2021年2月,浙江丰茂在余姚市远东工业城CE10-11厂区,共通过两次环评审批。

2008年9月,《宁波丰茂远东橡胶有限公司汽车传送带、油封、张紧轮和橡胶杂件生产项目环境影响报告表》通过了余姚环保局审批,于2009年3月竣工验收。项目年产240万条汽车传动带、280万只模压(油封件)、300万件橡胶杂件。

2020年6月,《宁波丰茂远东橡胶有限公司年产700万套胶管技改项目环境影响报告表》(以下简称“胶管技改项目环评报告”)通过宁波市生态环境局余姚分局审批,于2020年8月完成自主验收。至此,浙江丰茂该厂区产能达到年产280万只模压(油封件)、300万件橡胶杂件、700万套胶管的生产能力。

而胶管技改项目环评报告显示,胶管技改项目在原有炼胶、硫化工艺不变的基础上,拟调整产品种类,并对硫化罐进行升级改造,新增丝印机、针织生产线等设备,利用生产厂房内闲置区域实施胶管技改项目,技改项目完成后原项目炼胶、硫化工艺保持不变,原审批产品中240万条汽车传动带将不再生产。预计项目投产后,可形成年产280万只模压(油封件)、300万件橡胶杂件、700万套胶管的生产规模。

不难看出,浙江丰茂余姚市远东工业城CE10-11厂区,并没有涉及张紧轮产品的生产。而2020年8月前,该厂区曾存在年产能为240万条的传动带产线。

2.4 浙江丰茂现仅拥有上述两个厂区,其中锦凤路厂区生产传动带及张紧轮

据招股书,截至2021年末,浙江丰茂共取得土地使用权三项,其中工业用地两项,分别为余姚市远东工业城CE10-11、余姚市城区锦凤路22号。

由上已知,余姚市城区锦凤路22号厂区原为实控人控制企业欧迅传动所有,浙江丰茂于2020年通过收购欧迅传动该厂区土地、房产及生产设备等,从而置入年产1,000万条传动带、以及年产1,000万只张紧轮的生产线。

且传动带及张紧轮扩产项目环评报告显示,浙江丰茂汽车传送带原环评审批量为1,000万条,张紧轮原环评审批量为1,000万只。

而余姚市远东工业城CE10-11厂区曾存在年产能为240万条的传动带产线,但至少自2020年8月起停产。此外,该厂区并没有涉及张紧轮产品的生产。

不难看出,2020年收购欧迅传动的全厂区前,浙江丰茂或仅在锦凤路22号厂区生产传动带及张紧轮,且拥有的传动带、张紧轮产能分别为1,000万条/年和1,000万只/年。且在2020年之前,浙江丰茂或也无张紧轮产能,且其拥有的传动带产能或仅240万条/年。

需要指出,浙江丰茂主要产品传动带和张紧轮的产销量,或与浙江丰茂拥有的产能对不上。

2.5 2019年浙江丰茂已生产销售张紧轮,且传动带年产销量也已超千万条

据招股书,2019-2021年及2022年1-6月,浙江丰茂传动带的产量分别为1,179.99万条、1,466.44万条、2,144.21万条、1,226.63万条,销量分别为1,121.89万条、1,348.13万条、2,090.9万条、1,176.94万条;张紧轮产量分别为170.74万只、152.34万只、164.57万只、105.05万只,销量分别为144万只、137.69万只、149.94万只、75.47万只。

即2019年,浙江丰茂已生产销售张紧轮,且其传动带年产量也已超千万条。而彼时浙江丰茂尚未收购欧迅传动的全厂区,又如何生产张紧轮?而彼时浙江丰茂拥有的传动带产能或具备240万条/年的生产能力。且在2020年向欧迅传动收购锦凤路22号厂区土地厂房及传动带及张紧轮生产线前,浙江丰茂曾于2019-2020年租赁欧迅传动该处厂房用作生产经营。

在此背景下,2019-2020年,浙江丰茂除了向关联方欧迅传动租赁厂房用地,是否还使用关联方的生产设备进行生产?而招股书只披露了其向欧迅传动租赁厂房情况,其租赁的内容是否未包含生产设备?若包含生产设备,个中的租赁费用又是否公允?浙江丰茂是否曾无偿使用关联方欧迅传动生产设备进行生产?又或者浙江丰茂将关联方欧迅传动锦凤路22号厂区产能产量“充作”其产能?至此,浙江丰茂财务数据是否真实可靠?尚待核查。

三、欧迅传动“官宣”存在产品被抽检的情形,称该关联方无实际经营或遭打脸

信息披露是资本市场规范运行的有效保证,上市公司应当遵循真实、准确、完整的原则。此次上市,浙江丰茂不仅关于其密炼机数量的信披,或存滞后性,其称关联方报告期内无实际经营业务背后,该关联方生产的产品被抽查。

3.1 密炼机是传动带专用设备,密炼机数量信披或存“滞后性”

据传动系统生产项目环评报告,2020年,浙江丰茂受让欧迅传动的资产中含有密炼机2台。

据首轮问询回复,传动带产品核心生产环节为混炼和硫化环节,密炼机是传动带专用设备。2019-2021年末,浙江丰茂的密炼机数量皆为1台。截至2021年末,密炼机账面原值为256.18万元。

2022年6月末,浙江丰茂的密炼机数量为2台,账面原值为642.7万元。

信披异象仍在继续。

3.2 招股书称除了房屋及配套设备租赁给浙江丰茂外,关联方欧迅传动未实际从事经营活动

据招股书,欧迅传动原系浙江丰茂实控人蒋春雷控制的企业,2019-2021年间欧迅传动从未实际从事经营活动,其土地、厂房及配电设施等资产租赁给浙江丰茂用于生产和办公用途。且欧迅传动已于2020年12月28日注销。

且首轮问询回复也称,报告期内即2019-2021年及2022年1-6月,欧迅传动除将房屋及配套设备租赁给浙江丰茂外,无其他实际经营业务。

3.3 欧迅传动生产日期为2019年的传动带产品,被市监局抽查

据市场监督管理局数据,欧迅传动存在一条产品质量监督抽查信息,被抽查产品为汽车传动带,产品生产日期为2019年8月,规格型号为4PK0850,承检机构为长春市产品质量监督检验院。

上述情形不难看出,欧迅传动2019年或存在生产销售传动带等产品的情形。而招股书称欧迅传动自2018年起未实际从事经营活动,双方信披矛盾。

而由上已知,传动带是浙江丰茂主营产品之一,且浙江丰茂位于锦凤路22号厂区的部分传动带产能,系2020年从欧迅传动处收购取得。此外,2019-2020年,浙江丰茂向欧迅传动租赁彼时属于欧迅传动的锦凤路22号厂区,用作生产经营。

期间,欧迅传动是否也使用锦凤路22号厂区进行生产经营?浙江丰茂与欧迅传动是否实际上存在混淆经营情形?存疑待解。

时间会让谎言现形,吹起来的泡沫一吹即破。背负围绕关联方欧迅传动的种种信披疑云冲击资本市场,浙江丰茂能走多远?拭目以待。