(原标题:被巴菲特抛弃?比亚迪霸气交卷)

$ 比亚迪.SZ 于北京时间 10 月 28 日晚发布了 2022 年三季报,要点如下:

1、要坐实赚钱机器?$ 比亚迪股份.HK 三季度归母净利润 57 亿元,与之前预告的基本一致,一个季度的利润已经是过去四个季度之和,更重要的是这次的利润质量非常高,大部分是由汽车业务贡献。

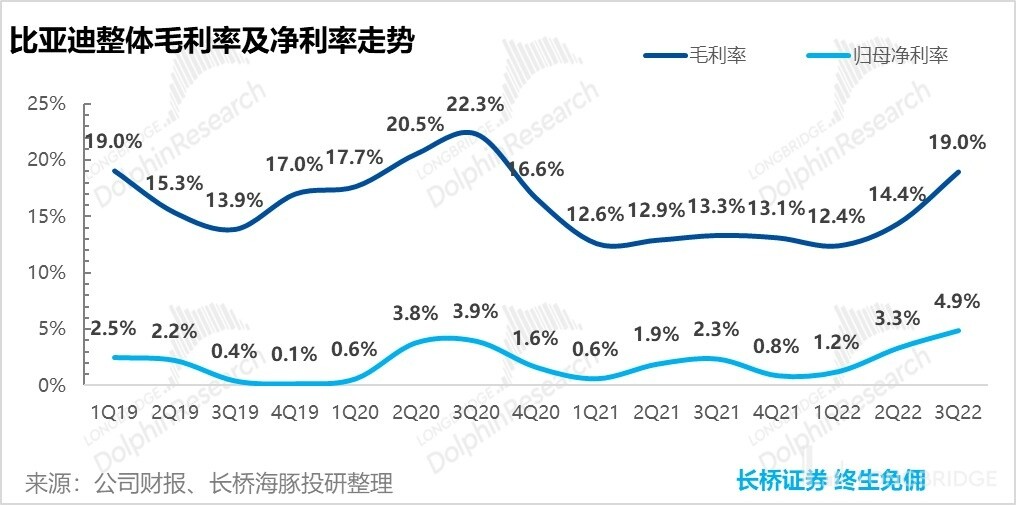

2、毛利率提升蹭蹭上冲:之前一直诟病的比亚迪毛利率贴着费用率,只卖车不赚钱,这个季度的状况有明显的改善,单季度毛利率直接环比上拉五个百分点。海豚君估计背后有三季度本身电池金属价格从二季度高位下探,也有公司一季度涨价效应开始全面打入三季度交付订单中,以及交付量提升之后,持续压缩折旧费用率等因素。

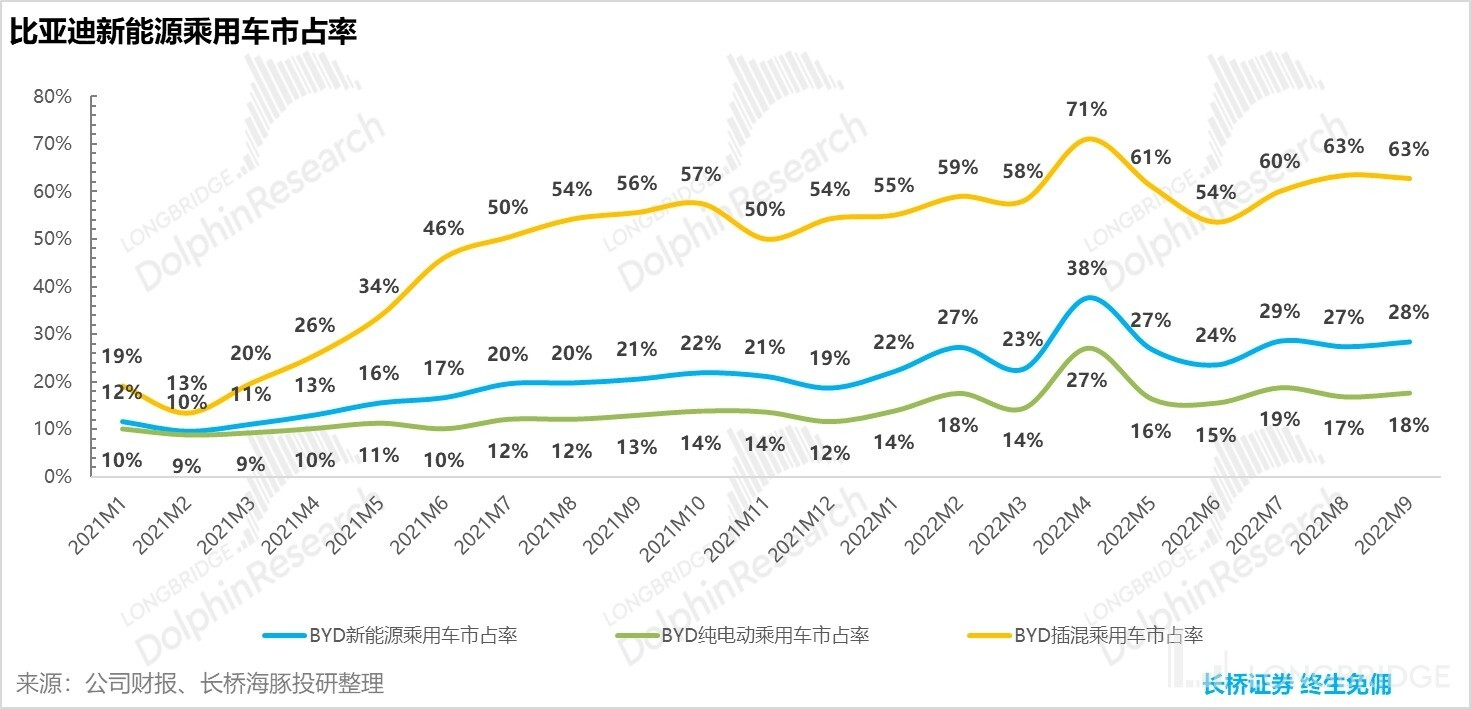

3、走出 ASP 下滑区间,汽车销量与单车价格双驱推进,营收高速飙车:比亚迪新能源汽车销量已到 54 万,9 月单月销量已经过了 20 万,而且年底公司还要努力把交付量拉到 28 万辆,三季度市占率进一步攀升超了 28%,同时涨价 + 上半年推的一些价格较高的车开始交付,比亚迪的单车价格反过来已经开始成为营收增长的有一推手。

4、汽车业务盈利:虽然比亚迪的研发费用、销售费用还在节节攀升,但这个季度毛利率的快速飙升 + 收入膨胀式增长,让汽车业务利润增长高达 470%,归母利润 53 亿。

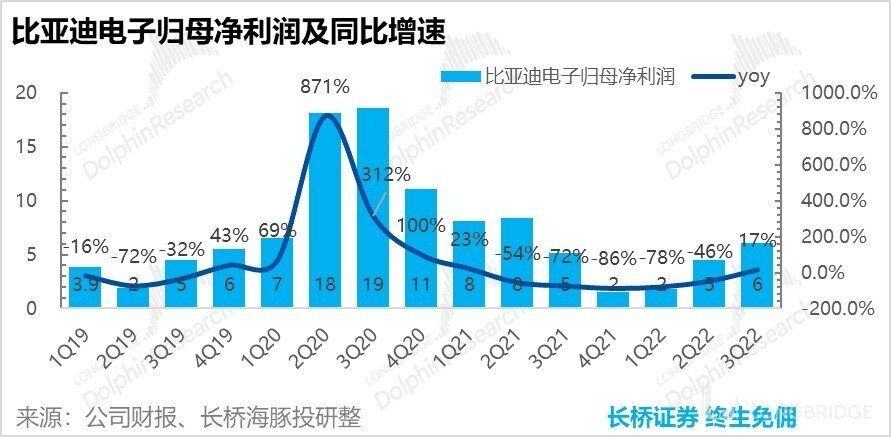

5、手机部件及组装业务走出低谷:走出二季度疫情的低谷期之后,以手机代工为主的比亚迪电子无论是收入指标还是盈利指标都在回升当中,但在汽车业务大放异彩的情况下,这块业务相对重要性已经越来越低。

海豚君整体观点:

这个季度的比亚迪,可以说无论是从销量、收入、利润释放,都呈现出了国产新能源汽车带头大哥该有的气势。而且目前从车系上来看,除了超高端系列,比亚迪用王朝家族、海洋生物家族、海洋军舰家族 + 腾势已经逐步覆盖了相对全的价格带。

本季度,比亚迪通过逐月公布销量 + 提前预告利润其实已经充分预告了比亚迪三季度业绩的含金量,但期间股价还是无可逆转的下行,或许是当前估值太高,上有巴菲特的抛压,明年又是竞争变局的大年,市场不愿意高位接盘,可能是关键缺陷。

基本面角度关键还是理解明年的竞争变局的问题,比如 30 万以上价格带竞争饱和之后,这个段位的新能源车公司价格下探、补贴退出 + 消费低迷 + 新能源车迈过 30% 渗透率关键节点,明年如何再续辉煌等等问题。

海豚君会继续关注电话会中比亚迪对明年竞争的判断,并在交流群中分享电话会纪要,感兴趣的小伙伴可以欢迎添加微信号 “dolphinR123” 加入长桥海豚投研群,第一时间获取电话会纪要。

对于比亚迪的三季报,海豚君重点关注什么?

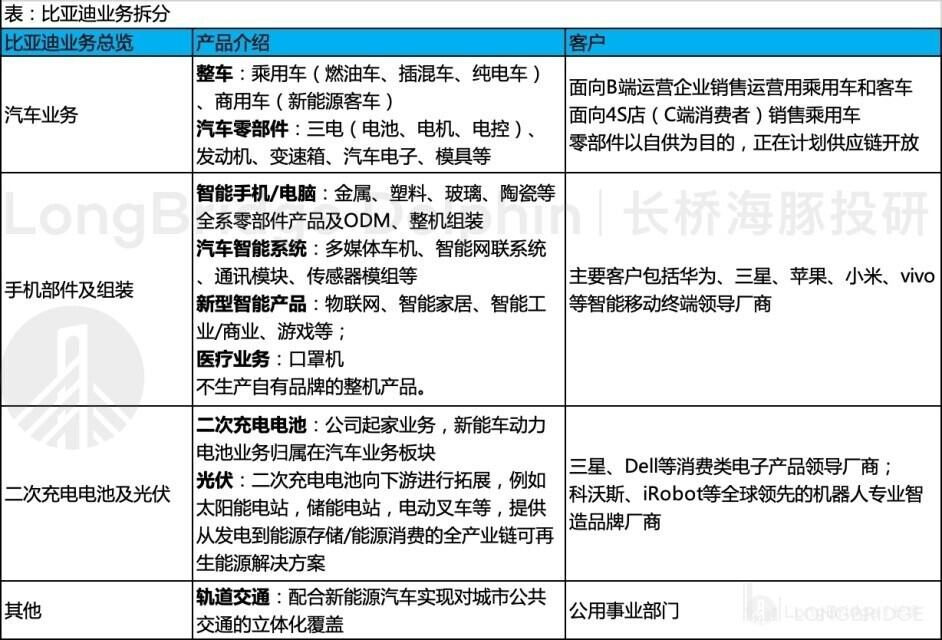

比亚迪是一家业务结构复杂的公司,涵盖汽车、手机部件及组装、二次充电电池及光伏等业务:

相关文章可参照海豚君去年发布的比亚迪深度文章《比亚迪:最会做电池的整车厂》、《比亚迪:暴涨过后,富贵稳中求》。

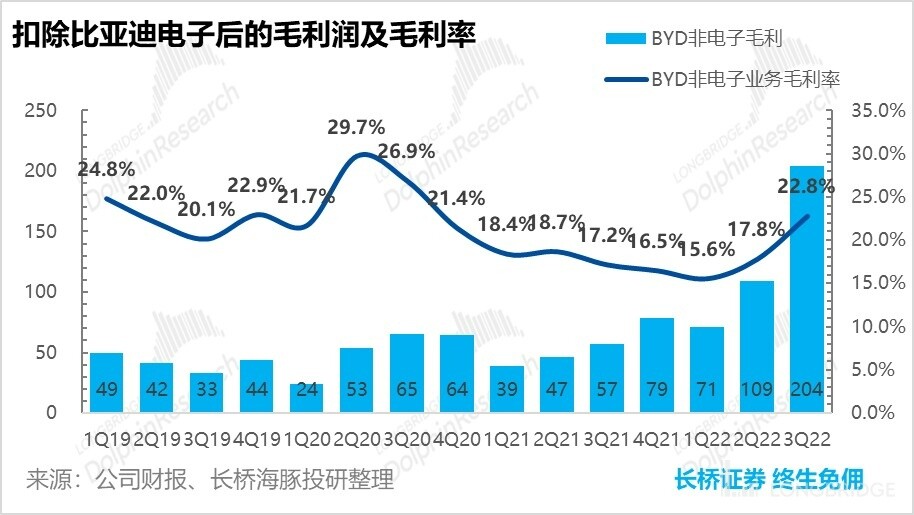

目前电池和储能业务已并入汽车业务当中,第二大业务手机部件与组装主要在单独的上市实体比亚迪电子中,长桥海豚君将公司刨除比亚迪电子后的数据做了测算,来近似看作比亚迪大汽车业务数据。

另外,比亚迪汽车销量是明牌,惊艳的归母利润也已经提前披露,本季度更多是通过更详细的数据来观察利润释放的来源、单车的大致的价格趋势等等。

在上述拆分逻辑下,我们核心关注以下几个问题:

1、汽车业务增速:比亚迪汽车业务的车型结构复杂,包含油车也包含新能源车,包含乘用车也包含客车,即使销量是明牌的基础上,汽车业务创收情况也具备不确定性,因此我们关注汽车业务的营收增速的变化;

2、汽车业务盈利:三季度 50 多亿的归母利润是来自于比亚迪电子,还是大汽车业务?是经营杠杆的释放?还是毛利率的改善?

3、手机部件及组装:手机部件及组装业务虽然不是比亚迪估值的核心,但目前是业绩的核心,并且覆盖业务众多,波动性较大,因此我们从比亚迪电子的视角来了解一下该业务的表现;

4、整体情况:影响比亚迪整体业绩的因素众多,因此我们关注整体的业绩增速和盈利能力的变化。

带着以上问题,我们来详细分析比亚迪的 2022 年三季报:

一、比亚迪:高速飙车,刹都刹不住

无论是消费品还是制造业,市场喜欢收入的规模效应:足够大的销售规模意味着后端可以摊薄工厂的摊销折旧、可以压低面向供应商的拿货价格,前端可以稀释公司的研发、推广甚至管理等投入,而且由于规模足够大了之后摊薄了这些内生性研发、管理费用后,产品可能容忍更低的毛利率水平。

而当前阶段的比亚迪虽说还没有做到摊薄前端三费的程度,至少收入的壮大做得妥妥的:凭借 DMI 超级混动、刀片电池、e 3.0 纯电平台加 CTB 新技术,自 2021 年以来推出的车都超级能打,一直一路狂奔、一路生花。

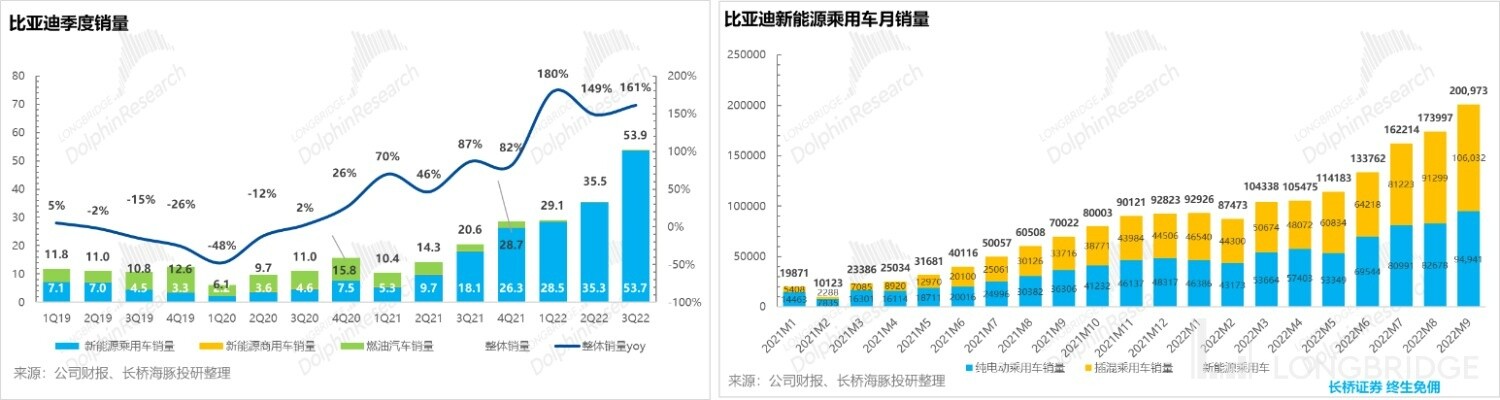

1、汽车销量:除了 DM 平台车型的继续放量,e3.0 平台纯电车型一起助推,公司 2022 年三季度新能源汽车销量已是季销 54 万辆,同比增 197%。

而传统燃油车今年三月已经停止了生产和供应,因此当前公司销量全为新能源车,即使考虑去年的燃油车基数,公司的汽车销量增速也有 160%+。

而从销量结构上来看纯电、混电势力均衡,都在高速增长通道中;纵观行业,比亚迪三季度除了继续巩固插混车的统治地位,纯电车市占率似乎也有缓步上行的趋势。

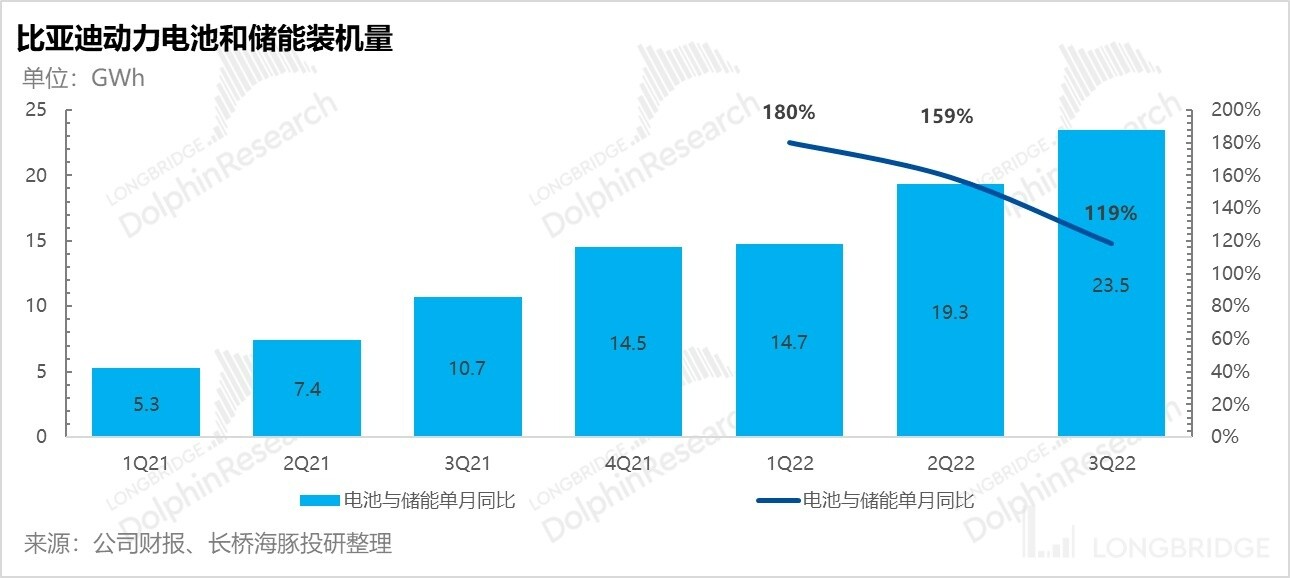

2. 动力电池和储能装机量:

随着汽车销量的飙升,比亚迪动力电池和储能的装机量(含自供与外供)到三季度已达到了 23.5GWh,同比增长 120%,不过相比同期新能源汽车接近 200% 的销量增速,似乎能源业务的增长还是稍显吃力。

3、营收:跑超销量增速,单车价格已不是拖累

三季度剔除比亚迪电子后,比亚迪收入是 896 亿,同比增长 170%,基本上已经走出了低价新能源车占比太高导致收入无法跑超销量的尴尬时期。

同时加上今年上半年更新、新推的相对高价位的车型,譬如汉 DM-i、DM-p,以及海洋生物系列的海豹后,单车价格已不再是拖累,收入增长甚至在跑超销量增长。

在此前的深度文章中,长桥海豚君曾抽丝剥茧的寻找比亚迪的核心,其中提到比亚迪的营收结构和毛利结构,汽车业务和手机业务核心贡献超 90% 的营收和毛利,因此在公司不直接披露汽车业务营收和毛利的情况下,长桥海豚君将扣除手机业务(以港股上市的比亚迪电子为运营主体)后的数据近似作为汽车业务的数据,不纠结具体的绝对值,主要观察趋势。

4、毛利率陡然蹿升:如果说收入的高增长,可以通过已经提前公布的各个车型的销量和单价来大致推测出来的话,不算意外,而归母利润利好已经提前释放的话。这个季度财报真正的核心还是观察盈利的质量,而三季度这个答卷则喊不含糊的地回答了:“盈利的含金量非常高”。

扣除比亚迪电子后,公司毛利单季 204 亿,算是公司收入做大之后,一次真正意义上的规模效应释放,毛利率从上季度的 17.8% 直线拉高到接近 23% 的位置。

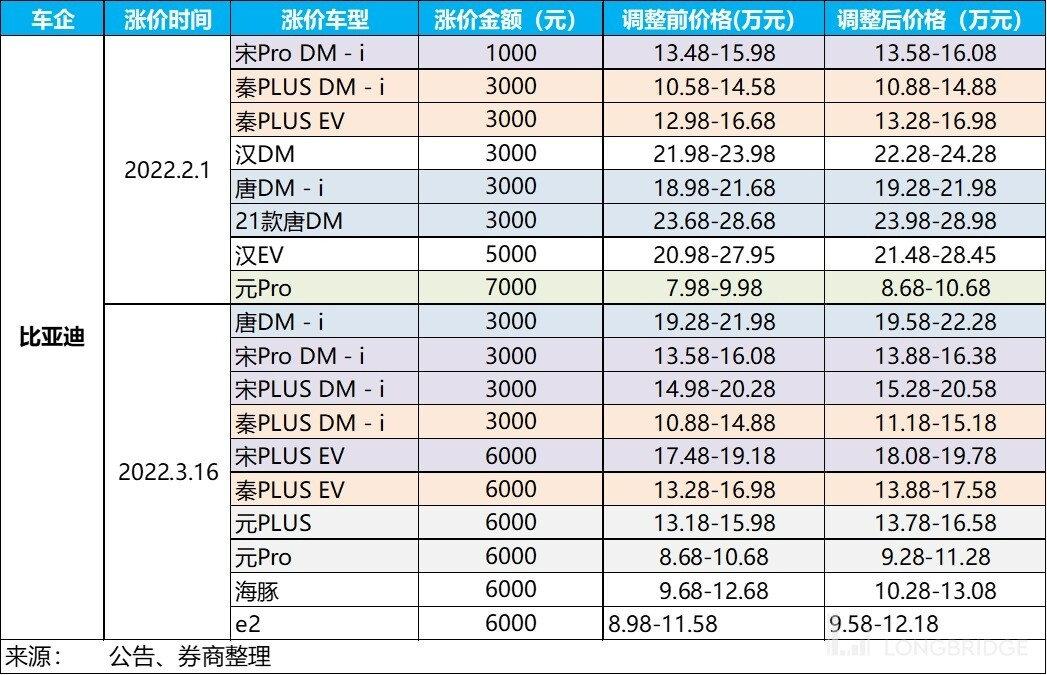

这样的升幅海豚君估计,除了上次在《撕标签时刻:比亚迪要迎来 “赚钱机器” 的华丽转身?》所说的固定成本摊薄之外,原材料上季度价格本身小幅下行、比亚迪一季度涨价车型订单(二季度消化大量积压的历史订单)打入三季度交付当中,共同推动毛利表现大超市场预期。

注意,比亚迪 2、3 月份集中涨价之后,海豚君估计公司应该已经开始交付一些涨价后的订单。

5、净利润:即使控费能力不足,也架不住毛利的大幅释放

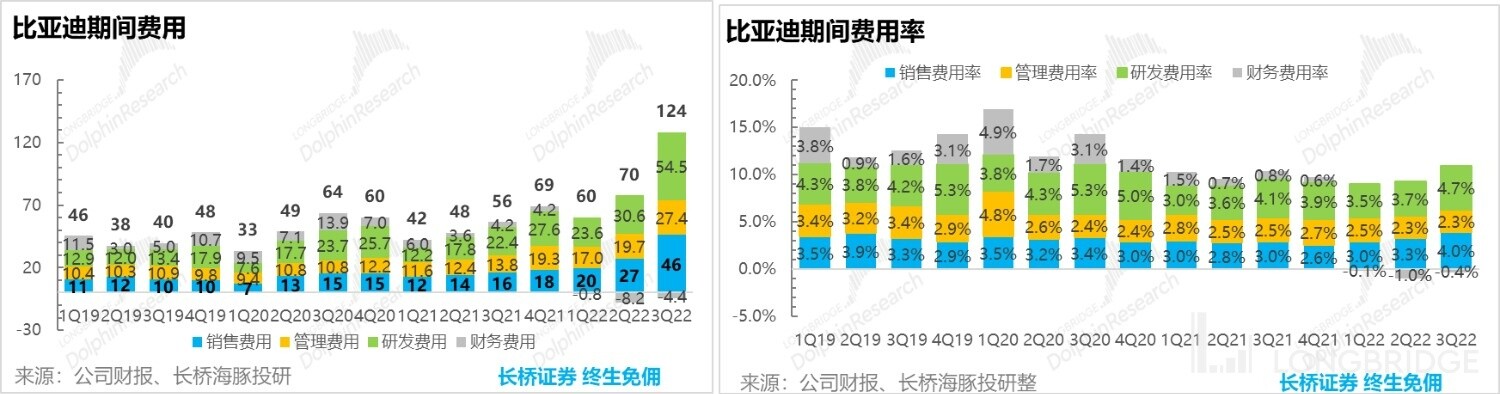

在比亚迪(扣电子)毛利率环比拉升五个百分点的情况下,归母利润率仅拉升了不足两个百分点,相当于大量的毛利率拉升还是被费用开支侵蚀掉了。

而如果结果公司整体费用情况,也能印证这一点:这个季度的研发费用和销售费用增长实在太快了,并没有海豚君正文开篇所说的——规模效应对前端研发、销售的开支稀释。比亚迪这么大体量的收入绝对值、这么快的收入增速,依然无法有效稀释当前飙车的研发和销售开支,运营效率的提升恐怕是比亚迪还要持续回答的问题。

二、手机部件及组装:全面回暖

走出二季度疫情扰动之后,三季度手机部件及组装(贡献收入大约 20%-25%)已经全面回暖。

第三季度,以比亚迪电子为运营主体的手机部件及组装业务实现营收 275 亿元,同比从季度的负增长直接转为大增 30%。

盈利能力一起回暖。2022 年第三季度比亚迪电子毛利率 6.5%,虽然不及去年同期,但相比二季度的低谷已经明显回升。

比亚迪电子这个季度归母净利润 6 亿,利润率 2.2%,同比增长 17%,已经走出了去年底和今年初的最差时期。

三、整体业绩:难得的优等生

高速飙车的销量加上快速释放的利润,比亚迪可以说是目前整个 A 股市场里一等一的拔尖生:

【1】营收及归母净利润:2022 年第三季度公司实现营收 1171 亿元,同比增 116%,飙涨的收入主要一如既往地来自于汽车业务的飙涨。

公司整体归母利润 57 亿,同比增长 350%,这个季度汽车能源业务贡献了 53 亿,这个完全区别于以往比亚迪有车卖、没钱赚,利润还靠代工凑的尴尬情况,利润质量杠杠的。

而且从 Wind 卖方的一致预期来看,市场显然低估了比亚迪的创收和盈利能力:目前市场给比亚迪全年的收入预测接近 4000 亿,归母利润预测是 120 亿多一点,前三季度已经各自实现了 2700 亿和 93 亿。

公司已经说要配合补贴退出前的订单潮,打算在 2022 年底月产 28 万量,目前月交付才刚过 20 万辆,环比加速增长已经是确定性趋势,按照海豚君的估算,市场在收入上可能少估计了 150 亿,而利润上更是隐含对四季度利润少估近一倍,比亚迪妥妥走在超市场预期的路上。

【2】汽车、电子双双在线,整体毛利率快速走高

比亚迪这个季度毛利 222 亿,同比大涨 200% 以上,毛利率 19%,这里面汽车业务和比亚迪电子对毛利率的改善都有贡献,不过最主要的还是汽车业务毛利率改善比较快。

【3】顽固高增的研发和销售费用,经营杠杆释放太慢

费用率下降,释放利润空间。本季度公司期间费用率 10.6%,同比环比均有上升。

1)主要问题是销售费用:第三季度公司销售费用 46 亿元,销售费用率 4%,还是四年来首次站上 4% 以上,在收入这么高增长的情况下,销售费用能如此彪悍,确实令人意外。

2)研发费用持续高企:三季度研发费用 54.5 亿,是三费当中最高的。但由于电池、智能化、新车研发等都需要公司保持持续的研发投入,收入不断膨胀下的研发高增市场并不意外。

3)只有管理费用在体现经营杠杆的释放:这个季度公司管理费用 27 亿多,费用率 2.3%,收入大规模释放后,这部分的费用率持续在相对比较低的位置。

小结:高质高量的尖子生,市场买账吗?

从第三季度本身业绩情况来看,比亚迪的答卷可以说高质高量,汽车业务销量好、利润也开始释放。但在比亚迪这么高的估值之下,目前市场更关注的是明年新能源变局之年的不确定性,当补贴退出、产能集中释放、特斯拉龙头降价,这会对市场竞争带来多大的变局?目前似乎还说不清楚。

在加上比亚迪头上还压着巴菲特的抛售,比亚迪的走势来看,由于估值太高,似乎市场对它还是比较保守。

<此处结束>

回溯海豚君历史文章,可点击:

热点

2022 年 7 月 12 日《巴菲特抛售比亚迪?破案了》

财报季

2022 年 8 月 31 日电话会《比亚迪:用采购压价消化补贴退坡,明年年产要到 400 万辆(电话会纪要》

2022 年 8 月 30 日财报点评《撕标签时刻:比亚迪要迎来 “赚钱机器” 的华丽转身?》

2022 年 4 月 28 日财报点评《比亚迪:销量保底,平稳通过开年摸底考》

2022 年 3 月 30 日电话会《黑科技助力产品升级,比亚迪 2022 年销量依旧强劲(会议纪要)》

2022 年 3 月 30 日财报点评《 “撕裂” 的比亚迪: 卖车容易赚钱难》

2021 年 10 月 28 日财报点评《销量之外一概虚,比亚迪差点火候》

2021 年 8 月 28 日财报点评《比亚迪:业绩没有兑现想象,投资逻辑打折了》

深度

2021 年 8 月 10 日《比亚迪股份(下):暴涨过后,富贵稳中求?》

2021 年 7 月 23 日《比亚迪股份:最会做电池的整车厂 | 海豚投研》

本文的风险披露与声明:海豚投研免责声明及一般披露