(原标题:美硕科技:汽车继电器产能数据信披现疑云 否认与关联方同业或“翻车”)

《金证研》南方资本中心 修远/作者 西洲/风控

单丝不成线,独木不成林。浙江美硕电气科技股份有限公司(以下简称“美硕科技”),由黄正芳、黄晓湖、刘小龙、虞彭鑫、陈海多通过一致行动关系共同控制其94.44%的股份。其中,黄晓湖系黄正芳之子,虞彭鑫系黄晓湖妹妹之配偶,陈海多系黄晓湖配偶之弟。

作为一家家族企业,美硕科技与其关联方的同业竞争是其上市路上“绕不开”的问题。美硕科技在问询回复中表示,其与共同实控人控制的企业不存在相同或相似业务。而实际上,关联方除了汽车线束产品外,或还具备继电器产品的生产及销售能力,且与美硕科技产品、客户存在重叠,美硕科技否认双方存同业竞争或“翻车”。

另一方面,美硕科技的信息披露异象迭起。除了招股书披露的2020年主营业务收入与协会披露的数据“对不上”、此番上市拟扩产的产品类型与环评报告存在出入外,美硕科技的汽车继电器产品的真实产能也疑点难消。

一、主营业务收入与协会披露数据矛盾,财报真实性或遭拷问

此番上市,美硕科技欲向创业板发起冲击。而在披露“三创四新”情况时,美硕科技表示其荣获2021年(第34届)中国电子元件企业经济指标综合排序第九十五名。

然而奇怪的是,中国电子元件协会在公示以上排名时,同时公示了前百企业2020年的主营业务收入,而其中美硕科技的主营业务收入,与招股书披露的数据存在逾两百万元的差异。

1.1 美硕科技净利润增速放缓,2021年出现负增长

近年来,美硕科技净利润增速放缓,2021年出现负增长。

据签署日为2022年7月18日的招股书(以下简称“招股书”)及2021年10月20日签署的招股书,2018-2021年,美硕科技营业收入分别为2.89亿元、3.94亿元、4.63亿元、5.77亿元,2019-2021年分别同比增长36.61%、17.35%、24.77%。

2018-2021年,美硕科技净利润分别为3,119.05万元、5,988.23万元、6,714.73万元、6,690.34万元,2019-2021年分别同比增长91.99%、12.13%、-0.36%。

可见,近年来,美硕科技营业收入逐年上升,而净利润增速逐年下滑。

1.2 综合毛利率逐年下滑,继电器产品的毛利率低于同行均值

值得关注的是,近年来,美硕科技毛利率也逐年下滑。

据招股书,2019-2021年,美硕科技的综合毛利率分别为30.56%、27.28%、24.05%。其中,同期,美硕科技继电器产品的毛利率分别为31.27%、27.96%、25.26%。

需要指出的是,2019-2021年,美硕科技3家同行业可比公司宏发科技股份有限公司、三友联众集团股份有限公司、贵州航天电器股份有限公司的继电器产品的毛利率均值分别为36.01%、36.6%、32.62%。

可见,近三年来,美硕科技不仅综合毛利率逐年下滑,且继电器产品的毛利率低于同行业可比公司均值。

事实上,在美硕科技营业收入逐年走高背后,其财务数据现“蹊跷”。

1.3 2020年主营业务收入,与中国电子元件行业协会公示数据“打架”

据招股书,美硕科技在披露其“三创四新”情况时表示,美硕科技荣获2021年(第34届)中国电子元件企业经济指标综合排序第九十五名。

据中国电子元件行业协会发布的“2021年(第34届)中国电子元件企业经济指标综合排序”,美硕科技总排名为95名,主营的电子元件产品为控制继电器,2020年主营业务收入为45,918.8万元。

然而招股书显示,2020年,美硕科技主营业务收入为46,160.86万元。

即中国电子元件行业协会公布的美硕科技2020年主营业务收入为45,918.8万元,相较招股书披露的2020年主营业务收入46,160.86万元,少了242.06万元。

对此,美硕科技表示,公司招股书披露的财务指标不存在虚增情形,且公司的信息披露资料均具备真实性。

显然,美硕科技或并未正面回答其财务数据与官方信息存在矛盾的疑问。对于其市场地位,美硕科技称其获2021年(第34届)中国电子元件企业经济指标综合排序第九十五名,其中,主营业务收入是该排名的重要指标,美硕科技在评选该排名时是否已经知悉用于排名的数据?而美硕科技招股书披露的主营业务收入,与美硕科技入选“2021年(第34届)中国电子元件企业经济指标综合排序前一百名企业名单”的指标存在矛盾,令人不解。

二、与关联方产品及客户存重叠,否认业务存竞争或“翻车”

同业竞争或影响企业实控人对企业的决策,控股股东存在利用其表决权做出对中小股东不利决策的情况。而规制同业竞争问题,“实质重于形式”原则,是上市审查的关注重点。

反观美硕科技,在问询回复中,美硕科技称其与共同实控人控制的企业不存在相同或相似业务,然而《金证研》南方资本中心研究发现,该表述或难以令人信服。

2.1 称线束产品系外购取得,与从事电子线束生产销售业务的关联方无竞争

据据2022年3月28日签署的《浙江美硕电气科技股份有限公司首次公开发行股票并在创业板上市申请文件审核问询函之回复报告》(以下简称“首轮问询回复”),监管层要求美硕科技披露,共同实际控制人及其亲属控制或任职的公司实际从事的业务,与美硕科技主营业务是否相同或相似。

对此,美硕科技表示,其主营业务为继电器类控制件及其衍生执行件流体电磁阀类产品的研发、生产及销售。

且美硕科技披露朗诗德电气有限公司(以下简称“朗诗德电气”),是美硕科技共同实际控制人黄正芳配偶的弟弟朱锦成持股20.02%并担任法定代表人、董事长及总经理,黄正芳配偶的妹夫林建持股5.33%,黄正芳配偶弟弟的配偶胡玲飞持股10.47%的企业,实际从事的业务为电子线束的生产销售。

此外,截至首轮问询回复签署日2022年3月28日,在朗诗德电气控制或持股的企业中,仅有凤阳县锦宇电子有限公司(以下简称“锦宇电子”)、光山县辉腾电子有限公司(以下简称“辉腾电子”)2家,仍具备实际经营业务。锦宇电子实际从事电子线束的生产与销售,辉腾电子从事的业务为电子元件及连接器的制造与销售。

对于上述企业,美硕科技表示,经核查,报告期内,美硕科技存在向客户销售汽车继电器时配套销售线束等产品的情形。但美硕科技自身不生产线束,该等产品均通过外购方式取得后与汽车继电器一起配套销售,相关业务收入计入美硕科技主营业务收入中的“其他”类别。

同时,上述转售的线束产品主要销售给境外客户ONTIUM CORP LLC”的公司(以下简称“ONTIUM”。美硕科技关联方实际从事的业务中也包括销售线束产品,但美硕科技转售线束销售占比极低。

因此,美硕科技称其共同实际控制人及其亲属控制或任职的公司,实际从事的业务与美硕科技主营业务不存在相同或相似之处。

然而,实际情况或并非如此。

2.2 第三方交易平台显示,美硕科技拥有产品“美硕翘板开关线束电缆总成”

线束指的是,为一定负载源组提供服务设备的总体。而汽车用线束是多条电线的集束,主要用于供电与信号传输,遍及车辆的各个角落。

据第三方交易平台公开信息,截至查询日2022年10月11日,美硕科技拥有一项名为“美硕翘板开关线束电缆总成”的产品,产地为中国浙江,品牌名称为“MEISHUO”,电线规格为UL1007,UL1005,UL1332等。

且上述第三方交易平台声明,在其网站所展示的商品/服务的标题、价格、详情等信息内容系由店铺经营者发布,其真实性、准确性和合法性均由店铺经营者负责。

也就是说,美硕科技曾在在第三方交易平台发布一项名为“美硕翘板开关线束电缆总成”的产品。通过该产品的品牌、产地等信息或可知,该项产品的生产及销售方,均为美硕科技。然而美硕科技却表示,其销售给客户的线束产品均为转售,真实性或“站不住脚”。

不仅如此,《金证研》南方资本中心研究发现,朗诗德电气或也具备继电器的生产能力。

2.3 多年来继电器是朗诗德电气的主要产品,包括信号继电器、时间继电器等

前述提及,美硕科技的主要产品为各类继电器。

据Internet archive回溯网址http://www.lonsid.com/,2010年6月11日,该网站所有权人为朗诗德电气。

彼时,朗诗德电气官网显示的主要产品包括管座系列、电线电缆系列、连接器系列、继电器系列、电力端子系列、MINI USB系列。

并且,朗诗德电气官网底部联系方式显示,其销售热线分别为:86-577-62896958(连接器)、62878211(线缆)、62878176(管座)、62878162(继电器)。

可见,自回溯日期2010年6月11日起,继电器系朗诗德电气的主要产品之一。

不止于此,截至目前,朗诗德电气的主要产品中,或仍包含继电器产品。

截至查询日2022年10月11日,朗诗德电气的官网已无法打开。但在其网址链接中加入“product.asp”的后缀,可以跳转至朗诗德电气官网“产品总汇”界面。

截至查询日2022年10月11日,朗诗德电气的产品包括:管座系列、线束系列、线路板系列、Precision connector series、精密连接器系列、线缆系列、plastic cutlery series、继电器接线端子系列8类。

而其中的“继电器接线端子系列”,包含JS系列集成电路时间继电器、JD-系列电压继电器、JX系列静态信号继电器等共计5页89个产品。

在此情况下,美硕科技的关联方是否与美硕科技存在业务竞争的情形?

2.4 美硕科技与朗诗德电气,还曾具备“美的洗衣机事业部”相同客户

问题仍未结束。历史上,美硕科技与朗诗德电气曾具备相同的客户。

据朗诗德电气官网,2013年6月,朗诗德电气被美的洗衣机事业部评为2013年度战略合作伙伴。

而招股苏显示,美硕科技称其与美的集团合作历史悠久,合作稳定,可持续性强。美硕科技最早于2010年就与美的集团发生了业务合作,之后陆续与家用空调事业部、生活电器事业部、微波和清洁事业部、洗衣机事业部、暖通与楼宇事业部、冰箱事业部等都建立了稳定的业务合作。

值得一提的是,美硕科技表示,公司不存在选择性披露及虚假陈述,相关信息披露均具备真实性。公司实际控制人及其所控制的其他企业不存在与公司从事相同、相似业务的情况,不存在同业竞争。

由此可见,美硕科技称其自身不生产线束,该等产品均通过向朗诗德等关联方外购方式取得后与汽车继电器一起配套销售。而朗诗德电气除了汽车线束产品外,或还具备继电器产品的生产及销售能力,且与美硕科技产品、客户存在重叠。同时,美硕科技或也拥有属于自己品牌的线束产品。

至此,双方如美硕科技所说的不存在同业竞争的情形?而上述种种异象或表明,朗诗德电气及其下属企业或仍在生产及销售继电器产品。与此同时,美硕科技或具备线束产品的自产能力。而美硕科技称双方不具备同业竞争的说法又能否站得住脚?

三、汽车继电器产能数据与环评报告对垒,真实产能利用率或不足五成

雄兔脚扑朔,雌兔眼迷离。本次上市,美硕科技的募投项目信披真实性迷雾重重,不仅扩产的产品类型与环评报告存在出入,其中的汽车继电器产品的真实产能也疑点难消。

3.1 本次上市拟募集3.3亿元,用于扩产家用继电器、汽车继电器等产品

本次上市,美硕科技拟募集3.3亿元用于“继电器及水阀系列产品生产线扩建项目”(以下简称“扩建项目”),项目代码为“2101-330382-07-02-829757”,环评号为温环乐开备〔2021〕14号。该项目建成后主要生产继电器及水阀系列产品。

2021年2月26日,乐清市政府公示了《浙江美硕电气科技股份有限公司继电器及水阀系列产品生产线扩建项目环境影响评价文件》(以下简称“环评报告”)(编号为:温环乐开备〔2021〕14号)。

环评报告显示,浙江美硕电气科技股份有限公司继电器及水阀系列产品生产线扩建项目,建设单位浙江美硕电气科技股份有限公司,批准文号为2101-330382-07-02-829757。

可见,批准文号一致,则环评报告披露的项目,与招股书披露的扩建项目为同一项目。

3.2 环评报告与招股书披露的新增产能数据一致,但扩产产品类型矛盾

需要说明的是,环评报告对美硕科技历史建设项目及现有产能、新增产能等情况,作出了披露。

据环评报告,2018年4月,美硕科技委托浙江中蓝环境科技有限公司编制了《浙江美硕电气科技股份有限公司基建项目环境影响登记表》(以下简称“基建项目”),并于同年4月完成了项目的环评备案(乐开环备(2018)21号),2020年9月美硕科技对环评进行了自主验收。其产能为年产电磁继电器2.62亿件、汽车继电器1,500万件、水阀800万件。

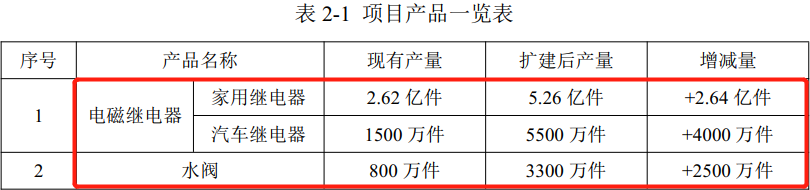

而环评报告的“项目产品一览表”披露,美硕科技电磁继电器中,家用继电器的现有产量为2.62亿件,新增2.64亿件,扩建后产量5.26亿件;电磁继电器中,汽车继电器现有产量为1,500万件,新增4,000万件,扩建后产量为5,500万件。水阀现有产量为800万件,新增2,500万件,扩建后产量为3,300万件。

且扩建项目的生产规模增加年产电磁继电器3.04亿件、水阀2,500万件。

值得一提的是,通过环评报告可知,“项目产品一览表”中披露的“产量”指的或是“产能”。

也即是说,美硕科技募投项目“扩建项目”新增的3.04亿件电磁继电器中,有2.64亿件是家用继电器,0.4亿件是汽车继电器。

然而上述产品扩产情况,却与招股书矛盾。

招股书显示,美硕科技“扩建项目”建成后,主要生产继电器及水阀系列产品,达产后预计产能将达到家用继电器20,000万件/年、新能源继电器400万件/年、5G通讯继电器4,000万件/年、磁保持继电器2,000万件/年、汽车继电器4,000万件/年、水阀2,500万件/年。

显然,相比环评报告,招股书披露的扩产产品,比环评报告多出了“新能源继电器”、“5G通讯继电器”、“磁保持继电器”三种新类型的继电器产品,合计数量恰好为0.64亿件。

同时,美硕科技还称,项目建成后能够有效提升公司生产线的自动化、智能化水平,促进生产过程高效化,在扩大原有家用继电器规模的同时,向新能源、5G通讯、磁保持继电器和流体电磁阀方向扩展,增强公司的抗风险能力和市场竞争力。

可见,环评报告列示的扩建项目的产品包括家用继电器、汽车继电器,而招股书披露关于该项目的产品除了上述两样产品外还多出另外三种类型的继电器产品,令人费解。

而问题并未结束。

3.3 2020年历史项目竣工验收,新增汽车继电器年产能1,500万件

据绿网公开信息,美硕科技的“基建项目”,环评批复时间为2018年4月27日,竣工时间为2019年11月20日,验收报告公开时间为2020年9月29日-2020年10月19日。

而编制时间为2021年2月的美硕科技募投项目环评报告,也对此前“基建项目”的产能情况作出披露。该项目实现年产电磁继电器2.62亿件、汽车继电器1,500万件、水阀800万件。

也即是说,已经竣工并验收的“基建项目”的新增产能,或应体现在报告期内美硕科技产能的变化情况中。

然而,现实情况或并非如此。

3.4 招股书显示,2019-2021年汽车继电器设备产能并未发生变化

据招股书,2019-2021年,美硕科技汽车继电器设备年产能均为264万颗。

换言之,随着“基建项目”的竣工验收,美硕科技汽车继电器新增1,500万件的年产能。然而招股书中,2019-2021年美硕科技汽车继电器年产能并未发生变化,前后或存在矛盾。

上述情形是否系汽车继电器的单位不同所致?亦或是另有“隐情”?不得而知。

事实上,若将美硕科技“隐瞒”的新增产能计算在内,其汽车继电器的产能利用率或更低。

3.5 2020-2021年,美硕科技汽车继电器实际产能利用率或不足五成

据招股书,2019-2021年,美硕科技汽车继电器设备产量分别为149.3万颗、117.46万颗、158.37万颗。同期,汽车继电器的产能利用率分别为56.55%、44.49%、59.99%。

对此,美硕科技表示,设备产量仅包括自动和半自动生产线的产量,不包括手工线生产入库。同时,以上产量数据还未包含产成品外购数量。

2019-2021年,美硕科技汽车继电器的实际产量分别为608.2万颗、645.72万颗、826.26万颗。

也就是说,将汽车继电器设备产量、手工线生产入库、产成品外购3项合计计算在内,美硕科技的产能利用率已超100%。

但若将前述新增的1,500万件汽车继电器的年产能计算在内,即使考虑上述3项产量数据,美硕科技真实产能利用率或依然不足半数。

通过测算可知,2020-2021年,美硕科技汽车继电器实际产能或应分别为1,764万件、1,764万件。同期,产量分别为645.72万颗、826.26万颗,则2020-2021年,美硕科技汽车继电器真实产能利用率或分别为36.61%、46.84%。

也就是说,按照招股书披露的数据,原本汽车继电器产能利用率不足六成,美硕科技或试图用产量不包括手工生产入库的方式进行解释。然而实际上,若将前述新增的1,500万件汽车继电器的年产能计算在内,美硕科技汽车继电器的产能利用率实际或仍不足五成。由此,美硕科技本次上市募资扩充汽车继电器产品的产能,是否具备合理性及必要性?新增产能将如何消化?均是未知数。

对于上述问题,美硕科技称本次募集资金将有利于满足公司智能化发展需求,同时解决产能不足的现状、有利于扩宽下游市场,提升公司核心竞争力、有利于扩大现有产品生产规模,降低单位产品生产成本。

显然,对于报告期内新增的汽车继电器产能,美硕科技的回答开启了“自动屏蔽”模式。关于美硕科技汽车继电器的真实产能又是多少?或该打上问号。

天下熙熙,皆为利来。美硕科技此番上市将如何向资本市场释放信心?