(原标题:接盘的南下 vs 疯跑的北上,又到考验 “定力” 的时刻)

大家好,我是长桥海豚君。

上周中、美同时正式进入第三季度财报季,但博弈宏观大环境预期的情况,海豚君看大大多数公司中,只有极少数的个股基于自身业绩跑出了差异的表现,比如短期困境反转的奈飞,大多数的公司还是宏观预期博弈中沉浮。

而这个最大的预期就是美联储的政策拐点问题:之前被美国彪悍的通胀和消费数据 “吓跪” 之后,媒体开始出现加息放缓的声音,比如旧金山某联储官员说 “要开始讨论放缓加息步伐”、芝加哥联储官员说达到 4.6% 的水平之后,应该停下来评估一下,看看对经济的杀伤力。

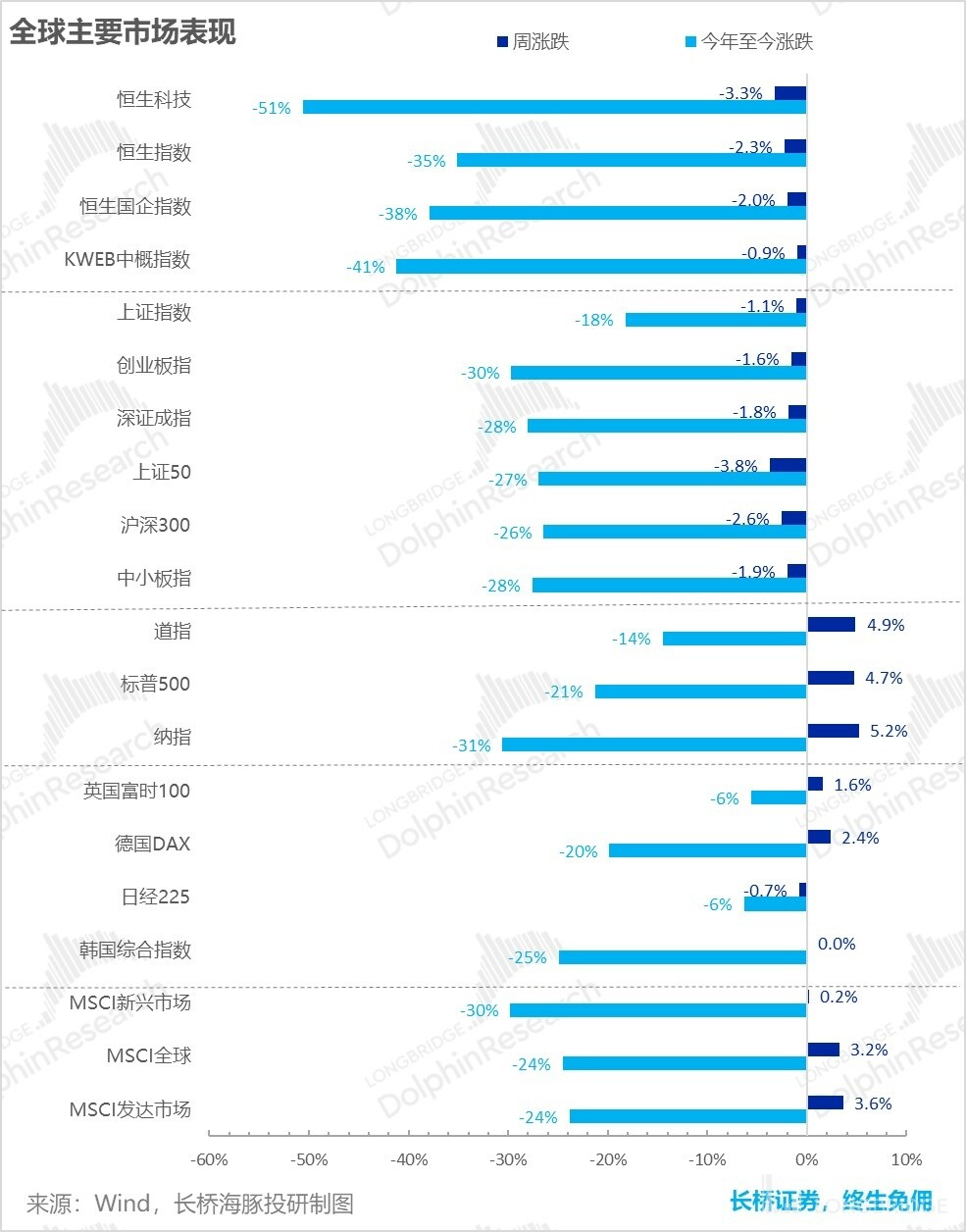

这种声音对应的是上周美股,甚至全球市场,被吓完了之后在加息欲求修复情况下的反弹:

但在上周美国没有重大宏观数据发布、国内数据又延迟发布的状态下,港股和 A 股相比全球绝大数市场再次走出了一个 “特立独行” 的行情:在上证 50、沪深 300 和恒生科技等核心资产带领下,下跌幅度普遍在 2% 上下。

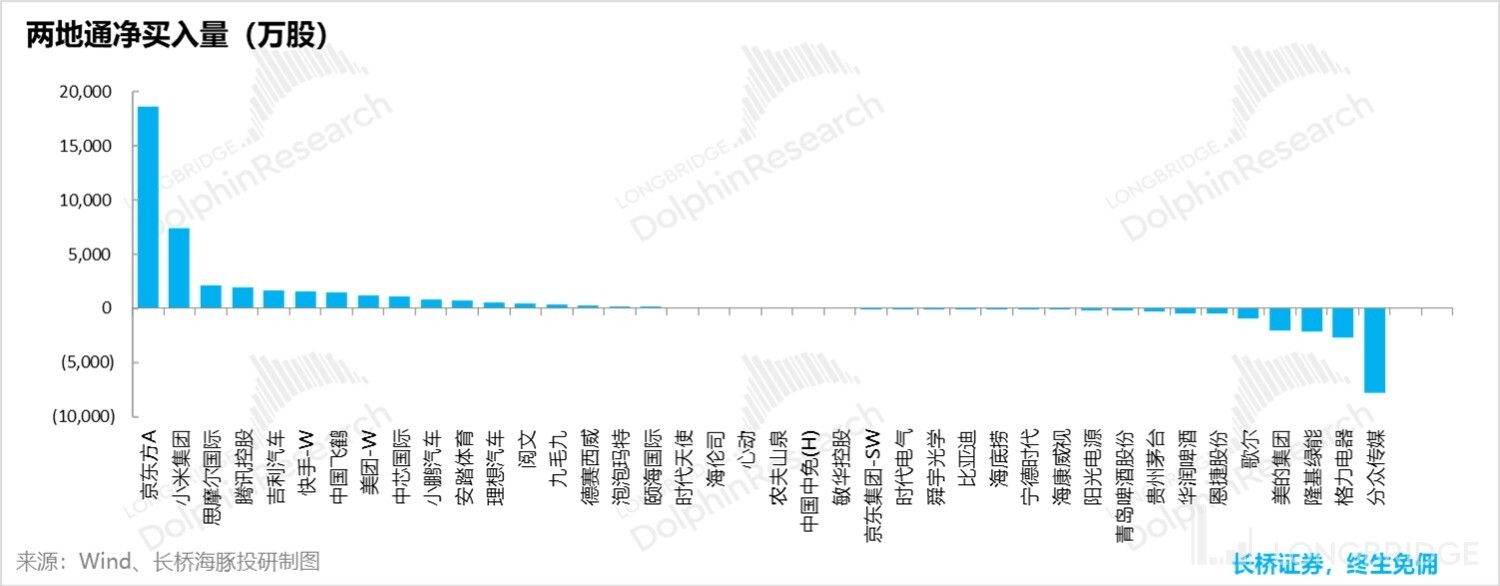

而这个过程同时伴随得是两股资金截然相反的判断:北上资金仓皇而逃,而南下资金拼命流入,而且上周这两股资金净流入、净流出的方向与年初俄乌战争 3 月中旬那周方向完全一致且规模也比较接近,最大的差距是北上这次的交易虽然不及上次但总量仍不算小,但南下则缩量明显。

再加上这周开局一个 “跌停” 式的港股、大跌的 A 股,以及北上资金单日 179 亿人民币的净流出,在今天揭晓的三季度从 GDP 增速、工业增加值到 PMI 都不差的情况下,只能说,不同对于背景的资金,又到了考验资金分歧的关键节点。

当然,市场比较关心的两大板块——社会零售和地产数据,依然是愁云惨淡的状态。

二、零售:线上实物独自撑场

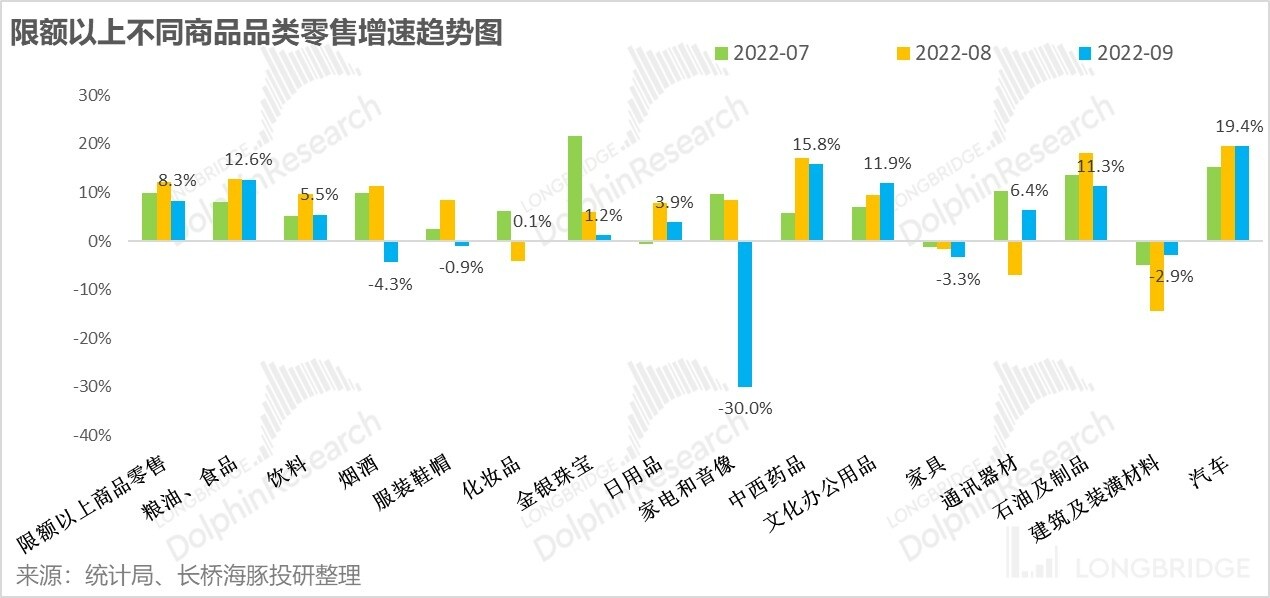

社零代表着 GDP 消费分支中政府和居民两端的居民消费情况。9 月社零在各地疫情反复封控下再次泄气,同比增长 2.5%,比 6、7、8 三个月的数据都低。

疫情蹂躏的 “三兄弟”:线下商品零售(不含餐饮、汽车)、线上非实物和线下餐饮依然是疫情散发下的三个 “难兄难弟”,9 月份都是在往更差的方向走。

所以 9 月的整个零售数据,除了汽车零售还在高增长之外,就只剩下线上实物零售来撑场面:只有线上实物零售在加速增长,这个季度同比增长提到了 14%。

注意,今年由于线上零售统计口径重调中去年基数调整,按照重调后的口径,算下来的线上实物零售增速同比增长是 8.3%,相比之前两个月 6.3% 和 6.5% 也是有明显加速。

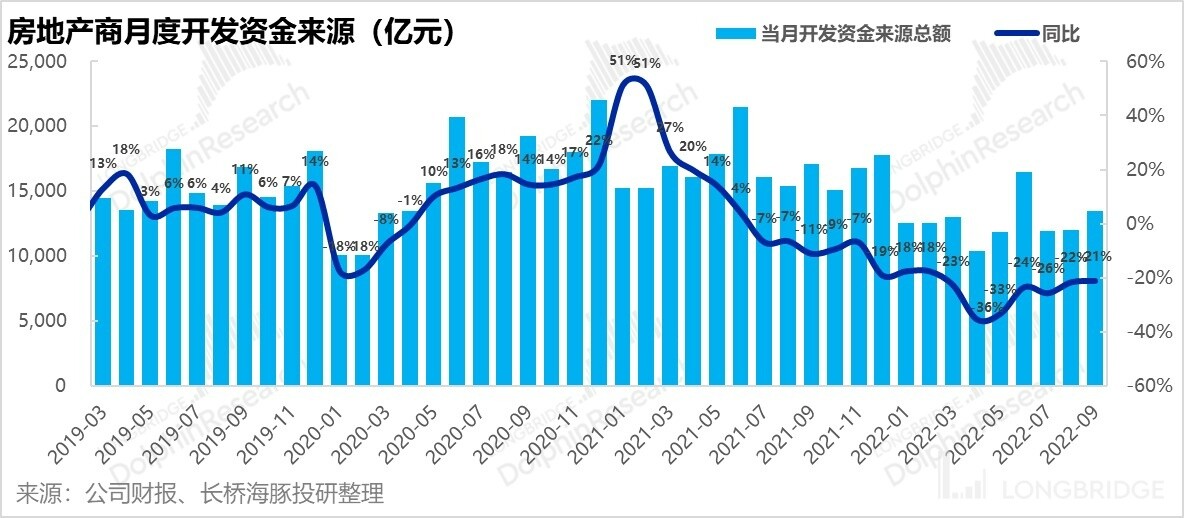

三、地产边际改善,但并没有走出惨象

9 月商品房销售额同比跌幅 15%,比上季度的 21% 只能说小幅改善,但仍在两位数下跌当中:这个背后主要还是住宅销售面积还在两位数下跌当中,而均价目前已连续三个月同比增速在正数区间内,尤其是做为主力来源的定金/预收款与按揭贷款同比降幅均接近 20%。

这个也意味着,开发商持续缩水的资金情况:这个月开发商从各路汇集到的资金同比仍然是 20%+ 的萎缩。

在这种情况下,项目的新开发和项目竣工走出了截然相反的趋势:新开工面积在低基数基础上依然是 40% 以上的跌幅,而竣工收缩幅度已连续第二个月收窄,9 月竣工面积同比下降了 6%,体现得是资金有限的情况下,优先保竣工。

而持续惨淡的地产,呼应的则是 9 月异常惨淡的后地产消费:家电、家具、建筑装潢都是比较明显的负增长。

整体社零依然是粮油食品、饮料、日用、药品等表现好一些,而可选如服装鞋帽、化妆品、金银珠宝比较差,另外一个比较意外的地方是 9 月烟酒表现比较差,需要观察后面几个月情况,看是否是持续性的。

四、 “特立独行” 的港股和 A 股

国内消费低迷、海外博弈加息转折点,以及大事件避险情绪主导的美股资产上涨、中国资产下跌、外资流出的交易结果下:

国内最惨的还是大消费:家电、食品饮料跌幅居前,而军工等涨幅靠前;港股中下跌的依然是被人嫌弃的科技资讯行业,美股则迎来了全面大反弹,但涨幅最高的能源,依然有滞涨逻辑的诠释。

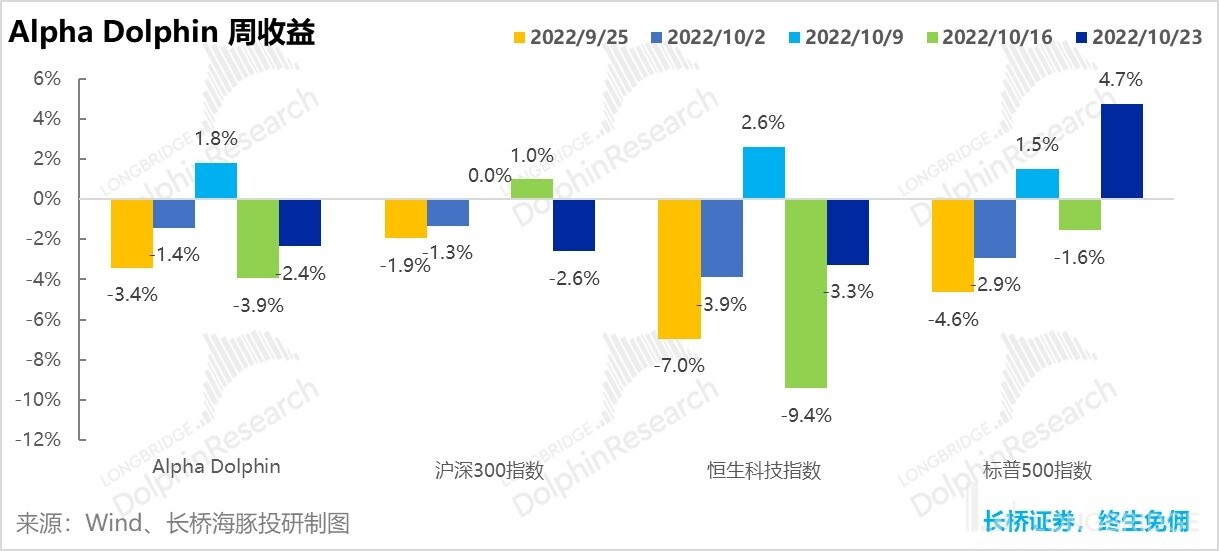

五、Alpha Dolphin 组合收益

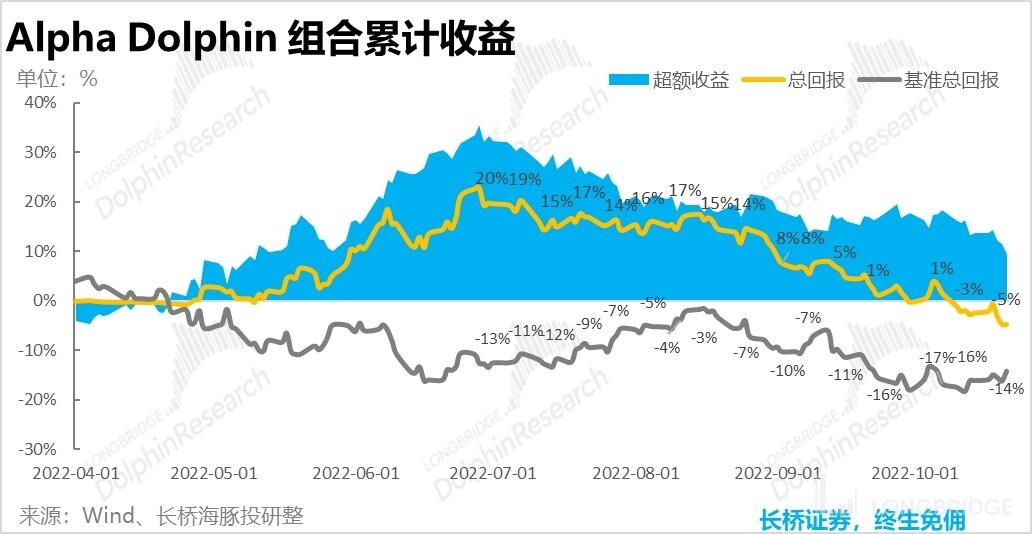

由于海豚目前组合中虽然有比较高的现金权重来规避风险,以及少量美股持仓,但权益当中消费权重较高,在消费持续下跌,表现整体较差。截至 10/21 这周,Alpha Dolphin 组合大跌-2.4%,表现稍好于沪深 300(-2.6%),但显著差于标普 500(+4.7%)。

自组合开始测试到上周末,组合绝对收益是-4.8%,与基准标普 500 指数相比的超额收益为 9.4%。

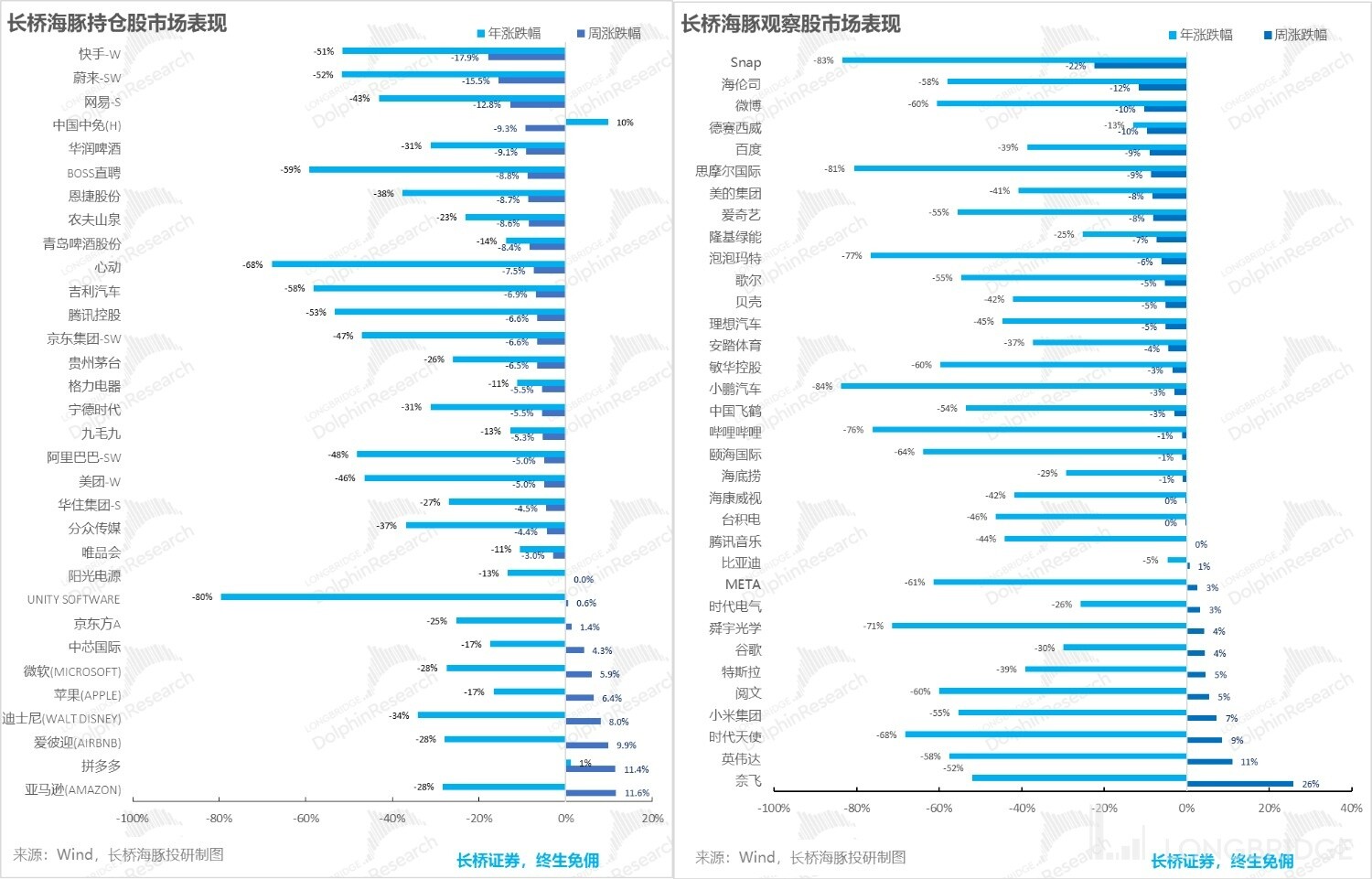

六、个股表现:美股反弹,中概流血

上周,海豚君的组合主要靠美股资产支撑,涨幅靠前除了拼多多之外,全部为美股资产,国内资产中芯国际和京东方 A 比较抗跌。其他广告、泛消费、社服、新能源等等均在下跌状态,海豚君的观察仓票池也是类似特征。

对于涨跌幅度较大的公司,海豚君整理的驱动原因如下,供大家参考:

从海豚君票池的个股南北资金流向来看,资金买入的京东方是低估之下有滚经反转的逻辑、小米、腾讯、快手等也都极致低估状态。净卖出的分众则是从已经沟通的三季度业绩前瞻的广告平台来看,三季度广告行业惨淡程度超出市场预期,格力美的则是因为行业出货数据较差。

七、组合调整和重点关注

这周,美股和 A 股进入密集财报季时间,公司较多。海豚君关注的公司,财报发布时间和海豚君的重点关注如下:

八、组合资产分布

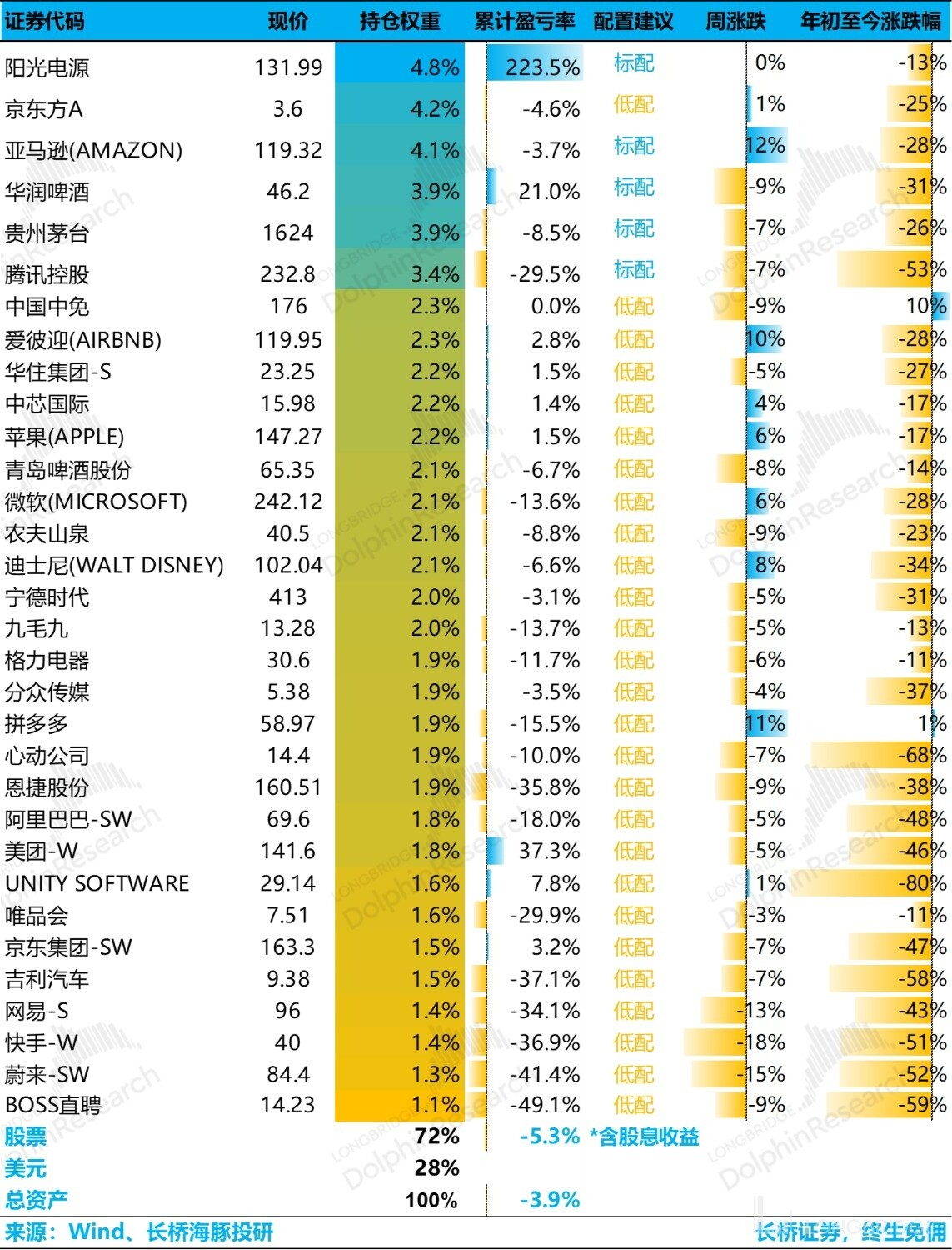

从 3 月 1 日测试启动到上周,海豚 Alpha Dolphin 组合的整体收益为-3.9%(含股息收益),股票资产收益为-5.3%。

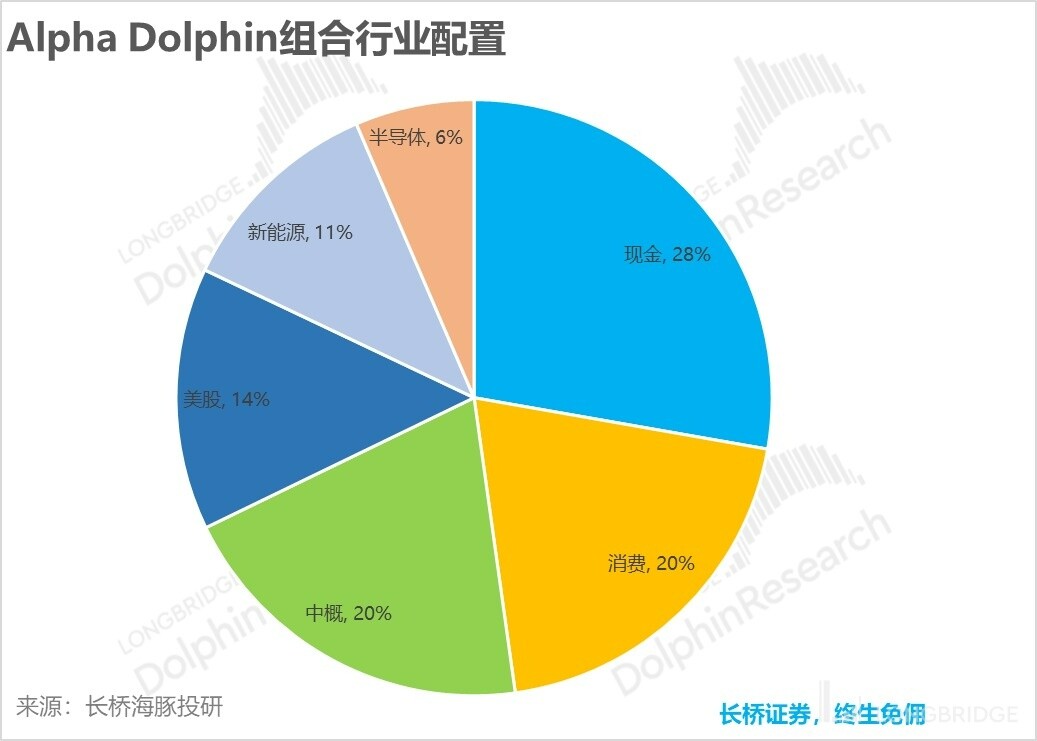

目前,Alpha Dolphin 组合共配置了 32 只股票,其中标配只有五只,低配个股为 27 只。

截至上周末,Alpha Dolphin 资产配置分配和权益资产持仓权重如下:

<正文完>

近期海豚投研组合周报的文章请参考:

《东边不亮西边亮,大 A 风景独好》

《放缓加息?美梦再度破灭》

《重新认识一个 “铁血” 美联储》

《悲情二季度:“鹰声” 嘹亮,集体渡难》

《跌到怀疑人生,绝望的时长还有反转的希望吗?》

《美联储暴力锤通胀,国内消费机会反而来了?》

《全球又大大跌了,美国缺人是病根》

《美联储成头号空头,全球市场跪倒》

《一纸传闻引发的血案:风险从未出清,玻璃渣里找糖》

《美国向左、中国向右,美国资产的性价比又回来了》

《裁员太慢不够接盘,美国还得继续 “衰”》

《美股式 “丧事喜办”:衰退是好事、最猛加息叫利空出尽》

《加息进入下半场,“业绩雷” 开幕》

《疫情要反扑、美国要衰退、资金要变卦》

《眼下的中国资产:美股 “没消息就是好消息”》

《成长已然狂欢,但美国就一定是衰退吗?》

《2023 年的美国,是衰退还是滞涨?》

《美国石油通胀,中国新能源车做大做强?》

《美联储加息提速,中国资产机会反而来了》

《美股通胀又双叒爆表,说好得反弹能走多远?》

《这样最接地气,海豚投资组合开跑了》

本文的风险披露与声明:海豚投研免责声明及一般披露