(原标题:预见2022:《2022年中国信创产业全景图谱》(附市场规模、竞争格局和发展前景等))

行业主要上市公司:兆易创新(603986);紫光国微(002049);浪潮信息(000977);联想集团(00992.HK);东方通(300379);宝兰德(688058);深信服(300454);奇安信(688561);启明星辰(002439);金山软件(03888.HK);致远互联(688369);泛微网络(603039)等。

本文核心数据:信创产业市场规模;信创国产化率;信创细分领域占比;信创代表企业业绩情况

行业概况

1、定义

信创产业,即信息技术应用创新产业,旨在实现信息技术领域的自主可控,保障国家信息安全。其核心是建立自主可控的信息技术底层架构和标准,在芯片、传感器、基础软件、应用软件等领域实现国产替代。信创产业是数字经济、信息安全发展的基础,也是“新基建”的重要内容,将成为拉动中国经济增长的重要抓手之一。

2、产业链剖析

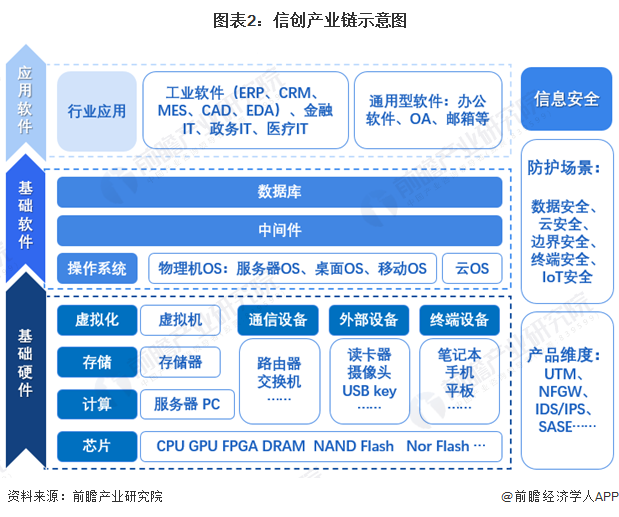

信创产业包含的细分行业十分庞杂,通过对产业内部包含的细分领域进行梳理,将信创产业链大体分为软件领域、硬件领域、实际应用和信息安全四大类。硬件领域中包括底层硬件和基础设施,软件领域中包含基础软件和云平台两部分,实际应用场景中包含企业应用和解决方案两大类,信息安全控制则贯穿整个信创产业。详细产业链分布情况如下:

信创产业分为硬件领域、软件领域、实际应用和信息安全四大板块。

硬件领域分为底层硬件和基础设施,其中底层硬件包括芯片、固件等,其代表公司有兆芯、龙芯、立思辰等,基础设施包括存储设备、整机和通讯设施等,代表公司有清华同方、晋华、紫晶存储等。软件领域分为基础软件和云平台等,其中基础软件包括操作系统、数据库和中间件等,代表公司有普华基础软件、达梦数据库、中创中间件等,云平台则包括IaaS、PaaS和低代码平台等,代表公司有用友、阿里云等。实际应用领域则分为企业应用和解决方案两部分,信息安全行业则贯穿信创产业始终,其代表公司有中孚信息、360等。

信创产业发展历程:中国信创产业进入国产替代加速阶段

信创二字来源于“信息技术应用创新工作委员会”。2016年3月4日工委会成立,是由从事信息技术软硬件关键技术研究、应用和服务的企事业单位发起建立的非营利性社会组织。信创产业,即信息技术应用创新产业。信创产业推进的背景在于,过去中国IT底层标准、架构、产品、生态大多数都由国外T商业公司来制定,由此存在诸多的底层技术、信息安全、数据保存方式被限制的风险。全球IT生态格局将由过去的“一极”向未来的“两级”演变,中国要逐步建立基于自己的IT底层架构和标准,形成自有开放生态。基于自有IT底层架构和标准建立起来的IT产业生态便是信创产业的主要内涵。

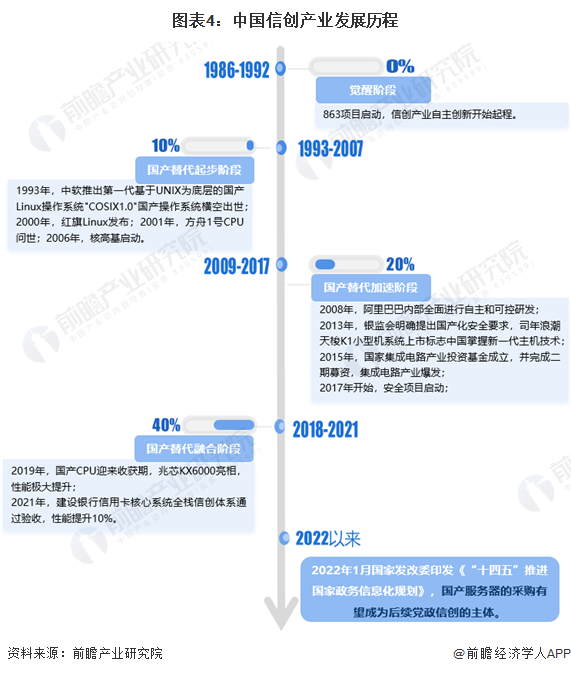

信创产业是中国坚持走信息技术应用自主创新之路的必然结果,以“863”计划为起点,共经历了“觉醒”、“起步”、“加速”和“融合”四个阶段,形成了以国家和科研机构为引导,大型国有企业和民营企业为实践突破的信创产业新局面。

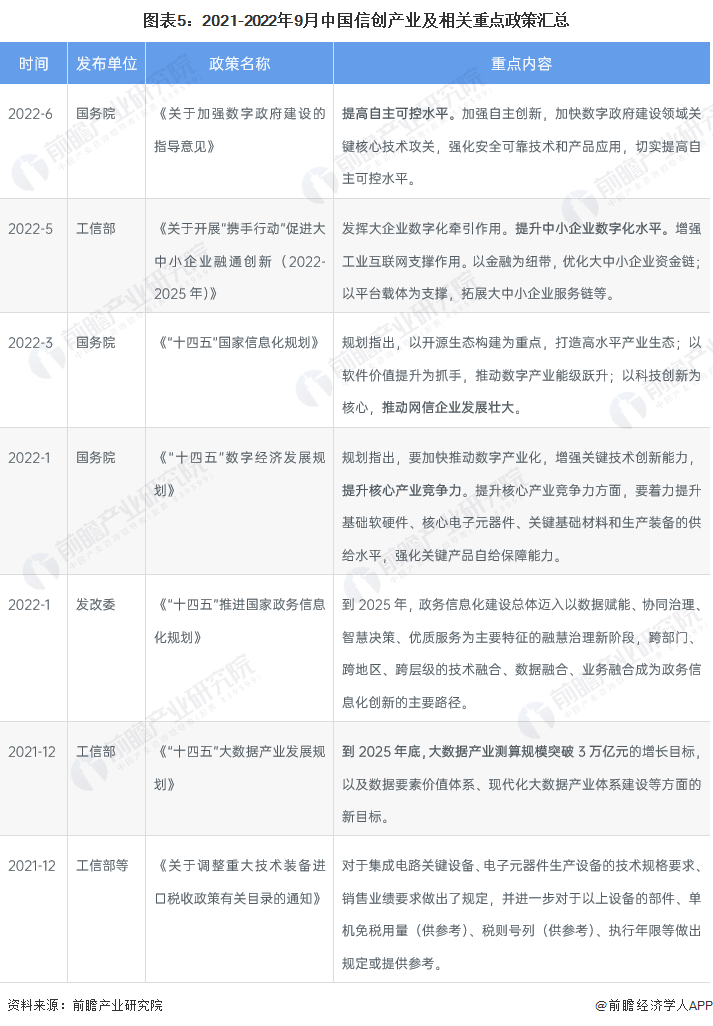

行业政策背景:政策注重鼓励企业提高自主技术能力

信创产业作为战略性新兴产业,国家不断出台相关政策对行业的发展进行支持。政策扶持对于信创产业发展推进的意义重大,我国信创产业竞争力不断突破,国产化进程稳步推进。2019年我国提出发展信创产业,随后出台了一系列支持政策,2020年作为信创发展元年,国家一连颁布五项政策对信创产业发展规划提出相关规定。国家层面涉及信创产业的相关政策与内容如下:

行业发展现状:硬件领域和操作系统国产化替代有待提升

1、行业整体情况:规模增长但增速放缓,三年内增速超30%

我国信创产业提出的核心为“国产化”,在本报告定义的信创领域中,不同的细分领域现阶段国产化率也存在一定差异。前瞻在综合市场各方数据后对于现阶段我国信创各细分行业的国产化率进行了估测,得到数据结果显示,我国CPU和操作系统领域国产化比率相对较小,2021年两个领域国产化率分别仅为0.6%和1.4%,其未来可发展增长空间较大。2019-2021年国产化率变动幅度不大与我国中间件国产化替代进程和中间件企业供应能力受限有一定关系,但未来随着信创产业的发展,中间件国产替代进程或会出现较大规模增长。

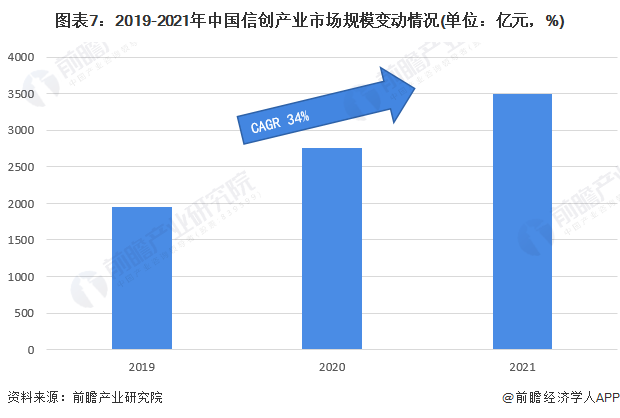

根据信创产业提出的目标和背景情况,考虑信创产业链各环节国产化现状,信创产业实际的市场规模为信创产业链各细分行业市场规模与其国产化率的乘积之和。

前瞻基于上述测算逻辑对我国2019-2021年信创产业市场规模进行测算,结果显示我国信创产业市场规模在2021年为3492亿元,复合增长率34%。

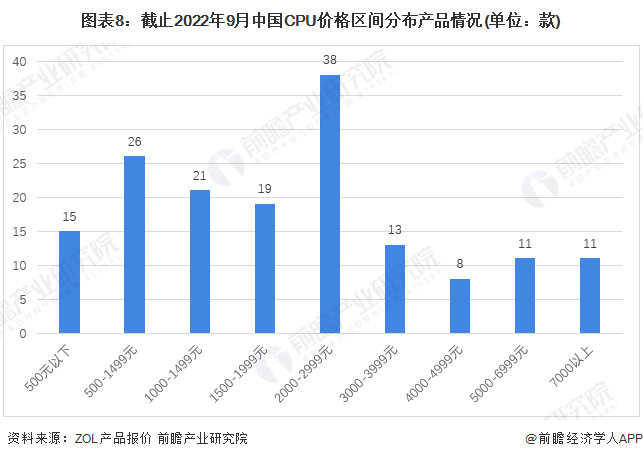

2、细分市场一:底层硬件-CPU:市场报价主要仍为Intel和AMD

根据前瞻对市场上CPU产品查询整理来看,我国有报价的CPU共计162款,其中价格在3000元以下的CPU产品较多,其中2000-2999元价格区间产品最多,达到38款,4000-4999元价格区间产品最少,仅有8款产品。从报价网站来看,目前我国报价清晰的CPU产品主要为Intel和AMD两家,龙芯出品的芯片产品基本没有详细网站报价情况。

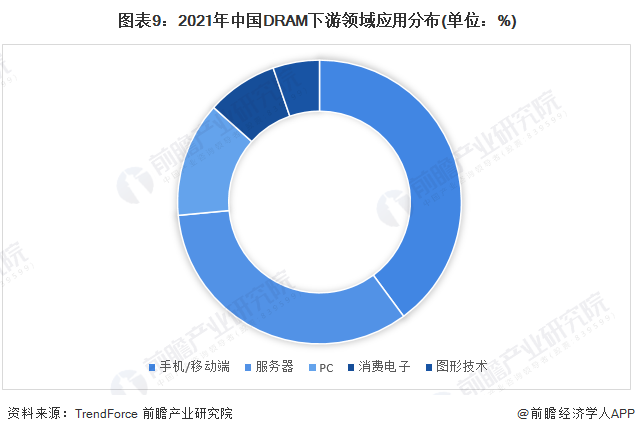

3、细分市场二:基础设施-存储芯片:手机、服务器和PC为主流应用领域

TrendForce数据显示,当前手机和移动设备是DRAM最大的应用领域,2021年占比达39.9%;但未来随着更多的计算和存储向云端转移,服务器将逐步成为DRAM最大的应用方向,服务器用DRAM也将成为未来最稳定增长的领域之一,2021年服务器占比33.6%。

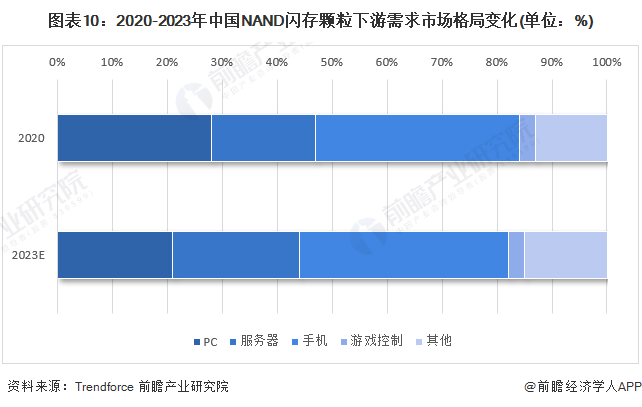

根据Trendforce的数据统计,2020年NAND闪存颗粒的下游需求市场以智能手机端为主,未来到2023年,智能手机板块的需求将小幅度上涨,而服务器的需求将大幅上涨,与此形成对应的则是在PC端的需求下降。

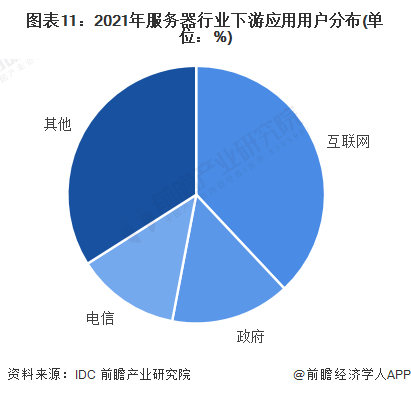

4、细分市场三:基础设施-服务器:互联网、政府、电信占比超六成

中国服务器行业下游用户分布在互联网、电信、政府、金融、制造业等多个行业。IDC数据显示,2021年互联网企业用户占据服务器行业下游消费群体的38.0%,政府、电信等基础民生领域的应用共占据下游消费群体的28%。

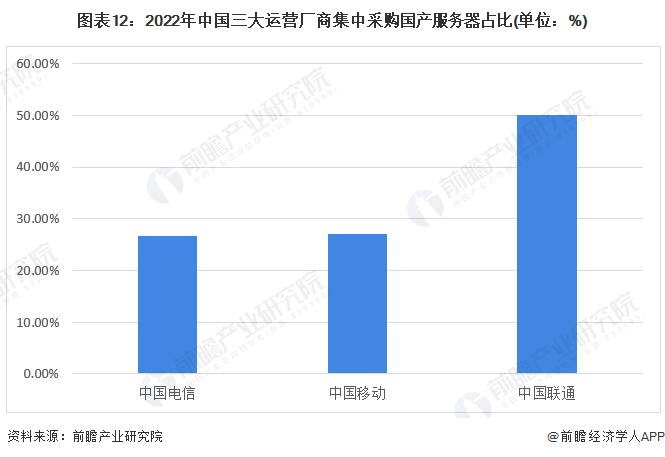

尽管电信占比第三在13%,但是基础民生领域中的关键部分,也是提高国产化比重的重点领域。2022年从三大运营商发布的集中采购信息来看,2022年中国电信集中采购服务器合计20万台,国产CPU的服务器采购量占比26.7%,中国移动集中采购国产服务器占招标总量的27.03%;中国联通采购国产服务器比例最高,份额占50%。

4、细分市场三:基础软件-操作系统:兼容性和适配性逐步完善

在桌面操作系统和服务器操作系统领域,中国已有部分产品投入应用,产品的兼容性和适配性得到逐步完善。从生态适配进程看,银河麒麟、统信、麒鳞信安、中电普华等主流国产操作系统均已完成对联想、华为、清华同方、中国长城、中科曙光等整机厂商设备的适配,基本能兼容流式、版式、电子签章厂商所发布的办公类应用,兼容数据库、中间件、虚拟化、云桌面、安全等软件厂商所发布的数百种应用和业务。

5、细分市场四:基础软件-数据库:数据库采购意愿同比较高

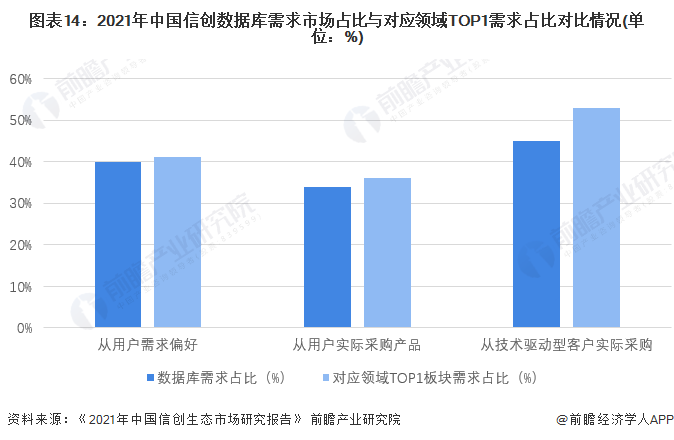

根据《2021年中国信创生态市场研究报告》中的调研统计数据,从用户需求来看,用户对数据库、企业应用软件、安全软硬件方面的需求显著高于其他细分领域,其中数据库的需求占比为40%。从用户实际采购信创产品占总体IT支出的比例来看,IaaS、数据库、低代码、企业应用软件、解决方案、网络设施是信创实际采购热点领域,其中数据库采购占比为34%。从技术驱动型信创用户重点采购产品分布来看,该类型用户更偏好安全软件、安全硬件、企业应用软件、数据库、云服务平台、解决方案等,其中数据库购买偏好需求用户占比45%。综合来看,信创细分领域采购需求中,数据库采购需求与采购需求TOP1的差距较小,这说明信创数据库的市场需求较大。

6、细分市场五:基础软件-中间件:增速超过100%

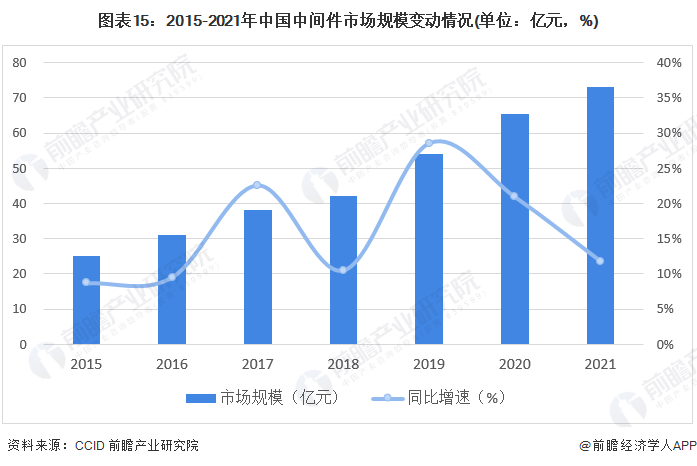

2015-2021年我国中间件市场规模不断增长。2020年受新冠疫情影响,中间件企业供应能力受到了一定程度的限制,导致交付延迟。根据华为发布的《鲲鹏计算产业发展白皮书》预测,中国中间件2018-2023年5年间的年复合增长率15.7%,前瞻初步核算2021年我国中间件市场规模为73亿元。同比增长11.8%。

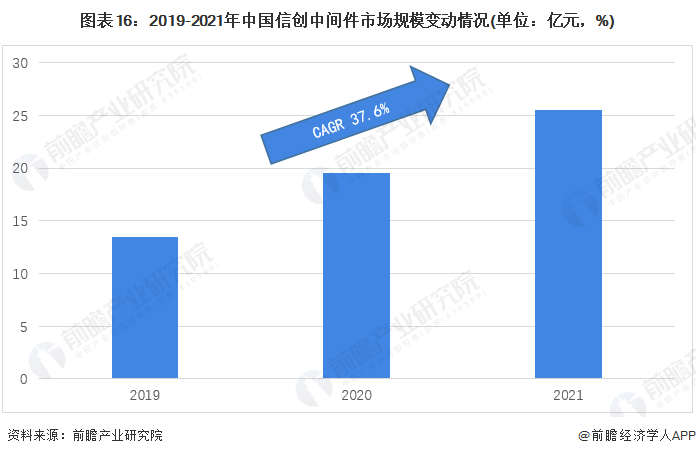

结合2019-2021年我国中间件领域国产化率测算得到我国信创中间件市场规模分别为14亿元、20亿元、26亿元,两年复合增长率为37.6%。

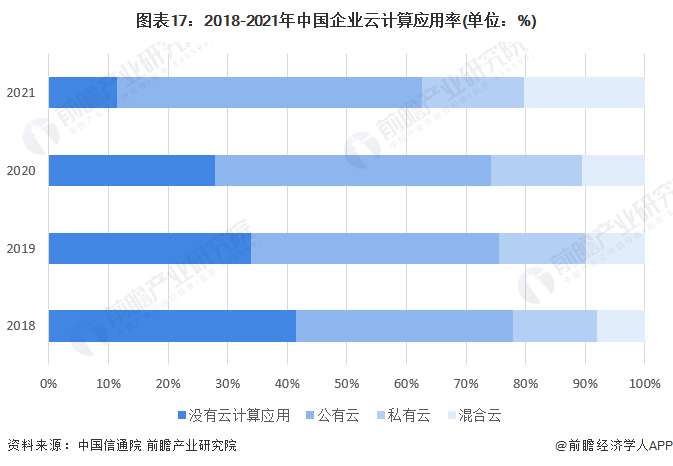

7、细分市场六:云平台领域-云计算:公有云占比上升较快

根据中国信息通信研究院的云计算发展调查报告,2019年我国已经应用云计算的企业占比达到66.1%,较2018年上升了7.5%。其中,采用公有云的企业占比41.6%,同比提高了5.2%;私有云占比为14.7%,同比小幅提升;有9.8%的企业采用了混合云,同比提高了1.7%。2020年我国企业云计算应用率达72.1%,前瞻初步核算2021年我国企业云计算应用率达88.5%。

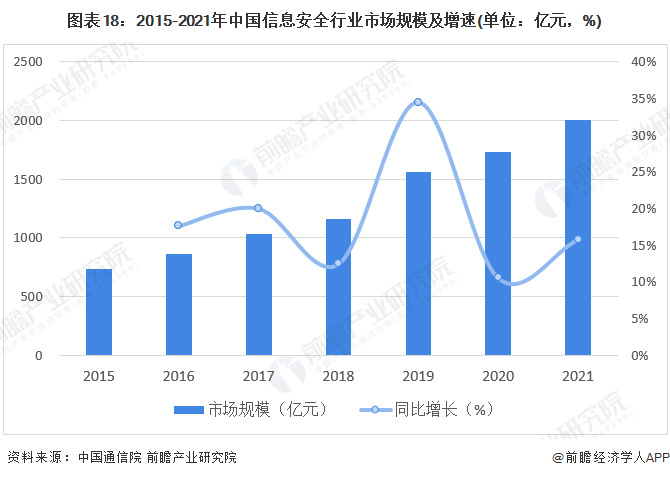

8、细分市场七:信息安全:增速维持在15%以上

近年来,受下游需求及政府政策的推动,中国信息安全产业规模不断扩大,企业数量也不断增加。2014年2月,中央成立了以习近平总书记任组长的中央网络安全和信息化领导小组,此举标志着信息安全已上升至国家战略高度。

根据国家统计局公布2018-2020年信息安全收入和白皮书中披露的2018-2020年网络安全产业规模,前瞻得到了我国信息安全收入在整个网络安全市场中占比保持在83%-89%之间,根据中国信通院《中国网络安全产业白皮书》最新数据显示,2020年我国信息安全产业规模达到1729.3亿元,2021年市场快速复苏,产业规模为2002.5亿元,增速为15.8%。2022年,随着产业政策红利的持续释放、安全产业持续蓬勃发展,产业生态也将日趋完善。

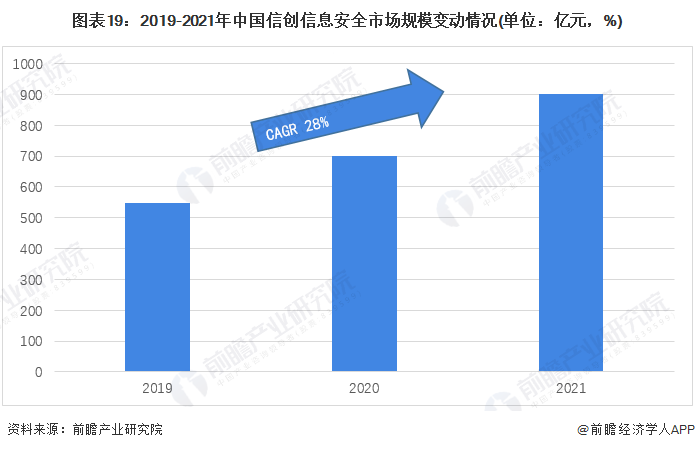

结合2019-2021年我国信息安全领域国产化率测算得到我国信创信息安全市场规模分别为547亿元、700亿元、901亿元,年复合增长率28%。

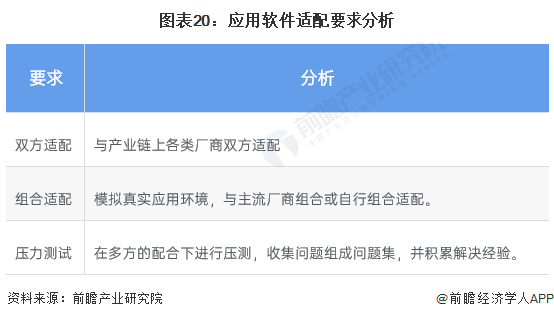

9、细分市场八:应用软件:适配进程稳步推进

随着信创的逐渐深入,应用软件厂商正在积极开展适配工作。首先,应用软件的适配和案例数量是客户选择产品的重要指标之一,厂商适配的产品或方案越多,在招投标时的优势越大。其次,适配过程中产生的问题集以及相应的解决方法是企业重要的隐性优势,客户更倾向于与能够解决实际问题的企业合作。最后,完成适配的厂商通常会互相合作,通过代理与推广扩大宣传和销售渠道。现阶段,通用性的应用软件与主流厂商的适配已经基本完成,个性化应用软件的适配在稳步进行中。对应用软件厂商来说,适配将成为一个非常重要且在产业发展中长期持续的工作。

行业竞争格局:北京业务布局完善,国产企业对标国际加速发展

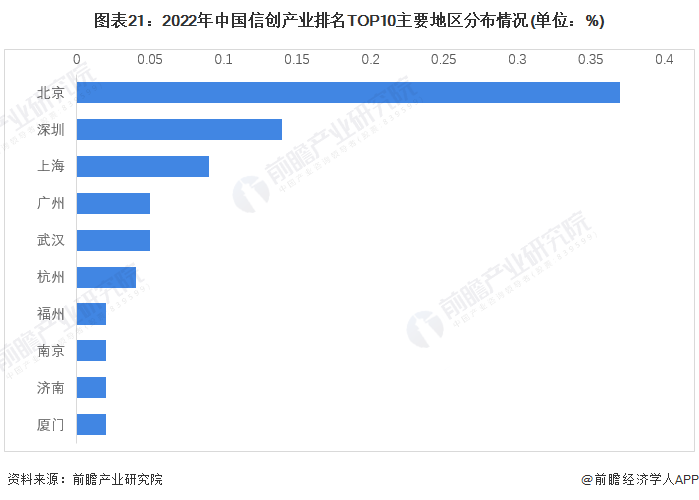

1、区域竞争:北京市全国竞争力最强

根据《2022年中国信创行业发展研究报告》显示,从信创产业代表企业地域分布情况来看,北京优越的IT产业基础为信创产业提供支持,从地域分布来看,分布在北京、深圳、上海的企业数量位居前三甲,分别占比37%、14%和9%。上榜企业覆盖基础软硬件、应用软件和信息安全,涉及政务、科技、通讯、金融、医疗等多个终端应用领域。

2、企业竞争:对标国际,加速国产替代

信创产业正在“2+8”领域中加速落地和实践,是实现安全化、可控化和自主系统化,提升行业核心竞争力的必备基础,以此为基础,中国信创产业代表企业走向国际化是必然趋势,与国外如Intel、微软、IBM、Oracle等巨头平等对话和业务对抗将成为常态,这种平等对抗的演进以中国信创产业持续创新并具备世界级专利的产品和服务为必要条件。

行业发展前景及趋势:增速较快,万亿市场或将启动

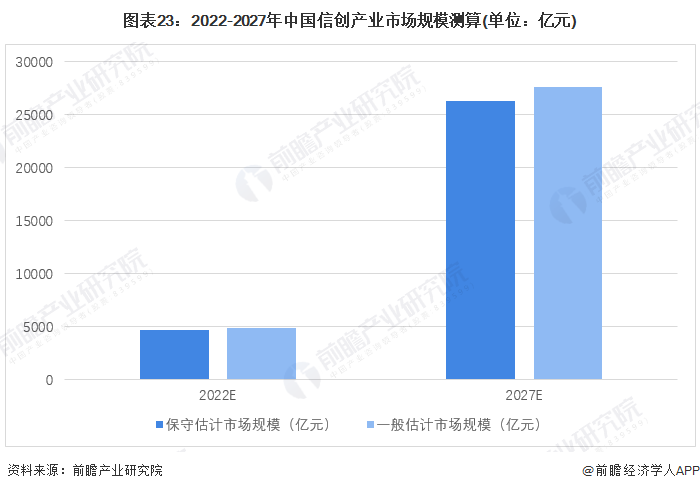

1、发展前景:2027年市场规模接近3万亿

结合2022-2027年我国信创产业预计国产化率,测算2022-2027年我国信创产业市场规模。在保守估计下,我国信创产业市场规模在2027年或将超2.62万亿,2022-2027年年复合增长率为41.0%;在一般估计下,我国信创产业市场规模在2027年或将突破2.76万亿,年复合增长率为41.4%。

2、发展趋势:国产化全面替代可期

信创产业未来将是关键领域的全面安全,实现软硬件的全部替换,并逐步实现政务云的国产化。以目前的信创产业为契机,全面实现以操作系统、芯片、数据库、应用软件等为核心的国产自主安全平台,随着云计算、物联网、AI、大数据等应用,持续促进底层能力的提升,上层业务不断拓展,产业边际不断拓宽。