(原标题:维嘉科技花式“讨好”客户冲业绩 实控人曾同时供职竞争对手避而不谈)

《金证研》南方资本中心 知予/作者 易溪 南江/风控

近年来,PCB行业专利侵权纠纷案件频发,在知识产权领域屡上演悬疑大剧。其中,拟上市企业在冲击上市关键时间点,遭同行“专利狙击”的情形并不少见,涵盖专利侵权诉讼、专利无效诉讼、专利权权属纠纷等情形。

而苏州维嘉科技股份有限公司(以下简称“维嘉科技”)此番上市也不例外,存在5起侵害专利权纠纷,原告均为其竞争对手深圳市大族数控科技股份有限公司(以下简称“大族数控”)。

实际上,维嘉科技的实控人邱四军与维嘉科技颇有渊源。在维嘉科技成立前,邱四军曾在大族数控任市场总监。且招股书披露,邱四军2007年4月起在维嘉科技任总经理。蹊跷的是,官宣显示,邱四军截至2014年10月才辞任大族数控监事一职。招股书关于邱四军的履历涉嫌选择性披露,或意在掩盖实控人竞业的“往事”。

另一方面,维嘉科技2020年起业绩骤增背后,其对客户降价销售或“催肥”营收,但毛利率持续低于行业均值、收现比持续小于1,或侧面反映维嘉科技业绩含金量的不足。由此,一面是关键原材料涨价,一面是降价销售,对于维嘉科技而言,其或遇上下游“双重挤压”的窘境。

一、下游通讯及汽车行业产值负增长,成长能力或承压

企业发展和行业景气度息息相关。属于PCB产业链的维嘉科技,其发展也受PCB行业变动影响。近年来,国内PCB市场规模增速放缓。同时,维嘉科技两个终端应用行业产值出现负增长。

1.1 2020年,维嘉科技主营业务收入九成来自PCB专用设备

据维嘉科技签署日为2022年3月9日的招股说明书(以下简称“2022年3月招股书”)以及签署日为2022年9月2日的招股说明书(以下简称“招股书”),维嘉科技主营业务为PCB核心设备钻孔及成型专用设备,以及其他专用设备的研发、生产和销售。

2018-2021年,在维嘉科技主营业务收入中,PCB钻孔类设备贡献收入金额分别为2.01亿元、1.84亿元、4.36亿元、7.35亿元,占比分别为87.82%、81.88%、91.95%、92.97%;PCB成型类设备贡献收入金额分别为2,763.81万元、3,909.28万元、3,662.51万元、5,131.13万元,占比分别为12.07%、17.44%、7.73%、6.49%。

截至2021年,维嘉科技的九成主营业务收入来自PCB钻孔设备。

此外,2018-2021年,维嘉科技的绝大部分收入来自于境内客户,境内收入占主营业务收入的比例分别为96.62%、94.81%、97.61%、97.28%,境外收入占比分别为3.38%、5.19%、2.39%、2.72%。

且招股书显示,维嘉科技的主营产品主要服务于PCB行业。

而国内PCB市场出现增速放缓的情形。

1.2 国内PCB市场规模增长率自高位回落,市场或遇冷

据鹏鼎控股(深圳)股份有限公司(以下简称“鹏鼎控股”)2018年年报及《2021年董事会工作报告》引援自Prismark数据,2015-2020年,全球PCB市场规模分别为553.25亿美元、542.07亿美元、588.43亿美元、623.97亿美元、613.11亿美元、652.19亿美元。

据招股书引援自Prismark数据,2015-2020年,国内PCB产值分别为267亿美元、271亿美元、297亿美元、327亿美元、329亿美元、334亿美元。

经《金证研》南方资本中心测算,2016-2020年,全球PCB市场规模同比增速分别为-2.02%、8.55%、6.04%、-1.74%、6.37%;国内PCB市场规模同比增速分别为1.5%、9.59%、10.1%、0.61%、1.52%。

可见,2016-2018年,国内PCB市场规模增长提速,而2019年起增长率自高位回落,国内PCB行业增长或降温。

1.3 2020年,下游通讯和汽车行业电子产品产值“负增长”

据招股书,PCB专用设备所服务的终端应用行业包括5G通信、智能终端、汽车电子、集成电路、云计算、医疗电子及航空航天等行业。

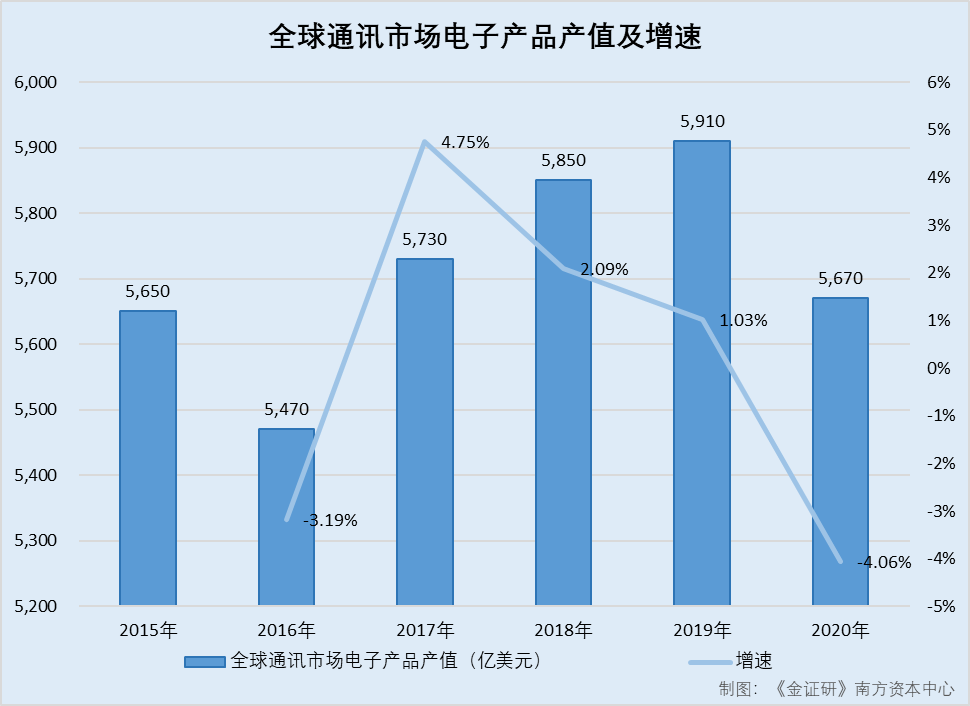

据鹏鼎控股《2021年董事会工作报告》引援自Prismark数据,2015-2020年,全球通讯市场电子产品产值分别为5,650亿美元、5,470亿美元、5,730亿美元、5,850亿美元、5,910亿美元、5,670亿美元。2016-2020年,全球通讯市场电子产品产值同比增长率分别为-3.19%、4.75%、2.09%、1.03%、-4.06%。

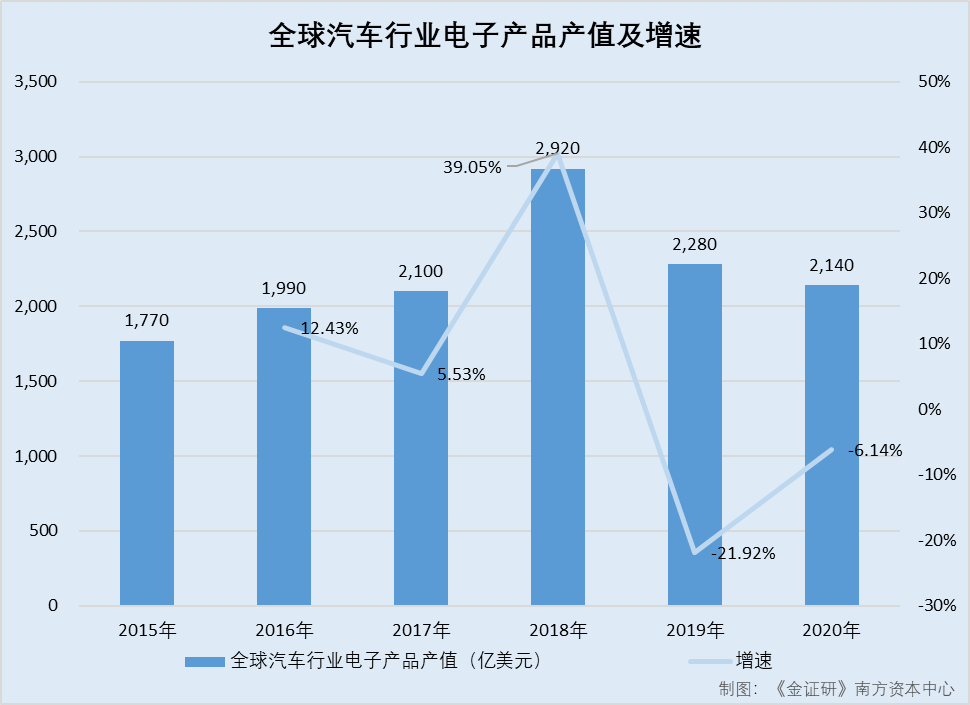

据鹏鼎控股《2021年董事会工作报告》引援自Prismark数据,2015-2020年,全球汽车行业电子产品产值分别为1,770亿美元、1,990亿美元、2,100亿美元、2,920亿美元、2,280亿美元、2,140亿美元。2016-2020年,全球汽车行业电子产品产值增长率分别为12.43%、5.53%、39.05%、-21.92%、-6.14%。

即2020年,PCB两个终端应用行业通信行业和汽车行业的电子产品产值双双“负增长”。对于超九成主营业务收入来自PCB专用设备的维嘉科技而言,其成长能力或承压。

问题不止于此,维嘉科技对客户降价销售花式讨好客户或意在“催肥”营收。

二、对客户降价销售或催肥营收,收现比持续小于1或“纸上富贵”

业绩是衡量企业经营成果的标准之一,同时业绩也是影响公司估值的因素之一。业绩变动与公司估值息息相关。2020年起,维嘉科技营收净利骤增,反观其后,维嘉科技频对客户降价销售,上演花式“讨好”式生意经,而此举或意在“催肥”营收。而维嘉科技收现比却持续小于1,靓丽业绩或“纸上富贵”。

2.1 营收净利2020年翻倍增长,2021年仍保持高速增长

据招股书以及2022年3月招股书,2018-2021年,维嘉科技的营业收入分别为2.34亿元、2.3亿元、4.81亿元、7.98亿元,净利润分别为-1,694.35万元、1,563.61万元、5,553.31万元、9,327.79万元。

则2019-2021年,维嘉科技的营业收入同比增长率分别为-1.86%、109.52%、65.76%。2019年,净利润由负转正,2020-2021年,净利润同比增长率分别为255.16%、67.97%。

即是说,2020-2021年,维嘉科技营业收入及净利润均增速上涨,业绩“亮眼”。

与此同时,2018-2021年,维嘉科技的毛利率低于行业均值。

2.2 2018-2021年,毛利率明显低于同行业可比公司均值

据招股书,维嘉科技共选取5家公司作为其同行业可比公司,其中维嘉科技选取了大量科技股份有限公司(以下简称“大量科技”)、大族数控作为其PCB钻孔设备及成型设备同行业可比公司,并选取了合肥芯碁微电子装备股份有限公司(以下简称“芯碁微装”)、深圳市燕麦科技股份有限公司(以下简称“燕麦科技”)、昆山东威科技股份有限公司(以下简称“东威科技”)作为其PCB专用设备同行业可比公司。

据招股书以及2022年3月招股书,2018-2021年,维嘉科技上述5家同行业公司大量科技、大族数控、芯碁微装、燕麦科技、东威科技的综合毛利率平均值分别为44.64%、44.5%、41.65%、41.28%。

同期,维嘉科技的综合毛利率分别为24.72%、27.28%、26.87%、27.35%。

可见,2018-2021年,维嘉科技的综合毛利率持续低于同行可比公司均值。

值得注意的是,维嘉科技资产负债率“畸高”于同行均值。

2.3 2018-2021年收现比持续小于1,资产负债率“畸高”于同行均值

据招股书以及2022年3月招股书,2018-2021年,维嘉科技的经营活动现金流入小计分别为1.34亿元、1.05亿元、3.69亿元、5.86亿元。同期,维嘉科技的经营活动产生的现金流量净额分别为0.3亿元、-0.32亿元、0.31亿元、-0.86亿元。

经《金证研》南方资本中心测算,2018-2021年,维嘉科技收现比分别为0.57、0.46、0.77、0.73。

据招股书以及2022年3月招股书,2018-2021年各期末,维嘉科技的资产负债率分别为87.67%、83.69%、58.88%、57.8%,同期,同行业可比公司资产负债率均值分别为41.08%、34.63%、39.76%、38.21%。

可见,2018-2021年,维嘉科技收现比持续低于1,且其资产负债率也远高于同行可比公司均值,并且2019年以及2021年,维嘉科技均处于“失血”状态。

值得一提的是,维嘉科技利润或受上下游挤压,关键原材料控制系统及主轴依赖境外及单一供应商,且其单价逐年上涨。然而报告期内,维嘉科技对于采购量大或长期合作的客户经常采取降价销售以维持客户稳定。

2.4 控制系统类关键原材料采购单价逐年上涨,却频向客户采取降价销售政策

据招股书,维嘉科技部分关键原材料依赖境外及单一供应商,其中控制系统、主轴分别依赖于境外品牌德国SIEB&MEYER、英国诺万特(NOVANTA)及日本THK。

据招股书以及2022年3月招股书,2018-2021年,维嘉科技采购控制系统类原材料金额分别为3,309.3万元、2,838.63万元、6,152.37万元、13,027.32万元,占各年度总采购额比例分别为18.73%、15.78%、15.36%、19.31%。

其中,2018-2021年,维嘉科技控制系统类中的钻孔机床用数控装置等原材料的采购平均单价分别为35,583.91元、33,793.27元、38,524.56元、50,395.83元。

经《金证研》南方资本中心测算,2019-2021年,维嘉科技控制系统类原材料的平均单价变化分别为-5.03%、14%、30.81%,价格增速上涨。

据招股书以及2022年3月招股书,2018-2019年及2021年,深圳市嘉立创科技发展有限公司(以下简称“嘉立创科技”)分别为维嘉科技的第二大、第二大、第一大、客户。同期,维嘉科技对嘉立创科技的销售金额分别为3,400.96万元、3,018.56万元、9,629.17万元,占比分别为14.53%、13.14%、12.07%。

2021年,江西旭昇电子有限公司(以下简称“旭昇电子”)为维嘉科技的第二大客户,维嘉科技对其的销售金额为7,287.08万元,占比为9.13%。

2018-2020年,深圳市五株科技股份有限公司(以下简称“五株集团”)分别为维嘉科技营业收入的第一大、第一大、第二大客户。期间维嘉科技对五株集团的销售金额分别为3,850.27万元、3,477.24万元和4,442.12万元,占比分别为16.45%、15.14%、9.23%

据维嘉科技签署日期2022年9月2日的首次公开发行股票并在创业板上市申请文件的第二轮审核问询函之回复报告(以下简称“二轮问询函回复”),2021年1-9月,维嘉科技对嘉立创科技销售的D6CMSL单价为56.64万元/台,低于同期客户销售均价且低于报告期内其他年份。主要原因是嘉立创科技作为维嘉科技的长期客户,在报告期内持续向维嘉科技进行较大规模的采购,从而享受一定的价格优惠。此外,应嘉立创科技的要求,当期向其所销售的部分Super D6CMSL设备配置不含备用主轴,成本下降导致销售均价较低。

2021年1-9月,维嘉科技向旭昇电子销售的Super D6CMSL单价为56.55万元/台,低于同期客户销售均价且低于报告期内其他年份的主要原因是应旭昇电子的要求,当期向其所销售的 Super D6CMSL 设备配置了国产厂商昊志机电的主轴,成本下降导致销售均价较低。此外,旭昇电子作为维嘉科技新开拓的重要客户在2021年1-9月采购量较大,给予了一定的价格优惠。

2018年,维嘉科技向五株集团销售的Super D6CMSL 单价为60.99万元/台,低于同期客户销售均价的主要原因之一为当期五株集团在建江西志浩生产基地,共向维嘉科技采购32台Super D6CMSL钻孔机,采购量较大,因此作为重要客户享受一定的价格优惠。

可见,维嘉科技或不惜降价换销量。

然而,维嘉科技“讨好”客户的行为不止于此。

2.5 采用分阶段收款及融资租赁结算模式,且融资租赁比例高于同行

据招股书,报告期内,维嘉科技与客户的结算模式包括分阶段收款模式和融资租赁收款模式。分阶段收款模式下,维嘉科技根据订单规模、合作历史、客户资质及信用等因素对主要客户给予一定的信用账期。

除分阶段收款模式外,部分客户通过融资租赁的模式与维嘉科技进行货款结算。部分客户在综合考虑其资金安排、融资渠道及成本等因素后,主要通过与融资租赁公司合作的方式向维嘉科技采购设备。

上述具体合作方式为维嘉科技与融资租赁公司、客户签订三方合同,通常约定客户以自有资金向维嘉科技支付设备首付款,当客户满足了与融资租赁公司约定的相关付款条件后,剩余款项由融资租赁公司一次性支付给维嘉科技。

其中,维嘉科技将产品出售给融资租赁公司,维嘉科技与融资租赁公司形成购销关系,并由其向客户出租,客户分期向融资租赁公司支付租金,客户与融资租赁公司构成租赁关系。对于部分通过融资租赁模式结算的客户,维嘉科技根据与客户、融资租赁公司的商业谈判情况承担一定的租赁服务费。

据维嘉科技签署日期为2022年8月10日的首次公开发行股票并在创业板上市申请文件的审核问询函之回复报告(以下简称“首轮问询函回复”),维嘉科技报告期内分期付款模式对应收入金额逐年增长,占比相对平稳,主要原因系受到维嘉科技业务规模扩大的驱动,分期付款模式亦保持增长。

据二轮问询函回复,维嘉科技的分阶段收款模式导致其资金回款速度较慢,使得维嘉科技运营资金的占用有所增加,从而对维嘉科技资金及现金流带来一定压力。

此外,据二轮问询函回复,2018-2021年,维嘉科技融资租赁模式结算金额占营业收入的比例分别为29.85%、16.68%、17.59%、31.28%。2018-2020年以及2021年1-6月,大族数控通过融资租赁公司结算的金额占营业收入的比例分别为7.56%、17.13%、13.05%、11.92%。

因此,深交所要求维嘉科技说明其融资租赁比例明显高于同行业可比公司的原因及合理性。

对此,维嘉科技在二轮问询函回复中解释,其融资租赁比例明显高于同行业可比公司系维嘉科技资金实力相对可比公司较弱,同时客户群体规模相对较小,维嘉科技通过融资租赁模式进行货款结算一方面可以加速回款,提高营运资金效率,另一方面可通过融资租赁公司的信用识别机制控制应收账款坏账风险。

值得注意的是,为尽快回收融资租赁款项,维嘉科技还曾存在为客户垫付资金等内控不规范的情形。

2.6 为尽快回收融资租赁款项,维嘉科技曾存在为客户垫付资金行为

据招股书,报告期内,维嘉科技存在为客户垫付其应支付融资租赁公司分期租金款的情况,主要原因之一系终端客户通常需向融资租赁公司出具付款通知书、终端客户支付完毕首付款后,融资租赁公司才向维嘉科技支付货款。为提前收回资金,维嘉科技与终端客户约定提前起租,维嘉科技需代终端客户垫付提前起租对应期限的分期租金。另一原因系客户资金较为紧张,维嘉科技为其垫付部分租金。

此外,报告期内,维嘉科技还存在退还客户部分首付款的行为。

据招股书,对于通过融资租赁模式进行货款结算的情形,融资租赁公司的付款条件通常包括终端客户向维嘉科技支付首付款。报告期内,部分客户因资金较为紧张,维嘉科技为满足融资租赁维嘉科技付款条件并尽快收回货款,与客户协商由客户先行支付合同约定比例的首付款至维嘉科技,维嘉科技再退还部分比例首付款至客户。

也就说,维嘉科技控制系统类关键原材料采购单价逐年上涨的另一面,其在与前五大客户合作期间却频频降价、融资租赁比例远高于同行,维嘉科技或上演“讨好”式生意经,其通过降价销售以维持客户稳定。基于上述情形,维嘉科技毛利率持续低于行业均值,是否说明其利润空间遭挤压?且对于维嘉科技而言,其或降价销售催肥营收、收现比持续小于1的问题不容忽视,其业绩含金量几何?或该“打上问号”。

而另一方面,维嘉科技实控人邱四军未离职同业公司先创业,履历选择性披露或牵出实控人竞业的历史。

三、实控人未从竞争对手离职先创业,选择性披露履历或牵出实控人竞业往事

作为注册制下股票发行阶段信息披露的主要载体,招股说明书等相关上市材料不仅是投资者作出价值判断和投资决策的依据,也是企业上市过程中重要的法律文件。

作为拟在创业板上市企业,维嘉科技却现实控人履历选择性披露的异象。招股书称,维嘉科技实控人邱四军2007年3月辞任大族数控市场总监,其后2007年4月入职维嘉科技。而市场监督管理局数据显示,邱四军截至2014年10月才辞任大族数控监事一职,信披异象背后或另有隐情。

3.1 实控人邱四军于2007年4月前在大族数控任职,离职后加入维嘉有限

据招股书,邱四军直接及间接控制维嘉科技股份的合计比例为60.75%,为维嘉科技的控股股东、实际控制人。

其中,邱四军2000年10月至2003年3月就职于大族激光科技股份有限公司,担任华东区市场总监。2003年3月至2007年3月就职于大族数控,担任市场总监。2007年4月至招股书签署日2022年9月2日就职于维嘉科技担任总经理,现任维嘉科技董事长兼总经理。

而需要指出的是,维嘉科技前身维嘉数控科技(苏州)有限公司(以下简称“维嘉有限”)是由BVI维嘉(VEGA SCIENCE & TECHNOLOGY CO., LTD.)于2007年4月18日设立的外商独资有限责任公司,维嘉有限设立时的注册资本为1,000万美元,全部由BVI维嘉认缴。

2009年,因看好PCB专用设备行业前景和维嘉有限的未来发展,广州合泰投资顾问有限公司(以下简称“广州合泰”)、胡泽洪、邱四军决定联合收购维嘉有限。12月10日,广州合泰、胡泽洪、邱四军、王成东、徐雄签署《联合收购协议书》,约定由王成东、徐雄作为胡泽洪、广州合泰、邱四军三方共同的代理人和名义上的股权受让人与BVI维嘉签订《股权转让合同》。

2010年4月15日,维嘉有限完成上述股权转让事宜的工商变更登记。其中,王成东受邱四军委托代其持有维嘉有限的48%股权。

2010年6月,广州合泰、胡泽洪、邱四军、王成东、徐雄根据《联合收购协议书》约定进行了部分代持还原。6月30日,维嘉有限完成上述股权转让事宜的工商变更登记。其中,邱四军成为维嘉有限持股36%股东。

而截至招股书签署日2022年9月2日,邱四军直接及间接控制维嘉科技60.75%股权,为维嘉科技实际控制人。

由此不难看出,2007年4月,维嘉科技由BVI维嘉出资设立,同时维嘉科技实控人邱四军成为维嘉科技的总经理。邱四军是否为BVI维嘉背后股东之一,不得而知。而招股书显示,邱四军于2009年参与收购维嘉有限并通过委托他人代持方式持股48%。

3.2 公开信息显示,2014年10月邱四军辞任大族数控的监事一职

然而,据市场监督管理局信息及公开信息,2014年10月16日,大族数控监事由“邱四军、张建群”变更为“寇炼、肖河”。

即邱四军截至2014年或仍在大族数控处任职?而招股书称邱四军2007年3月后已不在大族数控担任市场总监,关于邱四军在大族数控任监事的信息,招股书对上述兼职避而不谈,是否涉嫌选择性披露?

此外,大族数控与维嘉科技存在业务相似、客户供应商重叠的情形。

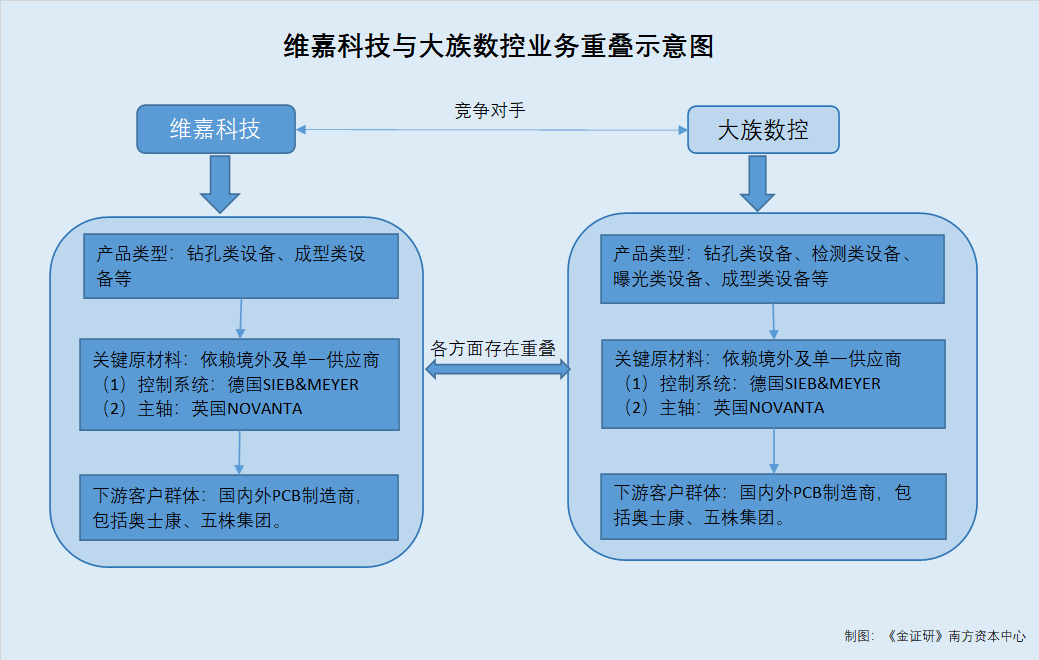

3.3 大族数控与维嘉科技业务及客户供应商存重叠,为维嘉科技竞争对手

上文提及,自2007年以来,维嘉科技注于从事PCB核心设备钻孔及成型专用设备,以及其他专用设备的研发、生产和销售,其超九成主营业务收入来自PCB专用设备。

据招股书,维嘉科技关键原材料依赖境外及单一供应商,其中控制系统、主轴分别依赖于境外品牌德国SIEB&MEYER、英国诺万特(NOVANTA)及日本THK。

据招股书,维嘉科技的下游客户群体为国内外PCB制造商。

据大族数控签署日期为2022年2月22日的招股书说明书(以下简称“大族数控招股书”),大族数控主营业务为 PCB 专用设备的研发、生产和销售,主营业务收入主要由钻孔类设备、检测类设备、曝光类设备、成型类设备、贴附类设备等构成。

2018-2020年及2021年1-6月,在大族数控主营业务收入中,钻孔类设备收入占主营业务收入的比例分别为50.37%、61.66%、74.63%、77.41%,成型类设备贡献收入占比分别为21.83%、7.76%、3.54%、4.29%。

此外,大族数控关键原材料依赖境外及单一供应商,其中控制系统、主轴等关键器件仍依赖Coherent、Novanta、SIEB&MEYER AG等境外品牌。另一方面,大族数控主要客户群体为国内外PCB制造商。

据首轮问询函回复,2020年,维嘉科技的前五大客户奥士康和五株集团存在同时向大族数控进行同类采购的情况。且两个大客户向大族数控采购的金额皆高于维嘉科技。

据招股书,2020年,奥士康和五株集团分别为维嘉科技第一大、第二大客户。2020年,维嘉科技对奥士康销售PCB钻孔设备,销售金额为7,959.19万元。同期,维嘉科技对五株集团销售PCB钻孔设备、PCB成型设备,销售金额为4,442.12万元。

据大族数控招股书,2020年,奥士康和五株集团分别为大族数控第三大、第四大客户。2020年,大族数控对奥士康及其下属企业的销售金额为1.4亿元,对五株集团的销售金额为1.22亿元。

并且,据招股书,大族数控作为维嘉科技选取的同行可比公司,在业务和产品类型有所重叠,主营业务、产品形态、应用领域和客户结构具有较高的相似性,属于直接竞争对手。

即维嘉科技和大族数控的主要供应商来源及面向的客户群体存在重叠,双方存竞争关系。

简而言之,招股书显示,维嘉科技实控人邱四军2007年3月辞任大族数控市场总监,次月入职维嘉科技任总经理并于2009年参与收购维嘉有限。而市场监督管理局数据显示,邱四军截至2014年10月才辞任大族数控监事一职,而招股书并未披露该任职履历。

也就是说,2014年10月前,邱四军曾同时在大族数控与维嘉科技任职。而其“老东家”为维嘉科技的竞争对手,维嘉科技招股书对于邱四军在大族数控任监事的情形避而不谈,上演选择性披露异象,是否意在隐藏实控人竞业隐忧?

只眼须凭自主张,纷纷艺苑漫雌黄。在资本市场的审视下,维嘉科技将何去何从?