(原标题:消费电子 “熟透”,苹果硬挺、小米苦熬)

在疫情和通胀的双重影响下,全球电子产品的出货情况表现得极度拉垮。由于投资主要是对预期的买入,而出于对 2022 年全球电子终端产品不景气的预期,整体消费电子行业指数从 4700 多点的高位一度下挫至 2600 点的低点。在不到半年的时间里,消费电子整体市值缩水至原来的一半左右。对于已经回落后的消费电子,板块中会有什么机会吗?

整体来看,在除了 VR 之外的消费电子创新迭代不足,终端需求萎靡的情况下,整个消费电子产业链剩下得只有周期性通道中的结构机会。

一、海豚君这里先总结一下本篇电子消费品近期的边际变化:

整体市场表现:全面下滑,电子消费品面临萎缩风险。疫情、通胀以及局部热战的影响,电子消费品作为可选消费的一项,对需求产生较大的影响。

①智能手机:电子消费品市场中的最大部分。一季度同比下降 9% 的情况下,各大厂商已经开启了 “砍单” 潮;

②其他电子产品:PC 和平板电脑市场一季度分别下滑 4.3% 和 4%,两市场此前都受益于疫情经济的拉动,而现在疫情因素已开始退却。可穿戴设备市场四年来首次出现季度不增长,AirPods 等新品创新不足,可穿戴设备市场也逐渐进入成熟期;

③液晶电视/面板:面板价格从最高点已经下跌了近 60%,但是触底,不一定马上就迎来反弹。2022 年前 4 个月面板出货同比增长 2.03%,而电视出货下滑 7.1%,这表明全球电视厂的库存是抬升的。面板价格的反弹点,需要等到需求回暖或库存消化后。

二、边际变化下的风险和机会:

不景气的行业数据下,整体消费电子板块出现了大幅度的回调。

①苹果:$ 苹果.US 的产品是消费电子市场中最为坚挺的。手机和电脑产品是苹果硬件的最大部分,在行业下滑的情况仍有增长。苹果的 iPad 和可穿戴设备已经是行业中最大的厂商,虽然有新品推出但也没推升市场的需求。

整体来看,苹果的硬件业务能抵住行业下滑的压力,软件业务也有望延续增长的势头。对于近期大幅下滑的股价,有预期美债收益率上行的影响,而也有整体行业面悲观的影响,但苹果仍有望在今年再次交出稳健的业绩。(苹果的具体估值定价可以参考海豚君的《美股巨震,苹果、特斯拉、英伟达是被错杀了吗?》)

②小米:目前$ 小米集团-W.HK 的看点,只剩下便宜了。由于产品力的差异,小米很难走出像苹果一样的独立行情。手机业务也是小米收入的基本盘,而荣耀的回归以及高端进军的不利,小米仍然驻扎在中低端市场,面临着 “安卓大战” 和 “砍单” 的压力。造车,是小米的机会和看点。然而小米车的量产预计在 2024 年,在此之前将面临不断上升的研发费用。虽然小米是家年赚百亿的公司,但是研发费用的挤占,尤其是车目前是单纯的投入期,整个业绩都不会太好看。(小米最新报告参考海豚君的《内忧加外患,小米不是最优选》)。

③消费电子产业链:优选苹果链/VR 产业,或已存在错杀状况。电子产业链中最大的话语权是品牌商,各公司的业绩也基本依附于各下游厂商。从消费电子各品牌的表现情况看,苹果在低迷的行业市场中可能有结构化的表现机会。产业链各公司中,苹果供应商的业绩或许并没有那么糟糕,而在股价上却一并做了下杀。

纵观电子消费品各市场逐步进入成熟期,新的创新性产品才有机会带来新的成长,VR 或许是其中一个。在这一轮下杀中,找苹果链和 VR 的交集,$ 歌尔股份.SZ 可能是一个答案。(歌尔股份最新报告参看《 VR 高增,歌尔逆市再交强指引 | 读财报》)

三、整体观点:

电子消费品全面进入成熟期,仅有苹果等的产品创新才能带来结构化的机会。而在这轮整体股价下杀中,苹果及苹果产业链可能被无形错杀,今年仍有望抵住下滑压力交出稳健业绩。而抛开传统电子消费品外,未来成长性的空间还需等待 VR 等新产品的爆发。

以下是具体内容:

一、智能手机:苹果依然稳健,国产三强下滑明显

2022 年一季度全球智能手机出货量仅有 3.14 亿台,同比下滑 9.1%。虽然在 2021 年下半年手机市场出现下滑的时候,很多厂商都将原因归于芯片、供应链紧张的问题,但连续三个季度的整体下滑,这也不单单是供应端的问题。

进入 2022 年疫情、局部冲突以及持续的通胀,整体市场对智能手机的需求也出现下滑,各家厂商库存率走高是不争的事实。根据 IDC 最新的报告预期,2022 年全球智能手机出货量将会减少至 13.1 亿台,同比下滑 3.5%。

由于开年以来众多不稳定因素的影响,各大手机厂商也开启了 “砍单” 潮。据日经亚洲的报道,小米、OPPO、vivo 都已经通知供应商将砍单二成左右。而三星和苹果也将一部分机型的出货量做了一定程度的下修。

那在下滑的智能手机市场中,各品牌厂商有没有结构性机会呢?从全球前五大手机品牌的份额看,2022 年一季度仅有三星和苹果的份额同比上升,而国内三家安卓厂商的份额都有较大的下滑。

①苹果:最稳健的手机厂商。苹果手机是一季度 5 大手机品牌中唯一没有出现销量下滑的,市场份额上不降反升(+2pct)。苹果自身的产品力和自有生态的特殊性,给苹果构建了手机市场上的优势。由于其他手机品牌都未能在高端市场站稳脚跟,在 H 厂商退出后,苹果的市场份额不断上升;

②三星:意外收获份额提升。三星是另一家市场份额提升(+1.6pct)的厂商,这本来有些出乎意料。三星今年一季度的出货量也是下滑的,但是跌幅好于整体行业,收复了一部分的还是市场的份额。此前H 厂商的退出,三星在整体份额上并没有太大受益。而随着荣耀的回归,国内三大安卓厂商将注意力移回国内,三星在海外市场拿回了一部分去年没拿的份额;

③国内三厂商(小米/OPPO/vivo):承受荣耀回归压力。在一季度小米/OPPO/vivo 的市场份额,分别下滑 1.4pct/2.2pct/2pct,是本季度表现最差的三家厂商。本季度三家厂商的份额下滑,也主要来源于国内市场的丢失。荣耀回归,这也是国内三大安卓厂商现在面临的主要压力。自重生以来,荣耀在中国市场的份额从 3% 已成长至接近二成。在相对表现上,小米由于全球化布局的策略整体影响相对较小,而 OPPO 和 vivo 受到荣耀的冲击更大。

二、其他电子产品:整体进入成熟期,创新带来结构性

2.1PC 市场:弱市下 Mac 逆势增长,创新激发需求

2022 年一季度全球 PC 市场总出货量仅有 8040 万台,同比下滑 4.3%。PC 市场经历了前两年的暴涨后,本季出现了首次下滑。疫情的影响催生居家办公/娱乐的需求增加,而随着疫情的退却,全球 PC 市场需求逐步恢复到常规水位。

在整体 PC 市场中,教育和消费市场的需求都在疫情退却后出现放缓,而市场对商用 PC 的需求仍保持强劲。因此 PC 市场前两年的高增不再,但仍会高于疫情前的市场水平。

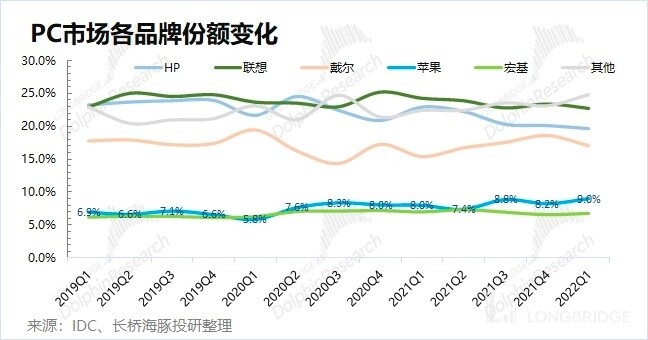

PC 市场的下跌主要由惠普和联想出货量大幅下滑的拖累影响,而苹果的 Mac 在弱市下仍能保持继续增长,这主要受益于苹果推出的自研 M1 芯片。

而面临之后 PC 市场趋于稳定的情况,苹果公司仍有机会凭借创新来刺激需求的增长。

2.2 平板电脑:无创新的成熟市场

2022 年一季度全球平板电脑市场总出货量仅有 3830 万台,同比下滑 4%。平板电脑市场和 PC 类似的是,两者都受益于疫情下的需求拉动,也同样在疫情影响后出现下滑。终然很多厂商曾解释是电子元器件和芯片紧张等供应端问题,但同样不可回避的是,平板电脑已经进入成熟市场。

综合平板电脑市场上各品牌的表现,苹果仍然占据市场头把位置,市占率维持在三成以上。平板电脑市场未能看到新的创新,各品牌的份额比较稳定,都遭受整体市场需求下滑的影响。

2.3 可穿戴设备:从成长步入成熟期

2022 年一季度全球可穿戴设备市场总出货量有 10540 万台,同比增长 0.8%。近四年来,可穿戴设备的增速不断下滑,在这季度首次回落至不增长,逐渐进入成熟市场。

Airpods 的问世,直接激发了可穿戴设备市场的爆发。产品创新,带来了上一波的快速渗透。而随着 Airpods 和 Apple watch 的创新停滞,可穿戴设备市场缺乏需求刺激的动力。可穿戴设备市场从成长期转向成熟期。

苹果在可穿戴市场上占据三成的市场,主要是凭借 AirPods 的销售。虽然苹果在去年下半年发布了新款无线耳机,但从出货量看并没有明显的提升,这也表明市场对本次的新品并不太满意。可穿戴设备市场,其余各厂商都处于跟随的位置。在整体市场不景气的情况下,三星和小米在本季度都出现了一定的下滑。

三、液晶电视/面板:虽破成本价,但还没到反弹时机

3.1 面板价格

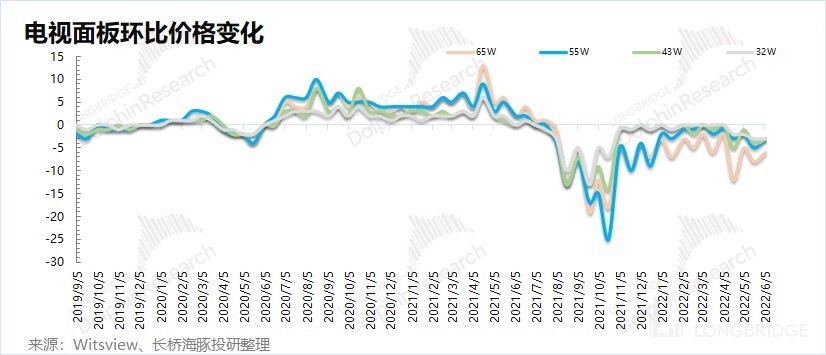

面板价格经历了上一轮大涨的周期后,在近一年内出现了断崖式的下滑。以 55 寸面板为例,去年 7 月面板价格最高一度达到每片 227 美元,而今已经跌至 94 美元,跌幅达到 58.6%。

随着面板价格的下跌,现在已经跌破了现金成本价。面临生产越多,亏损越多的窘境。近期京东方、华星光电等多家面板厂已经开启了新一轮的减产,以避免亏损的扩大。

从面板价格每期的下跌幅度看,现在跌幅上也已经有明显的收窄。以 55 寸面板为例,前期面板价格的大幅上涨对需求端产生了挤压,去年 10 月出现 40 美元的单月最大跌幅,而今面板的下跌幅度已经收敛至个位数。

那么,对于面板价格跌幅的不断收窄,是不是表明快要触底反弹了呢?

3.2 液晶电视及库存情况

对于面板价格何时才能触底反弹,海豚君认为要从库存上去找答案。

从液晶电视大尺寸面板的出货量看,2022 年以来整体面板的出货量并不差。前四个月全球液晶电视大尺寸面板出货量合计 9004 万片,同比增长 2.03%。

这是不是,就表明液晶电视卖得很好呢?海豚君认为不是的。因为大尺寸面板的出货,是指大尺寸面板从面板厂到电视厂。而对于电视卖得好不好,要看电视厂的情况。

根据群智咨询的数据,2022 年一季度全球电视出货量同比下滑 7.1%,而二季度的跌幅可能还会继续扩大至 8.8%。

面板出货同比增长 2.03%,而电视出货下滑 7.1%,这表明全球电视厂的库存是抬升的。而今面临终端需求的不景气,这直接影响了各面板厂商开启减产的行为。

因此,面板现在已经到触底反弹的位置了吗?海豚君认为还没到。因为现在面板还面临着 1)下游需求不振;2)电视厂库存水位较高的情况。

海豚君对面板价格的看法:因为面板价格现在已经跌破成本价,那么继续下跌的空间并不大。但是现在也还没到价格反弹的时间,价格真正的反弹需要等到电视需求回暖或者电视厂的库存消化一段时间后。

财报季

2022 年 4 月 29 日电话会《多因素困扰,苹果给出疲软指引(电话会纪要)》

2022 年 4 月 28 日财报点评《疯狂赚钱的苹果,该为增长忧心了!|财报季》

2022 年 1 月 28 日电话会《苹果:供应危机缓解,创新点燃真科技(电话会纪要)》

2022 年 1 月 28 日财报点评《苹果的硬实力,又甜又香 | 读财报》

2021 年 10 月 29 日电话会《业绩预期落空后,苹果管理层交流了什么?》

2021 年 10 月 29 日财报点评《预期扑空,苹果答卷尬了》

2021 年 7 月 28 日电话会《苹果五项全能大超预期后,管理层的解读(附完整 Q&A)》

2021 年 7 月 28 日财报点评《苹果:优秀的定义,五项全能大超预期》

2021 年 4 月 29 日电话会《苹果 2021Q2 业绩会纪要》

2021 年 4 月 29 日财报点评《优秀的公司总是不断超预期,新财季的苹果够硬气!》

2021 年 4 月 25 日财报前瞻《霸气侧露的一季报后,苹果新一季财报会持续爆发吗?》

深度

2022 年 6 月 6 日《美股巨震,苹果、特斯拉、英伟达是被错杀了吗?》

2022 年 2 月 28 日《苹果:转嫁成本压力,就服你!》

2021 年 12 月 6 日《苹果:双轮驱动渐显乏力,“跛脚” 硬件急需大单品续力》

财报季

2022 年 5 月 19 日电话会《内外交困的小米,管理层怎么说?(小米 22Q1 电话会)》

2022 年 5 月 19 日财报点评《内忧加外患,小米不是最优选》

2022 年 3 月 22 日电话会《小米集团:平平无奇的财报后,管理层怎么说?(电话会纪要)》

2022 年 3 月 22 日财报点评《中规中矩的小米:食之无味,弃之可惜》

2021 年 11 月 30 日电话会《和小米前后脚发布纯电车型,理想汽车靠什么竞争?(会议纪要)》

2021 年 11 月 23 日电话会《缺货引发手机下滑?听听小米管理层怎么讲(小米电话会)》

2021 年 11 月 23 日财报点评《大起大落,小米是要哪来哪去?》

2021 年 8 月 26 日电话会《小米集团:靓丽的成绩单后,听听管理层聊了啥》

2021 年 8 月 25 日财报点评《别再怀疑了,小米再登 “神坛”》

2021 年 5 月 26 日财报点评《战绩显赫,小米要来戴维斯双击?》

2021 年 3 月 25 日电话会《缺芯、互联网/IoT 龟速、造车?小米是这么回答的!》

2021 年 3 月 24 日财报点评《预期差大到令人怀疑人生,小米到底怎么回事?》

深度

2021 年 6 月 11 日《2021,小米 “脱胎换骨” | 海豚投研》

2021 年 3 月 16 日《海豚投研 | 峰回路转,小米终于要摆脱霉运了?》

热点

2021 年 12 月 1 日《荣耀攻城,小米再遭"生死劫"》

2021 年 11 月 24 日《小米深跌背后,到底哪里出问题了?》

2021 年 8 月 26 日《小米集团:DeepMotion,迈出智能化时代》

财报季

2022 年 4 月 27 日财报点评《 VR 高增,歌尔逆市再交强指引 | 读财报》

2022 年 3 月 30 日财报点评《歌尔股份:“拉垮” 只是当下,未来还是 VR》

2021 年 8 月 27 日财报点评《歌尔股份:“VR 之光” 掩盖 TWS 耳机的 “落寞”》

深度

2021 年 8 月 20 日《歌尔股份(下):元宇宙太遥远,VR 游戏主机已经很 “香”》

2021 年 7 月 23 日《歌尔股份(上):再一次暴跌的果链龙头经历了什么?》

本文的风险披露与声明:海豚投研免责声明及一般披露