(原标题:【行业深度】洞察2022:中国再生铝行业竞争格局及市场份额(附市场集中度、企业竞争力评价等))

行业主要上市公司:怡球资源(601388)、南山铝业(600219)、立中集团(300428)、顺博合金(002996)、明泰铝业(601677)等

本文核心数据:再生铝行业竞争梯队、企业布局、竞争状态等

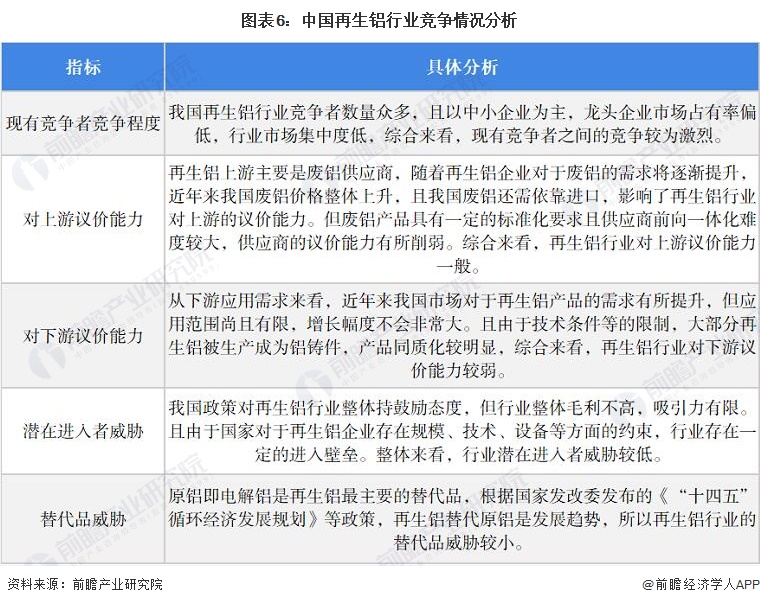

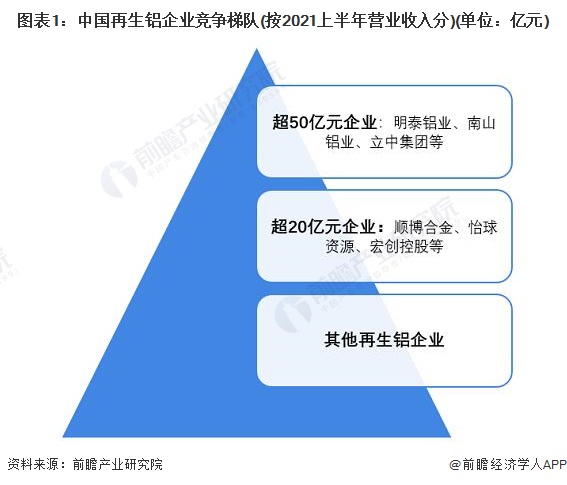

1、中国再生铝行业竞争梯队

从2021年上半年企业的营收规模看,我国再生铝企业中营收超过50亿元的企业主要有明泰铝业、南山铝业、立中集团等,数量较少,多为铝产业链头部的综合性大型企业;营收超过20亿元的企业主要有顺博合金、怡球资源、宏创控股等;行业内大部分企业均为收入较低的小型企业,属于第三梯队。

注:部分企业暂未公布2021年全年营收规模,故选取2021年上半年营收规模进行统计。

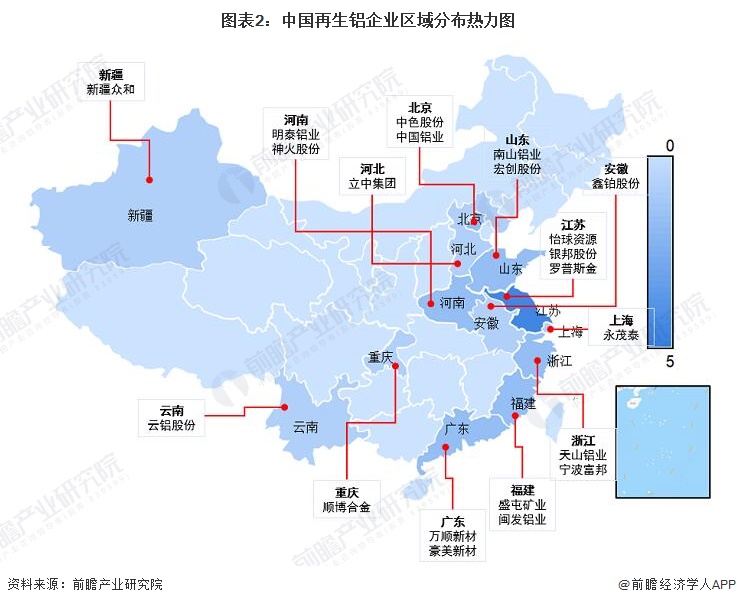

我国再生铝行业企业分布较广,东部、西部、中部地区均有分布,东部沿海地区尤为密集,尤其是长三角及珠三角地区,经济发达,制造业基础良好,且具有地理位置优势,交通便利。江苏省是我国再生铝相关上市企业最多的省份。

2、中国再生铝行业市场排名

我国再生铝行业“十四五”期间刚刚进入体系化发展阶段,目前具有大规模生产能力的企业相对较少。前瞻对行业内代表企业再生铝产能进行比较,产能最大的是明泰铝业,现拥有68万吨再生铝及12万吨铝灰渣项目,怡球资源和立中集团再生铝年产能也均超过60万吨。

3、中国再生铝行业市场集中度

目前我国再生铝企业数量较多,但大部分规模较小,主要以民营和外资(合资)企业为主,市场化程度较高,行业竞争激烈。

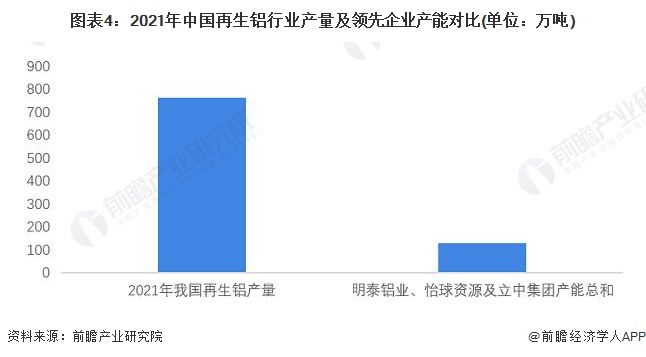

从领先企业经营情况来看,2021年我国再生铝产量约为765万吨,再生铝产能较高的明泰铝业、怡球资源和立中集团三家企业在产能全部投入生产的情况下,产量也仅达192万吨,约占全国产量的25%,而2020年再生铝产能64万吨的怡球资源产量仅为31万吨。可见当前我国再生铝行业市场集中度尚且较低,未来随着行业进一步规范,部分小企业将逐渐被淘汰,我国再生铝企业市场集中度有望提高。

4、中国再生铝行业企业布局及竞争力评价

从业务概况来看,我国再生铝上市企业除顺博合金和怡球资源外大多由传统铝加工企业转变而来,具有完整的铝加工产业链,再生铝并非主要业务。顺博合金是专业再生铝合金锭(液)生产商,怡球资源则拥有从废铝回收到再生铝合金产品生产的全产业链。此外怡球资源作为国际性集团,客户范围辐射美国、中国、东南亚、印度等国家,是美国前二十大金属回收企业之一,境外业务占比较大,其余企业主要业务均布局在国内。从产业链布局来看,立中集团是目前国内唯一拥有熔炼设备研发制造、再生铸造铝合金研发制造、功能中间合金研发制造、车轮模具研发制造全产业链布局的企业。

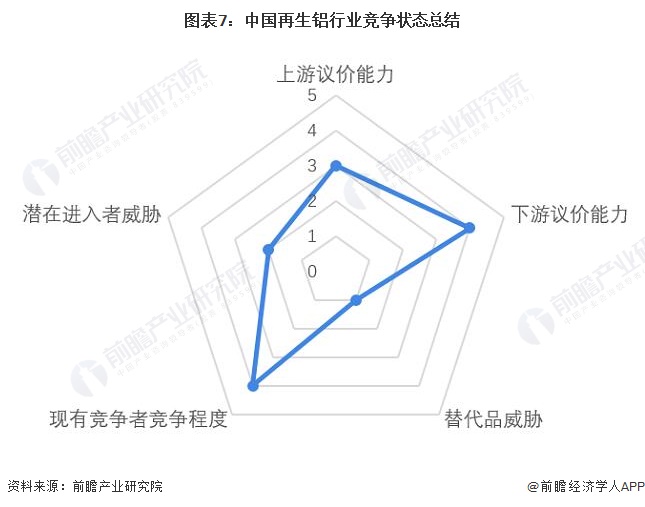

5、中国再生铝行业竞争状态总结

从五力竞争模型角度分析,目前我国再生铝行业竞争情况如下: