国元证券股份有限公司宇之光近期对中际旭创进行研究并发布了研究报告《2024年三季报点评:汇兑及物料紧缺有短期影响,看好硅光及1.6t占比提升》,本报告对中际旭创给出买入评级,当前股价为143.47元。

中际旭创(300308)

事件:

10月22日晚,中际旭创发布2024年三季报。2024年前三季度,公司实现营业收入173.13亿元,同比146.26%;归母净利润37.53亿元,同比189.59%。其中,2024年Q3,公司实现营业收入65.14亿元,同比115.25%,环比9.37%;归母净利润13.94亿元,同比104.40%,环比3.34%。

点评:

收入规模增速放缓系光芯片缺货所致,盈利能力受到汇率变动影响收入端,算力硬件需求增长持续带动400G/800G等高速率产品的销量增长,800G及以上速率光模块占比持续提升,2024Q3公司收入及归母净利润维持了季度环比增长的态势,但受到上游光芯片物料紧缺影响,季度环比增速放缓。盈利端,毛利率维持在历史较高的水平,持续的降本增效推动盈利能力增强。1)毛利率方面,随着新结构、高速率的产品的占比提升,2024Q3毛利率季度环比增长0.20pcts,实现33.64%;2)费用率方面,降本增效措施持续推进,公司2024Q3销售、管理、研发环比分别下降0.04、0.44、1.15pcts,财务费用率增加主要系汇率波动引致的汇兑损失增加,整体可控。

高速率需求旺盛,硅光产品的BOM成本具较大优势

目前400G/800G为中际旭创的主力产品,明年行业需求在结构性向以太网800G及1.6t转移的同时整体规模有望进一步增长。同时,根据客户的需求,海外和国内的前道及后道产能也在持续补充,产品的交付与出货能力会得到与市场需求匹配的增强。未来随着硅光产品的占比提升及供应商光芯片的产能扩充,公司的原物料瓶颈有望缓解。同时,良率的优化及1.6t等更高速率的产品出货占比提升,亦能推动公司的盈利能力维持在较高水平。

投资建议与盈利预测

作为行业领先的光模块供应商,公司技术储备充裕、客户资源丰富,随着算力硬件技术的持续迭代,公司盈利能力有望维持在较高水平,公司将充分受益于算力硬件需求增长引致的红利。叠加内部费用控制效率的提升,我们预计2024-2026年,公司营业收入分别为246.52、371.44、471.01亿元,归母净利润分别为52.06、79.03、100.94亿元,对应PE估值分别为33、21和17倍,维持“买入”评级。

风险提示

AI硬件需求及部署节奏不及预期、宏观经济波动风险

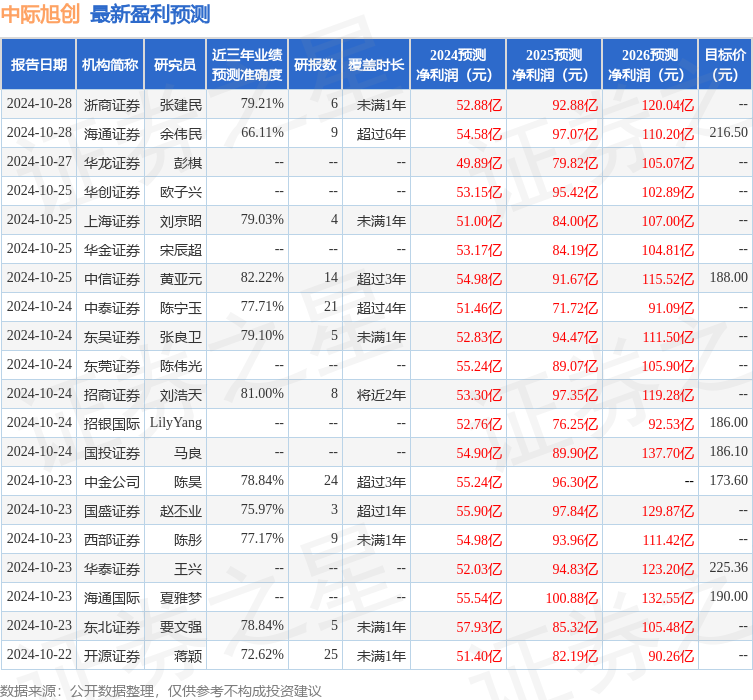

证券之星数据中心根据近三年发布的研报数据计算,中信证券黄亚元研究员团队对该股研究较为深入,近三年预测准确度均值高达82.22%,其预测2024年度归属净利润为盈利54.98亿,根据现价换算的预测PE为29.28。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级28家,增持评级3家;过去90天内机构目标均价为181.6。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。