东吴证券股份有限公司吴劲草,石旖瑄,王琳婧近期对首旅酒店进行研究并发布了研究报告《2024半年报点评:利润率显著提升,RevPAR同比-6%》,本报告对首旅酒店给出买入评级,当前股价为11.77元。

首旅酒店(600258)

投资要点

事件:2024年8月30日,首旅酒店发布2024半年报,2024H1公司实现营收37.3亿元,同比+3%;归母净利润3.6亿元,同比+27%;扣非归母净利润3.2亿元,同比+39%。

Q2利润端符合预期,酒店业务利润率显著提升:单Q2营收为18.9亿,yoy-3%,归母净利润为2.4亿,yoy+19%,当期RevPar同比下滑6%,直接影响直营业务收入。Q2毛利率为48.4%,yoy-2.2pct;销售费用率6.0%,yoy-0.9pct;管理费用率10.5%,yoy-1.0pct;财务费用率4.7%,yoy-0.5pct;扣非归母净利率12.0%,同比+2.5pct。H1实现利润总额4.8亿元,其中酒店业务为3.3亿元,yoy+41%;景区运营利润总额1.5亿元,yoy-2%,酒店业务运营利润率显著提升。

Q2平均RevPAR同比-6%:2024Q2首旅如家酒店平均RevPAR为152元,yoy-6%,其中入住率为65.9%,yoy-1.6pct,ADR为231元,yoy-3.8%。不含轻管理酒店的全部酒店RevPAR为172元,同比-5.1%;成熟店同店RevPAR为157元,yoy-7.7%。

Q2净开店同增13%至180家,新开店中标准店占比提升至47%:截至2024Q2末,公司酒店数总计6475家,yoy+5%;房量达49万间,yoy+2%。Q2新开361家,净开180家,上半年共新开567家门店,全年1200-1400目标稳步推进。Q2新开店中标准店,即经济型+中高端酒店数占比为47%,较去年同期的30%有显著提升,结构的优化有助于公司平均RevPAR的稳定。

盈利预测与投资评级:首旅酒店作为中国第三大酒店连锁集团,背靠首旅集团协同整合资源,2024公司优化经营管理,开店同比提速。基于RevPAR同比下滑,下调首旅酒店盈利预期,2024-2026年归母净利润分别为8.5/9.1/9.7亿元(前值为9.10/9.84/10.63亿元),对应2024-2026年PE估值为16/14/14倍,维持“买入”评级。

风险提示:门店扩张不及预期、市场竞争加剧带来的单房均价下滑等。

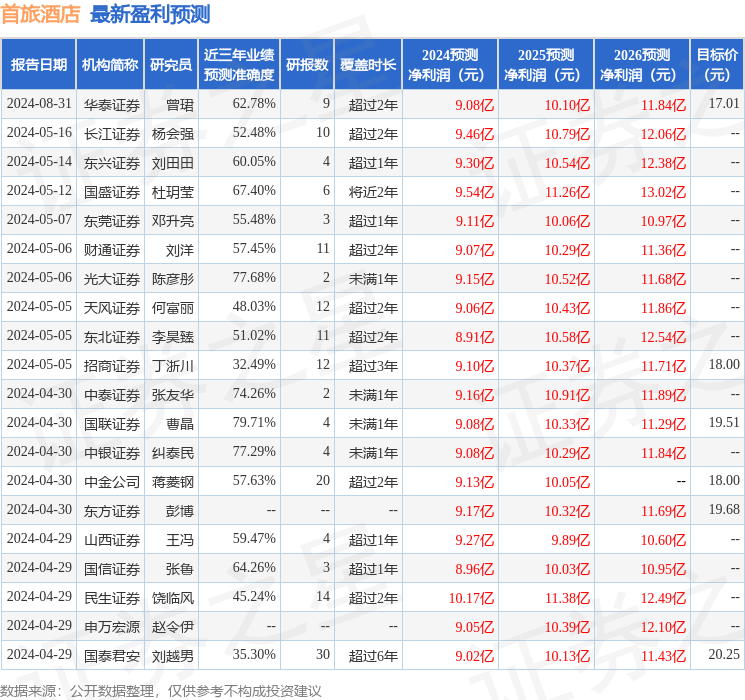

证券之星数据中心根据近三年发布的研报数据计算,国联证券曹晶研究员团队对该股研究较为深入,近三年预测准确度均值为79.71%,其预测2024年度归属净利润为盈利9.08亿,根据现价换算的预测PE为14.71。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级6家,增持评级3家,中性评级1家;过去90天内机构目标均价为17.98。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。