开源证券股份有限公司张宇光,逄晓娟,张恒玮近期对洋河股份进行研究并发布了研究报告《公司信息更新报告:业绩阶段性承压,高分红率具有吸引力》,本报告对洋河股份给出增持评级,当前股价为81.88元。

洋河股份(002304)

收入业绩符合市场预期,分红率进一步提升,维持“增持”评级

2024H1公司实现营收228.8亿元,同比+4.6%;归母净利79.5亿元,同比+1.1%。2024Q2公司营收66.2亿元,同比下降3.0%;归母净利18.9亿元,同比下降9.8%。收入业绩符合市场预期,考虑省内竞争环境激烈,我们下调2024-2026年盈利预测预计2024-2026年净利润分别为102.2(-8.8)亿元、105.2(-19.7)亿元、110.9(-30.1)亿元,同比分别+2.1%、+2.9%、+5.4%,EPS分别为6.79(-0.58)元、6.99(-1.30)元、7.36(-2.00)元,当前股价对应PE分别为12.1、11.7、11.1倍,公司分红率进一步提升,逐步具备配置价值,维持“增持”评级。

受市场需求和竞争环境影响,公司二季度增速转负

2024H1公司中高档酒/普酒收入分别同增4.8%/5.2%,内部结构来看,M6+受商务需求影响较大,同时省内竞争环境激烈,海、天等大众型产品份额受到一定影响。省内/省外收入分别为96.0亿元/129.0亿元,同比分别+1.42%/7.50%。省内产品结构更高、竞争环境激烈,因此省内的收入慢于省外。

合同负债环比回落,毛利率下降费用率上升,净利率下降

2024Q2季末合同负债环比分别回落18.8亿至39.4亿元,对比2023年Q2环比回落16.5亿元至53.2亿元,2024年预收款表现弱于2023年同期,渠道资金压力较大回款更加谨慎。2024Q2毛利率同降1.4pct至73.7%,主要是由于M6+等次高端产品略受影响,产品结构下降。Q2销售费率同比+1.8pct,主因广告和促销费用投入力度进一步加大。同时Q2公允价值损失(证券投资市值下跌)同比增加1.0亿元,对净利率拖累约1.2pct。Q2净利率同比-2.1pct至28.6%。

分红规划强调比率的同时也强制绝对值,有效保证了股东回报

公司发布公告,在满足《公司章程》利润分配政策的前提下,2024年度-2026年度,公司每年度的现金分红总额不低于当年实现归属于上市公司股东净利润的70%且不低于人民币70亿元(含税)。目前股息率6%左右,具备较强吸引力。

风险提示:宏观经济波动致使需求下滑,省外扩张不及预期等。

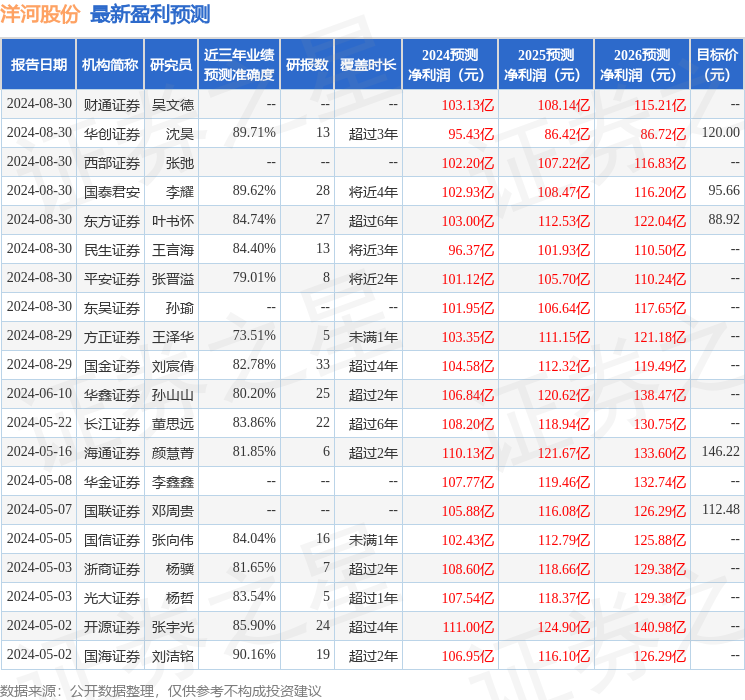

证券之星数据中心根据近三年发布的研报数据计算,国海证券刘洁铭研究员团队对该股研究较为深入,近三年预测准确度均值高达90.16%,其预测2024年度归属净利润为盈利106.95亿,根据现价换算的预测PE为11.53。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级11家,增持评级4家;过去90天内机构目标均价为138.62。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。