(原标题:沃太能源:关联交易涉嫌选择性披露 贡献3亿元收入的客户变对手或瓜分市场)

《金证研》南方资本中心 宁致/作者 浮生 西洲 汀鹭/风控

2012年,时任世界500强企业技术高管的袁宏亮,毅然回国创业。因创业伙伴的家乡情结,袁宏亮等三人选择通州作为创业梦想的“起航地”。历时十多年,沃太能源股份有限公司(以下简称“沃太能源”)从当时的三人“小分队”,发展成为海内外员工超600人的大集体。

但此番上市,沃太能源仍潜藏诸多问题。沃太能源或选择性披露其与子公司历史少数股东的关联交易。除此之外,该昔日合营方是沃太能源报告期内的重要客户,累计为沃太能源贡献超3亿元收入。但2021年开始,该客户开始向储能电池领域拓展,或成为沃太能源的竞争对手。

一、业绩暴增ROE及毛利率却走低,收现比持续小于1

近年来,沃太能源业绩快速增长。尤其在2021年沃太能源的营业收入实现翻倍。

但在亮眼业绩背后,沃太能源收现比不足1,以及净资产收益率及毛利率下滑的情况不容忽视。

1.1 业绩快速增长背后,近三年收现比逐年下滑且不足1

据沃太能源签署日为2022年12月23日的招股说明书(以下简称“招股书”),报告期即2019-2021年及2022年1-6月,沃太能源的营业收入分别为2.48亿元、3.7亿元、8.04亿元、6.86亿元。2020-2021年,沃太能源的营业收入同比增长率分别为48.99%、117.59%。

2019-2021年及2022年1-6月,沃太能源的净利润分别为1,004.2万元、3,013.82万元、5,658.58万元、4,876.13万元。2020-2021年,沃太能源的净利润同比增长率分别为200.12%、87.75%。

在业绩增长的背后,2019-2021年,沃太能源的收现比逐年下降。

据招股书,2019-2021年及2022年1-6月,沃太能源经营活动产生的现金流量净额分别为1,171.73万元、3,315.99万元、1,931.36万元、10,322.95万元。

同期,沃太能源销售商品、提供劳务收到的现金分别为2.46亿元、3.39亿元、6.09亿元、6.87亿元。

经《金证研》南方资本中心计算,2019-2021年,沃太能源收现比分别为0.99、0.92、0.76。

可以看出,近三年来,沃太能源收现比均不足1,且逐年下降。

1.2 近三年,净资产收益率及毛利率均呈下降趋势

据招股书,2019-2021年及2022年1-6月,沃太能源的加权平均净资产收益率分别为22.96%、33.08%、18.43%、8.47%。

不难发现,沃太能源加权平均净资产收益率呈现下降趋势。

除此之外,沃太能源的毛利率同样下滑,对此沃太能源称与产品价格下滑有关。

据招股书,沃太能源自成立以来专注于储能产品的研发、生产和销售,其主要产品为户用储能系统及部件和工商业储能系统及部件。其中,2019-2021年及2022年1-6月,沃太能源户用储能系统及部件占主营业务收入的比例分别为81.12%、85.43%、85.25%、91.67%;同期,工商业储能系统及部件占主营业务收入的比例分别为18.88%、14.57%、14.75%、8.33%。

据招股书,2019-2021年及2022年1-6月,沃太能源户用储能系统及部件的单价分别为2.99元/Wh、2.97元/Wh、2.19元/Wh、2.14元/Wh;同期,工商业储能系统及部件的单价分别为2.56元/Wh、2.19元/Wh、1.64元/Wh、1.87元/Wh。

可见,沃太能源的户用储能系统及部件单价逐年下降,工商业储能系统及部件单价亦呈下降趋势。

此外,招股书显示,2019-2021年及2022年1-6月,沃太能源的主营业务毛利率分别为28.21%、30.5%、26.81%、24.62%。

同期,同行业可比公司阳光电源股份有限公司(以下简称“阳光电源”)的主营业务毛利率分别为36.51%、21.96%、14.11%、18.37%;同行业可比公司上海派能能源科技股份有限公司(以下简称“派能科技”)的主营业务毛利率分别为28.21%、30.5%、26.81%、24.62%。

可见,沃太能源的毛利率历经2020年上升后,2021年毛利率同比下滑近四个百分点。

1.3 主要原材料采购价下滑,沃太能源为争取客户在售价上作出让步

对于逐年走低的毛利率,沃太能源表示,2019年至2020年,沃太能源户用储能系统及部件单位价格变动较小,毛利率上升主要系单位成本下降所致。

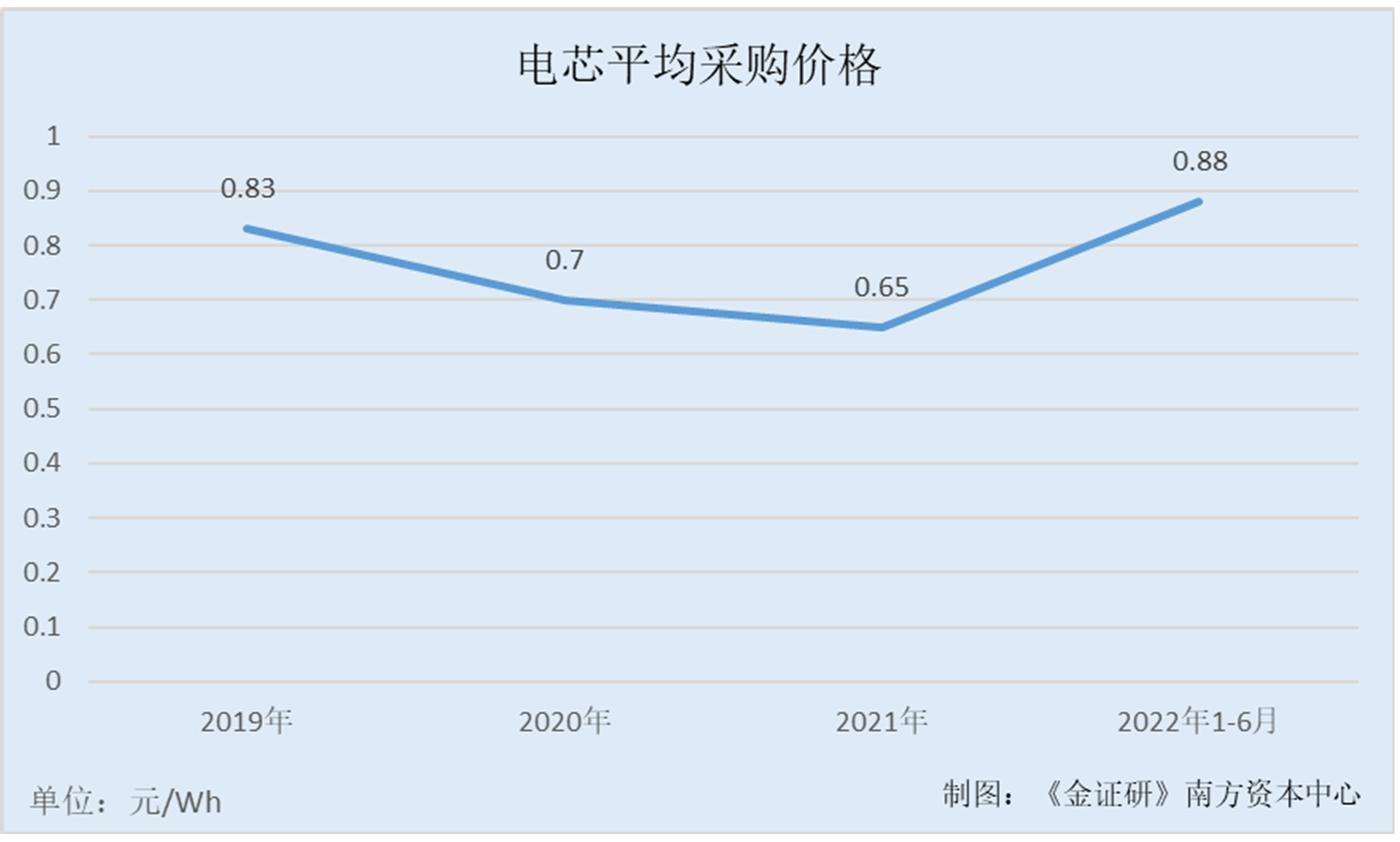

具体而言:在采购端,2019年至2020年,受碳酸锂、石墨等锂离子电池正负极材料价格下行影响,沃太能源主要原材料电芯的市场价格降低,沃太能源电芯平均采购价格由2019年的0.83元/Wh下降至0.7元/Wh。2021年,沃太能源主要原材料电芯采购价格进一步下降至0.65元/Wh,其户用储能系统及部件单位成本也随之降低。

但在销售端,沃太能源主动开发固德威技术股份有限公司(以下简称“固德威”)等部分国内客户,对应的产品销售价格相对较低,导致整体平均销售单价有所下降,故毛利率由31.51%降至26.83%。2022年1-6月,沃太能源主要原材料采购价格较2021年有所提高,其中电芯平均采购价格由2021年的0.65元/Wh增加至0.88元/Wh,故单位成本由1.60元/Wh增加至1.63元/Wh。但销售端,沃太能源主动开发的国内客户实现的收入占比上升较快,故整体销售单位价格略有下降,毛利率也因此下降至24.01%。

另一主要产品,沃太能源更是为争取客户,在售价上作出了让步。

相较于户用储能系统及部件,报告期内即2019-2021年及2022年1-6月,沃太能源工商业储能系统及部件销售金额分别为4,680.96万元、5,382.46万元、11,859.19万元、5,707.72万元,整体规模相对较小,受客户结构和项目结构的影响较大,毛利率也因此存在一定波动。

对于上述波动,沃太能源进一步分析指出,报告期内即2019-2021年及2022年1-6月,工商业储能系统及部件同样受原材料价格变动影响,沃太能源工商业储能系统及部件单位成本在2019年至2021年下降,在2022年1-6月有所上升,其单位价格也呈现相同的变动趋势。

但就毛利率而言,2020年,沃太能源初步建立国内工商业储能系统市场销售体系,为了争取部分国内重点客户,相关产品销售价格较低且销售金额占比较高,导致沃太能源整体销售单价由2019年的2.56元/Wh降至2.19元/Wh,下降较多,毛利率也随之下滑。

2021年至2022年6月,沃太能源进一步加大境内外工商业储能系统市场开拓力度,收入增长明显,2020年以低毛利率策略建立合作的客户收入占比逐年降低,整体毛利率有所上升。

可见,尽管沃太能源采购端成本降低,但因销售端存在以低价争取客户的情况,故沃太能源整体毛利率有所下降。虽沃太能源称2022年1-6月收入增长明显,但从实际情况来看,沃太能源毛利率仍不及2021年度。

而关于沃太能源的问题才刚刚开始。

二、子公司收入或“依赖”其历史少数股东,关联租赁涉嫌选择性披露

关联交易、关联方资金占用等问题,历来是监管层关注的重点。

此番上市,沃太能源将与子公司少数股东的交易参照关联交易进行披露,但在此基础上,沃太能源或仍存在选择性披露情形。

2.1 子公司安徽固太超九成收入来自其历史少数股东固德威,双方购销被视为关联交易

上文提及,固德威是沃太能源主动开发的客户。

据招股书,截至签署日2022年12月23日,安徽固太新能源有限公司(以下简称“安徽固太”)是沃太能源控股子公司,其成立于2019年7月25日,由沃太能源持有90.2%股份,固德威持有9.8%股份。安徽固太主要从事电池储能系统的研发、生产及销售。

据市场监督管理局数据,2023年1月19日,固德威退出安徽固太,将其持有股份转让给沃太能源。至此,沃太能源持有安徽固太100%股份,安徽固太成为沃太能源的全资子公司。

简言之,在招股书签署日之后,固德威不再持有安徽固太股份,成为历史少数股东。

回看安徽固太业绩情况,据招股书,2021年及2022年1-6月,安徽固太的营业收入分别为11,521.35万元、20,815.24万元。同期,安徽固太的净利润分别为735.35万元、827.77万元。

即报告期内,沃太能源超过3亿元的收入由安徽固太贡献,重要性不言而喻。

值得注意的是,安徽固太实现的收入,几乎全部来自于其少数股东固德威。

据招股书,2021年11月前,固德威持有沃太能源下属子公司安徽固太10%以上股权,享有少数股东权益。2019-2021年及2022年1-6月,安徽固太主要向固德威销售储能电池系统,并采购少量配件。出于谨慎性原则,沃太能源将子公司安徽固太对固德威的采购、销售参考关联交易进行披露。

2019-2021年及2022年1-6月,安徽固太向固德威销售0元、267.73万元、11,519.61万元、20,811.25万元,向固德威采购0元、0元、475.83万元、32.6万元,交易价格均根据市场价格协商确定。

经《金证研》南方资本中心计算,2021年及2022年1-6月,安徽固太实现的营业收入中,由固德威贡献的比重分别为99.98%、99.98%。

尽管参照关联交易进行披露,沃太能源对此仍存在选择性披露的嫌疑。

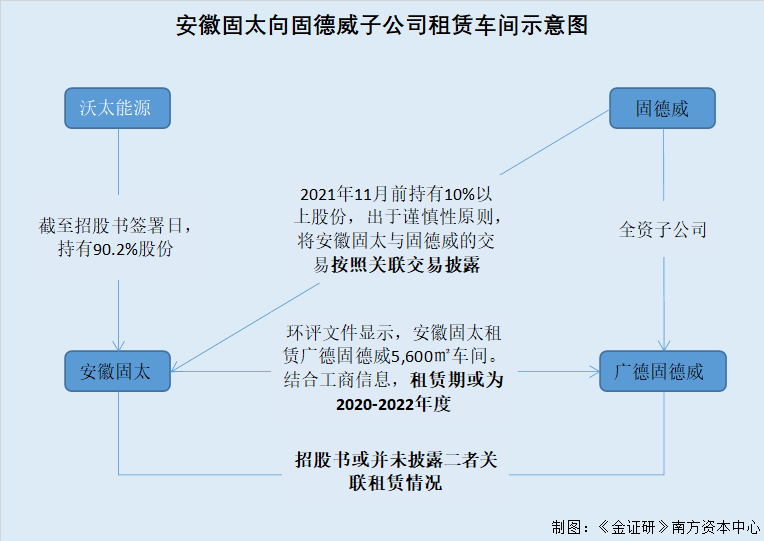

2.2 安徽固太向固德威的子公司租赁5,600平方米车间,用于储能电池项目建设

据广德市生态环境局2020年5月6日发布的《安徽固太新能源有限公司年产1140MWH储能电池PACK项目环境影响报告表》,项目名称为“年产1,140MWH储能电池PACK项目”(以下简称“储能电池项目”),建设地点位于广德经济开发区桐汭大道以南、德昌路以西。建设单位为安徽固太。

此外,储能电池项目租赁固德威电源科技(广德)有限公司(以下简称“广德固德威”)1#车间进行生产。该车间建筑面积为5,600平方米,可以实现年产1,140MWH储能电池PACK生产能力。

需要指出的是,据市场监督管理局数据,截至查询日2023年6月5日,广德固德威是固德威的全资子公司,其公司地址位于广德经济开发区桐汭东路208号。

不仅如此。

据广德市生态环境局2020年5月12日发布的行政许可,行政许可决定书文号为广环审(2020)41号,项目名称为储能电池项目,许可内容为储能电池项目,行政相对人名称为安徽固太。

即是说,2020年,安徽固太租赁了固德威子公司建筑面积为5,600平方米的车间,用于储能电池项目的建设。该项目于2020年5月取得行政许可。

2.3 安徽固太于2021年7月29日获得认证证书,覆盖地址正是上述租赁地址

据全国认证认可信息公共服务平台,安徽固太拥有一项质量管理体系认证证书,认证覆盖的业务范围为可充电锂电池包的生产。认证覆盖的场所名称为安徽固太,地址位于安徽省宣城市广德经济开发区桐汭东路208号1号厂房。颁证日期为2021年7月29日,截至查询日2023年6月5日,该证书为有效状态。

通过对比可知,上述安徽固太质量管理体系认证证书的覆盖场所,正是安徽固太租赁固德威厂房的地址。

值得一提的是,2022年,安徽固太的公司地址发生变更。

2.4 2022年6月安徽固太地址发生变更,或结束与固德威的租赁关系

据市场监督管理局数据,2022年6月29日,安徽固太的地址由安徽省宣城市广德经济开发区桐汭东路208号,变更为广德经济开发区太极大道790号。此前安徽固太的地址无变更记录。

截至查询日2023年6月5日,安徽固太的地址未再发生变更。

至此不难发现,2020-2022年度,安徽固太向少数股东固德威的子公司租赁了车间用于项目建设。

然而,招股书或并未披露安徽固太租赁固德威车间的相关信息。

2.5 招股书关联交易部分,或并未披露安徽固太租赁固德威车间的相关信息

据招股书,截至签署日2023年12月23日,安徽固太共租用了两处房产,并无自有房产。其中一处向欣美(广德)时装有限公司租赁的房产位于安徽省宣城市广德市太极大道790号,面积为6,143.01平方米,租赁期限为2022年5月16日至2023年7月4日。

显然,该处地址系2022年6月安徽固太变更后的住所。

另一处向南京创空间科技文化发展有限公司租赁的办公房产,位于南京市江宁区秣陵接到殷巷梅林街2号2-311室,面积为302平方米,租赁期限为2022年10月13日至2024年10月31日。

与此同时,沃太能源或也并未将安徽固太租赁固德威厂房的事项,披露为关联交易。

据招股书,沃太能源披露的报告期内发生的关联交易包括经常性关联交易、偶发性关联交易以及其他关联交易。其中,经常性关联交易的内容分别为关键管理人员薪酬、采购商品、销售商品;偶发性关联交易的内容分别为转让专利、受让专利、采购服务、提供服务、收取/退回投资定金、资金拆借、收回拆借资金及利息、接受担保;其他关联交易内容分别为子公司向固德威销售商品和子公司向固德威采购商品。

在此情况下,安徽固太租赁固德威厂房的交易,是否被披露为其他关联交易中?

需要指出的是,安徽固太向固德威租赁的车间,折合年租金约为86.69万元。

2.6 上述厂房折合年租金约为86.69万元,已达沃太能源关联交易披露标准

据公开信息,安徽省广德市的厂房租赁价格约为0.43元/平方米/月。

若按照广德地区租金计算,安徽固太向固德威租赁的5,600平方米车间折合年租金约为86.69万元。若以安徽固太的成立时间2019年7月开始计算,截至安徽固太的地址变更时间2022年6月29日,安徽固太向固德威租赁车间的时间或超过两年,租金或超过173.28万元。

根据2020年12月最新修订的《上海证券交易所科创板股票上市规则》7.2.3,上市公司与关联人发生的交易(提供担保、提供财务资助除外)达到下列标准之一的,应当及时披露:(一)与关联自然人发生的成交金额超过30万元的交易;(二)发生的成交金额占上市公司最近一期经审计总资产或市值0.1%以上的交易,且超过300万元。

同时,沃太能源招股书披露的其他关联交易中提及,2022年1-6月,安徽固太向固德威采购32.6万元。即是说,上述车间租赁价格或已经达到沃太能源关联交易的信息披露“门槛”。

在此背景下,沃太能源披露的与固德威的交易数据是否并不完整?安徽固太的历史少数股东固德威及其下属企业,是否存在为沃太能源代垫成本的情况?

对此,沃太能源表示,双方不构成关联关系,公司披露真实、准确、完整。

然而,沃太能源招股书指出,出于谨慎性原则,沃太能源将子公司安徽固太对固德威的采购、销售参考关联交易进行披露。而关联租赁也属于关联交易的一种,而对于上述租赁情况,沃太能源却“只字未提”,其信息披露又是否“称得上”是真实、准确、完整?

上述说法是否“站得住脚”,有待监管层进一步核查。

三、昔日合营方累计为沃太能源贡献3亿元收入,“化身”竞争对手或瓜分储能市场

天下无不散的筵席。

2023年初,客户固德威彻底退出安徽固太的股东行列。与此同时,固德威或于2021年开始布局储能电池,或与沃太能源构成竞争关系。

3.1 安徽固太的少数股东固德威逐步退出,至2023年1月不再持有股份

回顾安徽固太的发展历史。

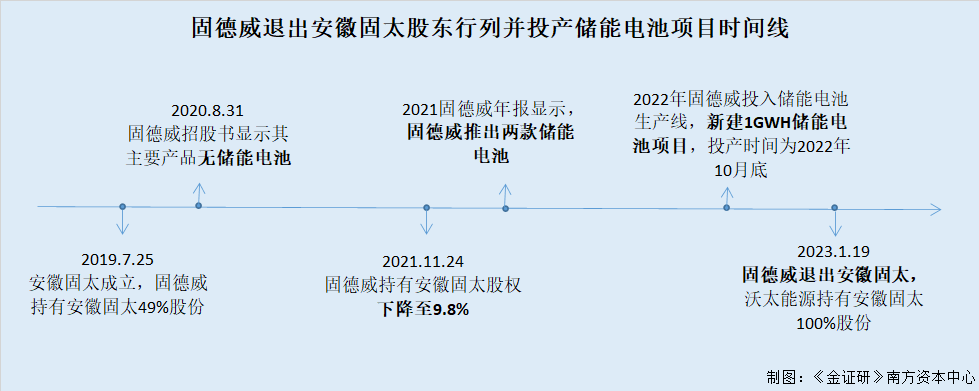

据市场监督管理局公示的安徽固太2019年度报告,沃太能源南通有限公司(以下简称“沃太有限”)(沃太能源前身)持有安徽固太51%股份,江苏固德威电源科技股份有限公司(固德威前身)持有安徽固太49%股份。

2021年6月17日,安徽固太由沃太有限持有51%股份、固德威持有49%股份,变更为沃太能源持有51%股份、固德威持有49%股份。即仅为股东名称变更。

此外,在2021年6月17日之前并无安徽固太的股权变更记录。

也就是说,安徽固太是由沃太能源及固德威共同设立。在安徽固太成立初期,二者出资比例接近。

据市场监督管理局数据,2021年11月24日,安徽固太由沃太能源持股51%、固德威持股49%,变更为沃太能源持股90.2%、固德威持股9.8%。

时间来到2023年1月19日,固德威退出安徽固太的股东席位,将其持有股份转让给沃太能源。至此,沃太能源持有安徽固太100%股份,安徽固太成为沃太能源的全资子公司。

截至查询日2023年6月5日,安徽固太再无股权变更记录。

事实上,在安徽固太成立初期,固德威曾向安徽固太派驻高级管理人员。

3.2 子公司成立初期固德威派驻高级管理人员参与管理,2022年6月撤出

据固德威签署日为2020年8月13日的招股说明书(以下简称“固德威招股书”),截至固德威招股书签署日,沃太有限持有安徽固太51%股份,固德威持有安徽固太49%股份。安徽固太法定代表人为胡骞。

据市场监督管理局数据,2020年10月22日,安徽固太的负责人由胡骞变更为王珺。

此外,固德威2022年年度报告显示,固德威与沃太能源于2021年11月15日签署的《关于安徽固太新能源有限公司之增资扩股协议》,协议约定安徽固太注册资本由1,000万元增资至5,000万元,全部由沃太能源出资,增资完成后沃太能源持股比例为90.2%,固德威持股比例9.8%,另外安徽固太保留固德威派驻高级管理人员总经理及财务总监参与安徽固太经营至2022年7月25日不变。

2021年11月,沃太能源增资到位,固德威持股比例稀释至9.8%,固德威派驻的财务总监亦于2022年6月29日撤出。截至2022年6月29日,固德威无派驻高级管理人员参与安徽固太经营管理,固德威对安徽固太无重大影响。

可见,在安徽固太成立初期,固德威曾向安徽固太派驻管理人员,直至2022年6月29日。

值得关注的是,除安徽固太的收入大部分来自于固德威外,固德威也是沃太能源的第一大客户。

3.3 2021-2022年,固德威向安徽固太采购储能电池的金额均超亿元

招股书显示,2021年至2022年1-6月,固德威分别是沃太能源第二、第一大客户,销售金额分别为11,529.4万元、20,811.25万元,销售收入占营业收入的比例分别为14.34%、30.35%。

而结合前述子公司安徽固太向固德威销售情况不难发现,2021年及2022年1-6月沃太能源对固德威实现的销售收入,主要系依靠子公司安徽固太实现的。

据固德威2021年度报告及2022年度报告,2020-2022年,固德威向安徽固太的采购金额分别为267.73万元、11,521.35万元、20,815.25万元。采购内容为储能电池。

通过上述情形不难看出,通过子公司安徽固太向固德威销售的储能电池,沃太能源2021-2022年的营业收入实现大幅增长。固德威也成为沃太能源的重要客户。

然而,随着固德威退出安徽固太的股东之列,双方的交易持续性或要打上“问号”。

3.4 2021年起,固德威向储能电池领域布局或成为沃太能源竞争对手

据固德威招股书,截至签署日2020年8月13日,固德威的主要产品包括光伏并网逆变器、光伏储能逆变器、智能数据采集器以及SEMS智慧能源管理系统。

显然,彼时固德威的主要产品当中并无储能电池,故固德威存在外购情况。

时间来到2021年,据固德威2021年年度报告,固德威主要产品包括光伏并网逆变器、光伏储能逆变器、电池以及智慧能源管理系统产品。

在对发展情况中,固德威进一步介绍,储能主要是储能逆变器加储能电池,其在布局光伏逆变器的基础上,开发了储能逆变器,搭配储能电池进行销售。在与客户的沟通过程中,固德威逐步开拓系统集成业务,为客户直接提供解决方案,扩大储能产品的销售额。

2021年,固德威推出两款电池产品分别是Lynx Home U系列低压电池和Lynx Home F系列高压电池。两款电池均可以与固德威双向储能逆变器搭配使用,组成“光伏+储能”系统。

由此可见,从2021年开始,固德威的主要产品当中出现了储能电池的“身影”。该情形或意味着,从2021年开始,固德威着手布局储能电池领域,未来是否将与沃太能源业务领域重叠,或构成竞争关系?

不仅如此,固德威或并不满足于销售储能电池,更是要在生产端“分一杯羹”。

3.5 2022年10月固德威储能电池项目投产,未来或不再需要向外采购

据固德威2022年年度报告,2022年,固德威推出一款工商业储能锂电池产品:Lynx C系列工商业锂电池。Lynx C系列工商业锂电池完美适配固德威ETC、BTC系列储能逆变器,适用于楼宇、工厂等工商业储能项目。

除此之外,2022年固德威投入储能电池生产线,其广德工厂新建1GWH(吉瓦时)储能电池项目,投产时间为2022年10月底。

需要指出的是,1GWH=1,000MWH(兆瓦时)。

据固德威2022年年度报告,截至2022年末,固德威储能电池的入库模式包括采购入库和生产入库两种,其中采购入库258.25MWH,生产入库106.28MWH,合计364.53MWH。

2022年固德威储能电池销量为267.06MWH,储能电池收入为6.26亿元,比上年增加732.37%。

即是说,固德威于2022年投产的1GWH储能电池项目,已经远高于其当年的储能电池销量。随着储能电池项目的逐步投产,固德威或不再需要向外采购储能电池产品。

在此情况下,沃太能源以及子公司安徽固太的收入将受到的影响几何?

3.6 剔除固德威销售收入后,预计市值及年均复合增长率或将“打折”

上述提及,2021年及2022年1-6月,沃太能源的营业收入分别为8.04亿元、6.86亿元。同期固德威贡献收入占沃太能源营业收入的比例分别为14.34%、30.35%。

而剔除固德威贡献的销售收入后,2021年及2022年1-6月,沃太能源营业收入分别下降至68,884.75万元、47,752.61万元。

需要说明的是,本次上市,沃太能源选择的上市标准为预计市值不低于10亿元,最近两年净利润均为正且累计净利润不低于5,000万元,或者预计市值不低于10亿元,最近一年净利润为正且营业收入不低于1亿元。

同时,沃太能源披露的符合科创属性要求方面,沃太能源称2019年、2020年、2021年,沃太能源营业收入为2.48亿元、3.7亿元、8.04亿元,年均复合增长率为80.05%,大于20%,最近一年营业收入金额超过3亿元。满足“最近三年营业收入复合增长率≥20%,或最近一年营业收入金额≥3亿元”的标准。

而若按照剔除固德威贡献的销售收入后的营业收入计算,2019-2021年,沃太能源营业收入分别为2.48亿元、3.7亿元、6.89亿元,年均复合增长率为66.64%。

由此可见,虽然剔除固德威贡献的销售收入后,沃太能源的营业收入仍满足上市标准,以及科创属性关于复合增长率的要求,但与沃太能源业绩“挂钩”的预计市值或将受到影响,复合增长率也存在下滑的迹象。

即随着固德威向储能电池领域布局的推进,沃太能源以及子公司安徽固太或将失去重要收入来源,沃太能源将面临重要客户流失的风险,持续盈利能力及成长能力或难保证。

对此,沃太能源表示,“随着新能源行业的快速发展,储能的需求也在随之增长。公司坚持以市场为导向,深入挖掘客户需求和痛点,坚持技术创新和产品创新,改进客户服务,提升公司的核心竞争力。相信对于做好了产品和服务,市场也将给予良好的反馈。”

至此不难发现,昔日合营方兼重要客户布局储能电池行业,沃太能源将如何释放重要客户流失所带来的业绩压力?而剔除固德威贡献收入后,对沃太能源预计市值影响几何?上述变化又是否会对沃太能源未来的业绩成长性产生不利影响?

千锤万击出深山。上述问题背后,沃太能源该如何说好其“故事”?有待解答。