证券之星食品饮料行业周报:2024年1月15日-1月19日,沪深300指数下跌0.44% ,申万食品饮料指数下跌1%。本周涨幅最大的5只个股为康比特、一致魔芋、骑士乳业、朱老六、宝立食品。

机构观点

万联证券证券本周观点(含个股):

宏观层面,2023 年12 月食品烟酒类价格同比下降2.0%,环比上涨0.6%。白酒方面,1 月上旬全国白酒环比价格总指数上涨0.10%。超850 万人申购茅台龙年生肖酒。茅台集团到洋河股份和古井集团考察交流。五粮液召开2024 年度生产工作会。洋河“名著+名酒”新作正式发布,洋河“新年圆梦计划”视频上线。啤酒方面,青岛啤酒鸿运当头龙年款首发。青岛啤酒集团投资青岛啤酒优家健康饮品。百威亚太与汇川技术战略合作推动智能制造绿色发展。大众食品方面,农夫山泉黄山基地预计今夏投产。好想你表示公司间接参投蜜雪冰城。劲仔食品发布2023 年业绩预告,预计归母净利润约为2.01-2.13 亿元,同比增长61.0%-71.0%。建议关注:1)白酒:短期来看,随着春节旺季临近、经济持续复苏,白酒商务宴请需求仍有提升空间;长期来看,白酒行业处于存量竞争时代,品牌化、品质化为发展方向,行业集中度不断提高,分化也不断加剧。建议关注业绩较稳的高端酒,及K 型复苏结构下业绩表现较好的区域酒龙头;2)啤酒:长期高端化趋势延续,短期原材料价格有望下降,啤酒企业成本压力有所缓解,同时消费市场仍有复苏空间。建议跟踪高端现饮修复带来的结构提升和价格回暖情况,关注产品结构高端化、长期边际向好的啤酒龙头;3)大众品:大众食品需求刚性较强,业绩分化明显。建议关注业绩表现较好的速冻食品、调味品、软饮料、乳制品、休闲零食等大众品行业龙头。

申港证券本周建议(含个股):

啤酒估值进入底部区域。当前啤酒板块的 PE为 24X,仅为近 5年来的 0.7%分位,处于非常低的位置。

对于啤酒板块 23年的表现疲弱,我们认为直接原因是板块内公司的销量增速放缓,根本原因是 23 年消费复苏偏弱,尤其相对年初的高预期,呈现出“强预期、弱现实”后不及预期的超跌。站在当前时点,我们判断市场的悲观情绪已经得到较为充分的释放,而啤酒板块本身的若干逻辑未得到足够的重视:

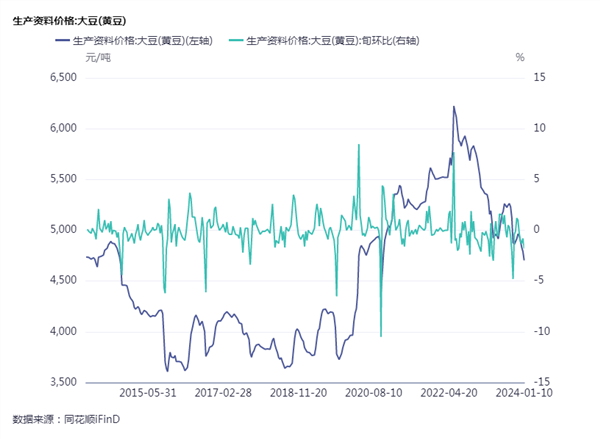

逻辑一:成本高确定性改善带来的全行业盈利提升。大麦、包材构成了啤酒行业的主要成本项,随着大麦价格高位回落叠加澳麦的放开;玻瓶、铝材、瓦楞纸等包材价格也进入下行周期,我们判断 24 年啤酒行业的成本回落具有较强的确定性。因此,行业的盈利水平仍有望提升。

逻辑二:啤酒行业高端化的方向不变,仅是实现路径的调整。我们认为,相比成熟市场,中国啤酒吨价整体仍低,低端啤酒占比过高的现实没有改变。在 17年以来的啤酒高端化浪潮尽管已经实现了一定程度的价格带提升,但未来提升空间仍大。

为什么当前出现了一些对啤酒高端化的担忧?我们认为主要是演绎路径的变化:过往的啤酒高端化路径主要通过高端消费场景(夜场、酒吧、KTV、高端餐饮)发起,带动大众型现饮场景,进而带动非现饮;在价格带上呈现出超高端打头,逐步带动中低端产品的特点。在当前,我们认为可能会出现超高端增速阶段性放缓,4-6 元价格带的产品与超高端产品共同升级的现象。无论是哪一种形式的消费升级,仅是啤酒高端化的实现路径调整,而高端化的整体方向未变,不应过度担忧;当市场担忧过度演绎、出现超调之时,或将带来布局机会。

逻辑三:高集中度的行业竞争格局,行业降本增效持续进行。当前中国啤酒行业集中度较高,有利于减少恶性竞争,行业参与者共同良性发展。以燕啤为代表的的啤酒巨头通过提高管理水平减少期间费用,重啤等通过完善产品矩阵、大城市计划等方案扩充销售覆盖,都有望实现进一步的发展。 随着啤酒板块估值进入底部,展望 24 年,我们认为啤酒板块或将迎来布局良机。

宏观事件

(1)国家发改委:食品价格具备平稳运行基础

国家发展改革委政策研究室主任金贤东在新闻发布会上表示,下一步,将会同有关方面密切跟踪市场供需和价格走势变化,抓好包括食品在内的重要民生商品生产供应、产销衔接、进出口和储备吞吐调节等各环节工作,保障市场供应充裕、价格平稳运行。我们预计,在基数和周期性效应逐步减弱、市场需求稳步恢复、惠农益农政策持续显效等各个因素作用下,食品价格具备平稳运行基础。

(2)普京:俄罗斯粮食安全得到充分保障

俄罗斯总统普京表示,俄罗斯粮食安全得到充分保障。普京称:“农业目前展现出非常良好、稳定的发展步伐,我们在充分保障本国的粮食安全。主要食品类别的供应都很稳定。”

(3)国家统计局:12月份食品烟酒类价格同比下降2.0% 猪肉价格下降26.1%

国家统计局数据显示,12月份,食品烟酒类价格同比下降2.0%,影响CPI(居民消费价格指数)下降约0.57个百分点。食品中,畜肉类价格下降15.9%,影响CPI下降约0.56个百分点,其中猪肉价格下降26.1%,影响CPI下降约0.43个百分点;蛋类价格下降7.0%,影响CPI下降约0.05个百分点;水产品价格下降0.6%,影响CPI下降约0.01个百分点;鲜果价格下降0.3%,影响CPI下降约0.01个百分点;鲜菜价格上涨0.5%,影响CPI上涨约0.01个百分点;粮食价格上涨0.4%,影响CPI上涨约0.01个百分点。

行业新闻

(1)复盘210起食品饮料投融资事件,2023年食品饮料行业有哪些特点?

2023年食品饮料行业投融资情况体现出市场恢复理性,表现为“节奏放缓、趋于理性”及“热潮褪却,精准聚焦”的特点。通过2023年食品饮料行业的投融资事件可以看出:资本更倾向于已过首轮融资的企业,投资决策更为审慎;面对行业竞争加剧,企业积极寻求创新变革,细分场景成为新的突破口;多品类关注原料创新,中式原料如人参、姜等受到追捧;健康要素普遍渗透,中式养生理念备受瞩目;功能性食品企业迎来爆发式增长,特医食品赛道活跃;科技力量深度驱动行业发展,细胞培养肉等高科技领域发展迅速。

(2)万店、出海、上市……十大关键词复盘餐饮业的2023

2023年,中国餐饮行业涌现了“冲刺万店”热潮。连锁餐饮品牌通过加盟模式加速扩张,以降低成本、抢占市场份额。同时,餐饮市场对质价比的需求增强,平价优质的品牌受到消费者青睐。淄博烧烤经历爆火与降温,引发了业界对流量管理和产品壁垒的思考。直播成为餐饮营销新趋势,众多品牌通过线上直播带动销售增长。“联名”成为常态化的营销手段,但品牌需面对如何实现有效双赢的挑战。此外,部分餐饮企业积极布局海外市场以寻求新增长点,而国内上市之路虽多坎坷,仍有不少品牌计划或正在进行IPO。预制菜产业在政策支持下快速发展,但消费端对其认知存在争议。关店潮也在行业内上演,大量餐饮门店因经营压力闭店转让。

(3)团购、直播兴起,“县城餐饮”反攻大城市

美团数据显示,2023年1月至11月期间,“县城头部餐饮品牌”在一线城市的平均增速超过50%,订单和用户数均有大幅提升。传统餐饮业中,高昂的房租是品牌难以承受的刚性成本,但随着外卖、直播、团购及团餐等新兴模式的发展,这一局面得到了显著改变。外卖模式降低了对高租金地段的依赖,使得门店运营更加灵活且成本更低;餐饮直播则通过提升互动性和种草力,有效激发消费者需求,拓展了非即时外卖领域。此外,团购和团餐策略也成为了餐饮企业降低客单价、提高性价比、应对激烈市场竞争的重要手段。

公司动态

(1)团购、直播兴起,“县城餐饮”反攻大城市

近日,有自媒体称,蜜雪冰城暂停了瓶装饮料业务。蜜雪冰城负责瓶装业务的相关工作人员向记者确认,目前产品调整,蜜雪冰城的瓶装饮料项目暂停代理。

(2)海天味业成立工程技术公司进军AI? 董秘回应:不要误会 是做酿造设备

据国家企业信用信息公示系统,海天味业1月11日新成立一家子公司天致(广东)工程技术有限公司,注册资本为1000万元,经营范围涉及工业工程设计服务、人工智能基础软件开发等。对此,市场有人猜测海天味业是否有要进军AI?1月15日上午,海天味业董秘张欣回应称:“没有,没有,千万不要误会,就是做我司的酿造设备而已。”

(3)快手2024年货节电商生鲜食品GMV打破历史峰值

据快手电商消息,快手电商生鲜食品行业年货节首日(1月13日)成交GMV打破行业历史峰值,生鲜食品行业年货节GMV较上一年货节首日(2022年12月24日)提升31%。其中,速食干货类目GMV同比提升92%,冲调水饮类目GMV同比提升88%,水产类目GMV同比提升78%。

二级市场

行业表现

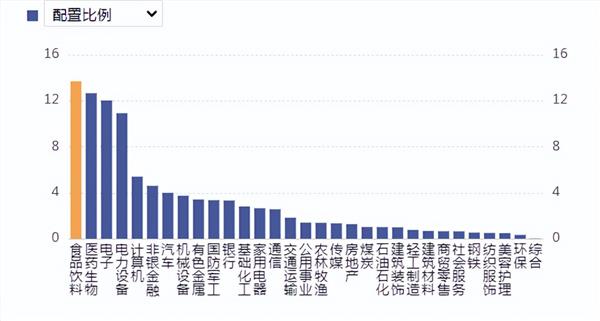

基金仓位

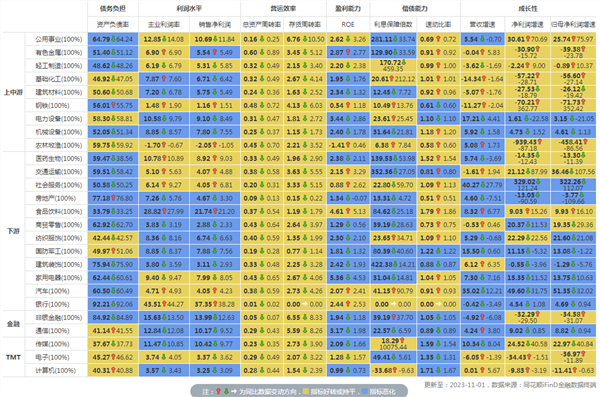

行业估值

行业涨跌幅

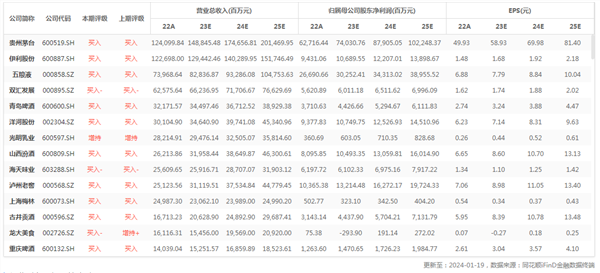

行业重点公司最新盈利预测综合值

行业财务指标同比变动

行业数据

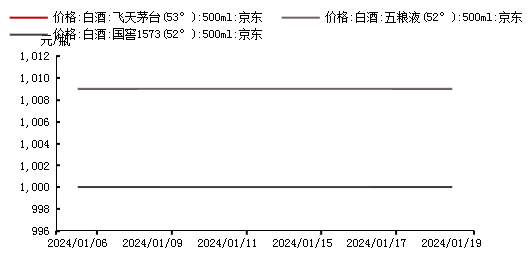

高端白酒价格

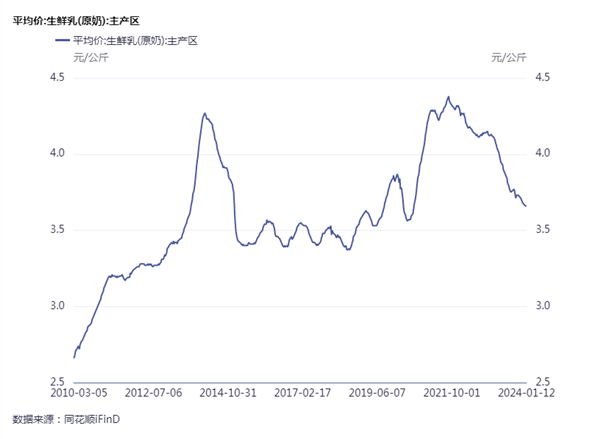

上游原奶价格

主要乳制品零售价格

调味品原材料成本