2022年A股最后一个交易日已经落下帷幕,受到多重因素的影响,市场虽未一泻千里,但整体表现也是萎靡不振,代表大市整体表现的沪深300指数震荡下跌就是最好的例子。当然,比起创业板年内累跌29%、科创板年内累跌31%的跌幅而言,沪深300“只”略高于21%的年内跌幅,某种程度上已是不幸中的万幸。

但是,大市受创尚且可以靠权重股稳住局面,但对于个股造成的大面积冲击,单靠少数权重股的表现,显然难以修复市场信心。根据统计,剔除北交所之后,超过70%的沪深A股在年内出现下跌,其中接近2200只个股的累计跌幅在20%或以上。

很明显,如果误踩中了跌幅巨大的熊股,短时间内想要完全复原肯定难以做到。而在市场开始崇尚价值投资的大环境下,投资者想从这些熊股当中火中取栗,整体风险无疑大于收益。

将统计范围缩窄之后可以发现,年内跌幅居前的个股当中,前十位的跌幅都在60%以上,其中*ST泽达和*ST紫晶年内更是狂跌近九成。就算不考虑这两支个股的科创板身份,如此跌幅也足以让人大跌眼镜。

截至12月30日收盘,*ST泽达(原名泽达易盛)、*ST紫晶(原名紫晶存储)、ST明诚(原名当代明诚)、*ST凯乐(原名凯乐科技)、歌尔股份、*ST宜康(原名宜华健康)、韦尔股份、*ST和佳(原名和佳医疗)、金力泰、晶丰明源成为2022年十大熊股。从名称中可以发现,2022年十大熊股当中有6只已有ST标识,其中5只已经披星,这与同期十大牛股的情况形成了鲜明对比。

很明显,十大熊股中ST个股占多数,并且以“科创板+创业板”为代表的个股和主板各占一半,某种程度上意味着市场此前热衷的炒新、炒小、炒差浪潮已经出现了消退迹象。不过,上述情况能否持续,还有待未来观察。

前文中的观点,从十大熊股的行业分布当中也能得到部分证明。

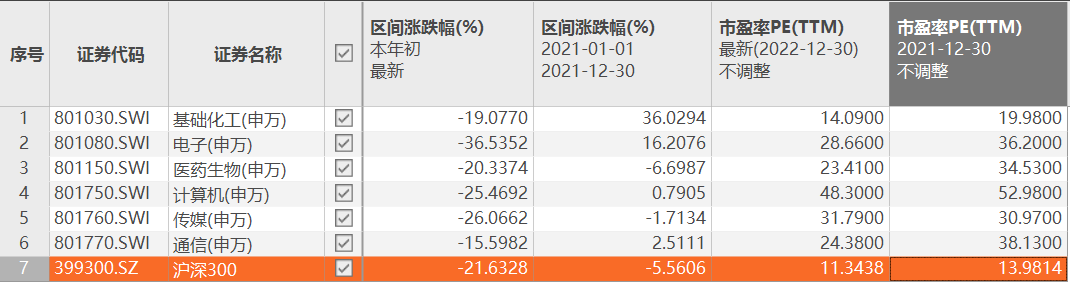

根据统计,按照申万一级行业计算,十大熊股共计覆盖了包括计算机、传媒、通信、电子、医药生物、化工在内的六个行业,这些行业指数的年内跌幅最低也有15%,整体估值也大多缩水,这与2021年形成了鲜明对比。考虑到这些行业大多具有顺周期属性,再叠加上经济大环境的影响,出现如此情况并不奇怪。

倘若对个股进一步梳理之后可以发现,熊股之间的问题并非完全不相通,当中也是有共性存在的,对投资者无疑存在参考价值。泽达易盛和紫晶存储、以及当代明诚和歌尔股份,就是最明显的两对例子。

具体来看,泽达易盛和紫晶存储的年内跌幅相差不到1个百分点,在十大熊股当中排名前两位,而它们所面临的主要问题也都是财务造假,但在细节上有所不同。公开信息显示,泽达易盛此前已经连续6年财务造假,虚增营收超过36亿元,IPO承销商都为此出来道歉;至于紫晶存储并未披露总体造假规模,但单是剔除2020年虚增利润,就足以令公司由盈转亏。

不仅如此,紫晶存储虽然和泽达易盛一样属于科创板个股,但在科创板上市前的2013和2014年,贡献营收最大的业务并不是公司引以为傲的光存储,而是完全不沾边的煤气表。至于光存储,则是直到2016年报才有出现。从这一点可以看出,紫晶存储的科技味道似乎并不够浓。

十大熊股排名第三的当代明诚,以及排名第五的歌尔股份,则是面临丢了“金鸡母”的问题。

根据公开资料,当代明诚曾表示将在2022年度以亚足联赛事全球独家商务权益、西甲全媒体版权以及欧足联国家队系列赛事的新媒体独家版权及全球赞助商权益等为重点,打造全新商业合作体系。很明显,当代明诚如果善加运用版权,赚钱是不成问题的,但它却由于子公司未能及时缴纳款项而拱手丢掉了“金鸡母”,而且一丢还是两只。

至于歌尔股份,丢掉的则是大客户订单。根据歌尔股份12月2日发布的风险提示公告,公司此前曾经预计全年扣非后净利润在36.4~40.24亿元之间,但由于境外某大客户11月通知暂停生产其一款智能声学整机产品,上述净利润预计被大幅调降至15.32~19.16亿元。虽然歌尔在公告中并未明确该产品的具体信息,但根据天风国际郭明錤在社交媒体发布的消息,上述产品可能指的是苹果AirPods Pro2。

考虑到前五大客户占歌尔股份2021年年度销售总额的比例超过86%,丢掉“金鸡母”的后果可想而知。

总结起来,十大熊股固然可怕,踩中之后对于投资者产生的影响负面居多,但“良药苦口利于病”,既然这些熊股能暴露在阳光下,投资者也就有能力据此自保,以免连续犯同样的错误。而且从上文中可以看出,市场此前对于个股的热炒浪潮已经出现了消退迹象,这也正是投资者更加理性的象征之一。从这一角度来看,2022十大熊股的诞生并非完全负面,至少对于市场是有警示意义的。