东兴证券股份有限公司程诗月近期对海大集团进行研究并发布了研究报告《饲料市占率持续提升,海内外有望共同增长》,给予海大集团买入评级。

海大集团(002311)

事件:公司公布2025年半年报,25H1实现营收588.31亿元,yoy12.50%,实现归母净利润26.39亿元,yoy24.16%。

饲料销量高增,全年增量目标已基本完成。公司2025年上半年实现饲料销售1470万吨(含内部养殖耗用量105万吨),同比增长25%,外销增量已接近全年目标。其中禽料/猪料/水产料分别外销730/340/280万吨,同比分别增长24%/43%/16%。国内业务,禽料在肉蛋价格持续低迷下,公司凭借专业优势为产业赋能;猪料一方面受益于养殖端盈利改善,另一方面得益于公司积极调整客户结构和产品结构;水产料得益于水产品价格触底反弹,投苗与存塘量增长带动需求向好,特别是普水鱼盈利可观,普水料需求增长明显。海外业务,公司稳固已有布局区域,积极开拓新区域,25年上半年海外饲料销售同比增长40%。公司将研发创新驱动的产品力、饲料+种苗+动保的产业链优势和下沉终端的服务体系优势成功复制到海外,降维打击的竞争优势明显。海外业务毛利率持续提升,25H1境外毛利率15.08%,相比去年同期提升2.54个百分点。展望未来,公司将在国内市场稳步提升产能利用率,在海外市场积极开阔拓展,努力完成2030年5150万吨的战略目标。

动保种苗为饲料业务保驾护航。25H1公司种苗业务实现营收7.7亿元,公司持续投入,保持对虾苗的竞争优势;突破罗非鱼品种。越南、印尼等地的水产和禽种苗场已投建,开启国际化布局。25H1公司动保业务实现营收4.6亿元,紧贴市场需求推出创新产品,助力饲料产品结构优化。

养殖轻资产运营,抗风险能力强。生猪养殖方面,公司持续“外购仔猪、公司+家庭农场、锁定利润、对冲风险”的轻资产运营模式和养殖成本优化,25年上半年贡献可观盈利。水产养殖方面,工业化养虾持续专业化运营管理和技术迭代,养殖成本明显下降。公司农产品销售毛利率稳步提升,25H1达到20.26%。

公司盈利预测及投资评级:我们认为公司饲料业务海内外齐头并进,动保种苗为饲料保驾护航,养殖板块轻资产控风险,公司具备长期竞争优势。预计公司25-27年归母净利分别为50.73、57.86和65.81亿元,EPS为3.05、3.48和3.96元,PE为18、16和14倍,维持“强烈推荐”评级。

风险提示:公司饲料销售不及预期,海外市场政策风险,汇率波动风险等。

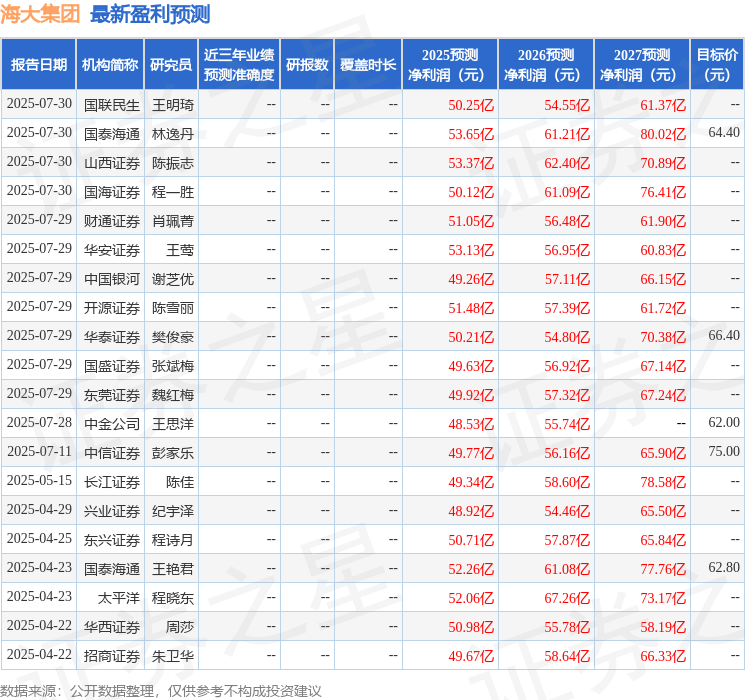

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级13家,增持评级2家;过去90天内机构目标均价为64.27。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。