太平洋证券股份有限公司夏芈卬,王子钦近期对中国太保进行研究并发布了研究报告《中国太保2024年年报及2025年一季报点评:“长航转型”持续见效,产险COR边际改善》,给予中国太保买入评级。

中国太保(601601)

事件:中国太保发布2024年年度报告及2025年第一季度报告。2024年,公司实现营业总收入4040.89亿元,同比+24.7%;实现归母营运利润344.25亿元,可比口径下同比+2.5%;实现归母净利润449.60亿元,同比+63.9%。2025年一季度,公司实现营业总收入937.17亿元,同比-1.8%;实现归母净利润96.27亿元,同比-18.1%。

寿险“长航”转型纵深推进,持续夯实价值基础。2024年,太保寿险实现规模保费2610.80亿元,同比+3.3%;其中新保期缴规模保费408.76亿元,同比+12.0%,占比同比+7.3pct。25Q1,太保寿险实现规模保费1184.22亿元,同比+11.8%;其中分红险新保规模保费占比18.2%,同比+16.1pct。人力队伍逐步企稳,25Q1末保险营销员18.8万人,同比+1.1%、较上年末持平;核心队伍产能稳定,核心人力月人均首年规模保费8.3万元。新业务价值稳健增长,2024年NBV、NBVM分别为132.58亿元、16.8%,可比口径下同比+57.7%、+8.6pct;2025年一季度NBV为57.78亿元,可比口径下同比+39.0%。

财险稳健发展,一季度COR改善。2024年,太保产险实现原保险保费收入2012.43亿元,同比+6.8%;其中车险、非车险原保险保费收入为1073.02、939.41亿元,同比+3.7%、+10.7%。2024年,COR为98.6%,同比+0.9pct,其中综合赔付率同比+1.7pct至70.8%,主要受年内自然灾害多发影响。25Q1,太保产险实现原保险保费收入631.08亿元,同比+1.0%;COR为97.4%,同比-0.6pct。

坚持哑铃型配置策略,投资收益表现良好。2024年末,公司投资资产为2.73万亿元,同比+21.5%;债券投资占比同比+8.4pct至60.1%,固收资产久期同比+2.0年至11.4年;股票+权益基金占比同比+0.5pct至11.2%。2024年,公司净、总、综合投资收益率为3.8%、5.6%、6.0%,同比-0.2pct、+3.0pct、+3.3pct。25Q1末,公司投资资产为2.81万亿元,较上年末+2.8%。25Q1,公司净、总投资收益率(未年化)为0.8%、1.0%,同比持平、-0.3pct。

盈利预测:公司寿险持续推进长航二期“北极星计划”落地,价值转型有望持续见效;产险发展稳健,调结构、优成本下高质量发展可期。预计2025-2027年公司营业收入为4132.21、4417.06、4744.10亿元,归母净利润为469.24、515.21、580.13亿元,每股净资产为34.04、37.80、42.03元,对应4月28日收盘价的PB估值为0.90、0.81、0.72倍。维持“买入”评级。

风险提示:长端利率持续下行、权益市场大幅波动、监管政策收紧

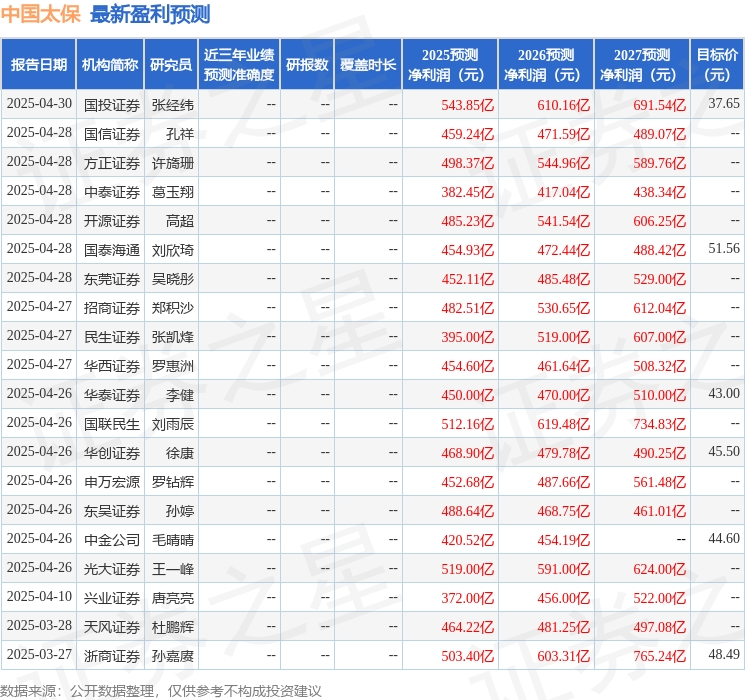

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级23家,增持评级1家;过去90天内机构目标均价为44.65。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。