太平洋证券股份有限公司谭紫媚近期对安图生物进行研究并发布了研究报告《安图生物:外部环境压力下收入稳中有升,期待业绩拐点》,本报告对安图生物给出买入评级,当前股价为46.43元。

安图生物(603658)

事件:10月26日,公司发布2024年第三季度报告:前三季度实现营业收入33.80亿元,同比增长4.24%;归母净利润9.56亿元,同比增长6.13%;扣非净利润9.30亿元,同比增长6.69%;经营性现金流量净额9.49亿元,同比下降0.23%。

其中,2024年第三季度营业收入11.73亿元,同比增长3.38%;归母净利润3.37亿元,同比下降5.18%;扣非净利润3.32亿元,同比下降3.99%;经营性现金流量净额4.53亿元,同比增长9.36%。

DRG全面执行影响短期检测量,良好的装机态势促后期试剂上量公司2024年收入增速略有放缓,我们预计主要系DRG的全面执行对检测量有一定影响。随着安徽省牵头开展IVD试剂省际联盟采购从2024年9月份开始陆续落地执行,公司的销售量有望持续增长。

此外,在当前宏观环境下,公司的流水线与高速化学发光仪仍保持较好的装机态势,有望为长期可持续的试剂上量带来较大贡献。

盈利能力较为稳定,持续保持较高研发投入

2024年前三季度,公司的综合毛利率同比提升1.27pct至65.86%;销售费用率同比降低0.38pct至16.32%;管理费用率同比提升0.24pct至4.38%;研发费用率同比提升0.89pct至15.13%;财务费用率同比提升0.13pct至0.23%;综合影响下,公司整体净利率同比提升0.45pct至28.68%。

其中,2024年第三季度的综合毛利率、销售费用率、管理费用率、研发费用率、财务费用率、整体净利率分别为66.80%、15.60%、4.83%、15.18%、0.34%、29.20%,分别变动+0.45pct、-0.10pct、+1.05pct、+1.90pct、+0.01pct、-2.54pct。其中研发费用率提升幅度较为明显,我们预计主要系公司不断加强研发投入,积极开拓新领域与开发新产品所致。

盈利预测及投资评级:基于外部环境变化,我们略微下调原有预期,预计公司2024-2026年营业收入分别为46.66亿/54.12亿/62.15亿元,同比增速分别为5%/16%/15%;归母净利润分别为13.25亿/16.23亿/19.46亿元,分别增长9%/22%/20%,按照2024年11月5日收盘价对应2024年20倍PE。我们认为公司未来有望保持稳健成长,维持“买入”评级。

风险提示:集采降价幅度超预期的风险,医疗行业整顿导致医院采购持续延缓的风险,DRG和DIP等政策落地影响检测量的风险,新品研发、注册及认证的风险,海外市场拓展不及预期的风险。

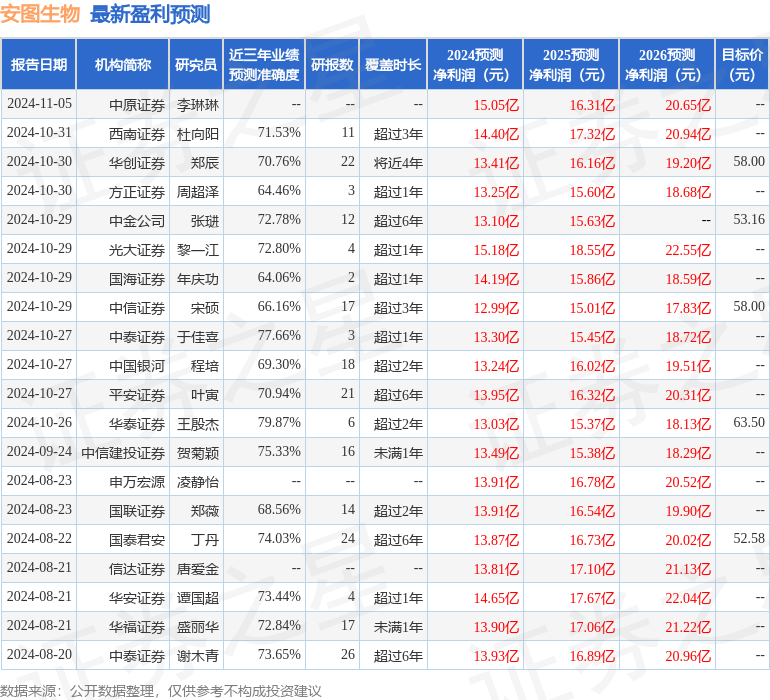

证券之星数据中心根据近三年发布的研报数据计算,华泰证券王殷杰研究员团队对该股研究较为深入,近三年预测准确度均值为79.87%,其预测2024年度归属净利润为盈利13.03亿,根据现价换算的预测PE为20.25。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级13家,增持评级4家;过去90天内机构目标均价为57.67。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。