西南证券股份有限公司敖颖晨,韩晨,谢尚师近期对帝尔激光进行研究并发布了研究报告《2024年三季报点评:BC电池激光设备订单落地,看好明年持续增量》,本报告对帝尔激光给出买入评级,当前股价为78.5元。

帝尔激光(300776)

投资要点

业绩总结:公司发布24年三季度报告。24年前三季度公司营收14.4亿元,同比+25.1%;归母净利润3.8亿元,同比+13.0%;扣非净利润3.5亿元,同比+8.0%。其中Q3营收5.3亿元,环比+17.5%;归母净利润1.5亿元,环比+45.9%;扣非净利润1.3亿元,环比+31.9%。三季度计提信用减值损失近3600万元,较二季度增加约870万元。

盈利能力稳中有升,高壁垒筑就高盈利。24Q3公司毛利率48.7%,环比+1.2pp;净利率27.6%,环比+5.4pp。公司在光伏电池激光设备领域建立了自身强阿尔法,长期以来确立自己的领先地位。今年以来N型电池激光设备逐步确收,特别是BC电池设备,配合公司自身降本节奏,24年公司盈利能力仍维持高水平。

签订BC电池激光设备订单,单位价值量提升,25年下游BC电池有望持续扩产,公司将充分受益。近期公司公告与下游龙头签署BC电池激光设备及改造合同,不含税金额12.3亿元,占23年主营业务收入的76.4%。本次订单的激光设备应用于下游N型BC电池工艺,激光应用更复杂且使用更高精尖的激光源,因此单GW设备价值量较之前P型BC激光设备价值量更高。随着下游龙头对BC电池的明确扩产,如隆基至25年底BC电池产能将达到70GW,26年底国内电池产能计划全部切换至BC路线,爱旭长期也有100GW BC电池的总规划,以及其他企业在BC方向上的尝试,凭借多年以来领先的激光设备与工艺,明年公司将有望持续斩获BC电池激光设备订单,维持光伏激光设备绝对龙头地位。

盈利预测与投资建议:公司作为光伏激光设备龙头,属专用设备行业,毛利率与净利率均较同行更高;且N型电池技术迭代后对激光设备要求更高,公司技术壁垒优势愈发凸显。我们预计未来三年归母净利润复合增长率为24.7%,维持“买入”评级。

风险提示:全球光伏装机不及预期的风险;原材料价格上涨,公司盈利能力下降的风险;汇率波动的风险;海外关税等政策变化的风险。

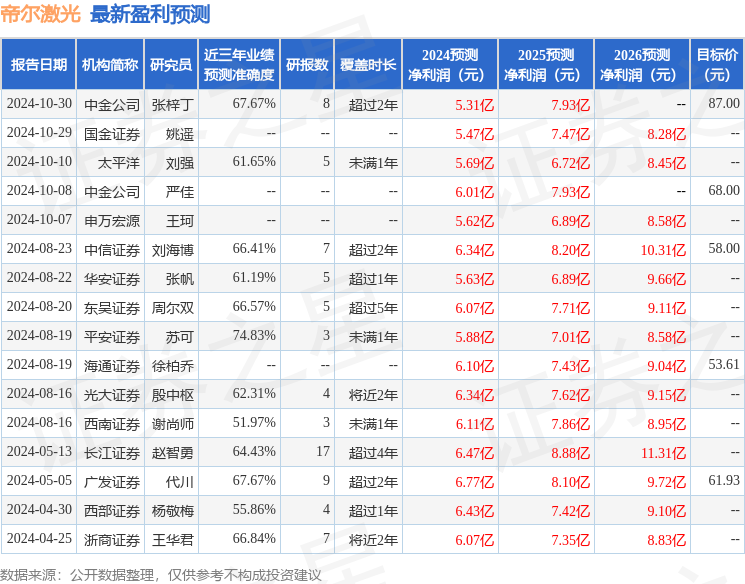

证券之星数据中心根据近三年发布的研报数据计算,平安证券苏可研究员团队对该股研究较为深入,近三年预测准确度均值为74.83%,其预测2024年度归属净利润为盈利5.88亿,根据现价换算的预测PE为36.4。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级11家,增持评级1家;过去90天内机构目标均价为54.56。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。