国金证券股份有限公司张真桢,路璐近期对工业富联进行研究并发布了研究报告《AI带动业绩增长,新产品产能充足》,本报告对工业富联给出买入评级,当前股价为24.32元。

工业富联(601138)

2024年10月30日,公司发布2024年三季报,2024年前三季度公司实现营业收入4363.73亿元,同比增长32.71%;实现归母净利润151.41亿元,同比增长12.28%。其中Q3单季度实现营业收入1702.82亿元,同比增长39.53%;实现归母净利润64.02亿元,同比增长1.24%。

经营分析

AI发展带动公司业绩快速增长:2024年前三季度,受益于北美厂商AI相关投入与服务器购买力度不断提升,公司业绩取得快速增长。前三季度公司云计算业务整体营业收入较上年增长71%;其中AI服务器营业收入较上年增长228%,占整体服务器营收比重提升至45%,Q3单季度提升至48%。针对客户新一代AI服务器,公司产能已充足到位,下游订单能见度高。旺盛的市场需有望带动公司业绩持续提升。

服务器业务具备技术、客户、产能优势:公司是行业内少有的可以提供完整解决方案的厂商,同时拥有全球多元产能布局,未来在AI供应链中的优势有望进一步加强。自2024年以来,公司与全球主要服务器品牌商及国内外云服务商的合作关系进一步深化。凭借长期紧密的合作关系、共同开发产品的能力及高自动化水平,公司成功与客户合作开发并量产了高性能AI服务器、液冷机柜等多项技术和解决方案,为全球高性能人工智能数据中心提供强大算力支持。10月,在OCP峰会上,公司旗下鸿佰科技展示了NVIDIA HGX B200液冷AI加速器,还展出NVIDIA GB200NVL72与水对水CDU解决方案。技术、客户、产能优势为公司构筑护城河。800G交换机四季度将大规模出货:受益网络升级迭代,公司通信及移动网络设备业务板块收入持续增长,其中数据中心400/800G高速交换机2024年第三季度单季度营业收入同比增长128%,环比增长亦达27%;相关业务2024年前三季度营业收入较上年增长近60%。800G交换机上半年已开始出货,预计第四季度将大量出货,为营收和获利带来积极影响。

盈利预测、估值与评级

我们预计2024-2026年公司营业收入为5675/6830/7773亿元,归母净利润为254/314/364亿元,对应PE为19/16/14倍,维持“买入”评级。

风险提示

工业互联网发展不及预期、电信及企业终端设备市场需求不及预期、边缘计算及AI行业发展不及预期的风险。

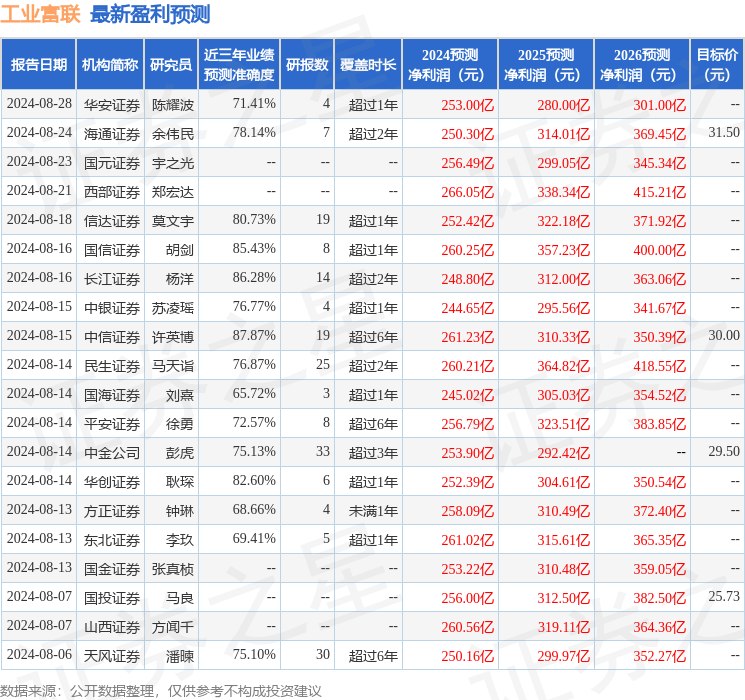

证券之星数据中心根据近三年发布的研报数据计算,中信证券许英博研究员团队对该股研究较为深入,近三年预测准确度均值高达87.87%,其预测2024年度归属净利润为盈利261.23亿,根据现价换算的预测PE为18.96。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级20家,增持评级5家;过去90天内机构目标均价为28.02。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。