证券之星消息,2024年10月27日尚太科技(001301)发布公告称公司于2024年10月26日召开业绩说明会,电话会议211人参与。

具体内容如下:

问:公司预期第四季度排产情况以及市场需求怎么样?

答:2024年第三季度以来,新一代动力电池适用“快充”“超充”负极材料延续快速发展势头,同时储能电池市场需求进入活跃周期,上述状况预计将于第四季度继续保持,公司将把握相关业务机会,践行差异化产品战略,持续通过新产品带动自身市场份额的保持和增长,努力保持满负荷运行的排产节奏,促进产销规模的持续增长。

问:公司现有负极材料出货结构中,针对动力电池和储能电池的产品占比分别是怎样的,预计接下来有何种变化?

答:2024年第三季度,公司负极材料出货结构中,适用于储能电池的产品占比有所上升,主要因当前储能电池处于活跃周期所致,但上升幅度有限,总体上,公司当前出货产品中,仍以动力电池适用负极材料产品为主,且预计随着未来新一代高性能动力电池市场的快速发展,公司适用于对应产品动力电池负极材料产品产销规模会持续扩大。

问:2024年前三季度,公司对行业产能利用率的认识是怎样的对行业产能逐步出清有怎样的预期?

答:2024年前三季度,负极材料市场延续白热化竞争的局面,行业内企业产能利用率出现明显的“两极分化”趋势,部分新建企业以及石墨化外协加工厂商产能利用率不足,而头部人造石墨负极材料厂商持续保持满负荷生产的节奏,甚至加大外协加工采购的规模,行业平均产能利用率已经无法较为准确地反应行业企业真实经营状况。

当前,针对产能出清节奏、行业竞争环境仍需要进行谨慎判断。但是,针对明年乃至下一周期,公司也注意到行业市场环境变化中出现了一些积极的因素①行业集中度稳中有升,头部企业市场份额较为稳定,部分企业如公司实现了超过行业平均水平的增长速度;②行业产能扩张速度总体有所放缓,市场需求则稳步增长,供求关系存在恢复平衡的发展变化趋势,特别是某些差异化产品,供需环境有较为明显的改善,且随着对应市场需求的扩大,存在出现紧平衡的迹象。上述积极因素的出现将为产能逐步出清、行业竞争环境变化奠定良好基础。

公司将坚定通过差异化产品战略,增强自身产品竞争力,通过新产品产销规模的逐步扩大提升市场占有率,高质量建设新生产基地,以在市场竞争中稳定保持和建立竞争优势。

问:2024年第三季度,公司研发费用增加规模较大,请主要原因是什么?

答:2023年以来,以实现“快充”“超充”性能为代表的高倍率新一代动力电池负极材料产品,以及其他领域新产品,正在逐步实现对原有产品的更新换代,销售规模快速增加,导致行业内具备较强研发、生产实力,能够紧跟行业技术发展路线,批量生产差异化新产品的负极材料厂商脱颖而出。公司奉行差异化产品策略,持续加大新产品研究以及对应生产工艺、设备的开发,针对下一代的新型动力电池和储能电池适用产品,持续加大研发力度,相应研发费用规模有所上升。

问:公司近期公布了马来西亚生产基地规划,请相应进展情况,公司未来产能布局是怎样的?

答:公司首个海外生产基地设在马来西亚,是综合考虑对应交通便利、政治经济环境、电力天然气等生产要素、制造业基础等进行的选择。接下来,公司将积极推进马来西亚项目的境内外审批程序的完成、项目前期筹备工作的完善,为尽快开工建设做好充分准备,在开工之后加快建设速度,力争高质量、高效率地完成首个境外生产基地的建设。未来,公司将充分考虑全球各区域市场发展状况和竞争格局、贸易保护主义政策风险等影响因素,做好全球产能布局,继续在境内继续高质量建设人造石墨负极材料一体化生产基地,持续扩大市场份额;针对海外市场,通过审慎观察投资环境等因素,逐步加大海外生产基地的建设规模,充分把握新的业务机会,为打造世界一流锂电负极材料企业而持续努力。

尚太科技(001301)主营业务:锂离子电池负极材料以及碳素制品的研发、生产加工和销售。

尚太科技2024年三季报显示,公司主营收入36.2亿元,同比上升14.16%;归母净利润5.78亿元,同比上升1.72%;扣非净利润5.71亿元,同比上升3.69%;其中2024年第三季度,公司单季度主营收入15.26亿元,同比上升26.75%;单季度归母净利润2.21亿元,同比上升35.33%;单季度扣非净利润2.23亿元,同比上升38.79%;负债率25.83%,投资收益661.7万元,财务费用4076.14万元,毛利率25.2%。

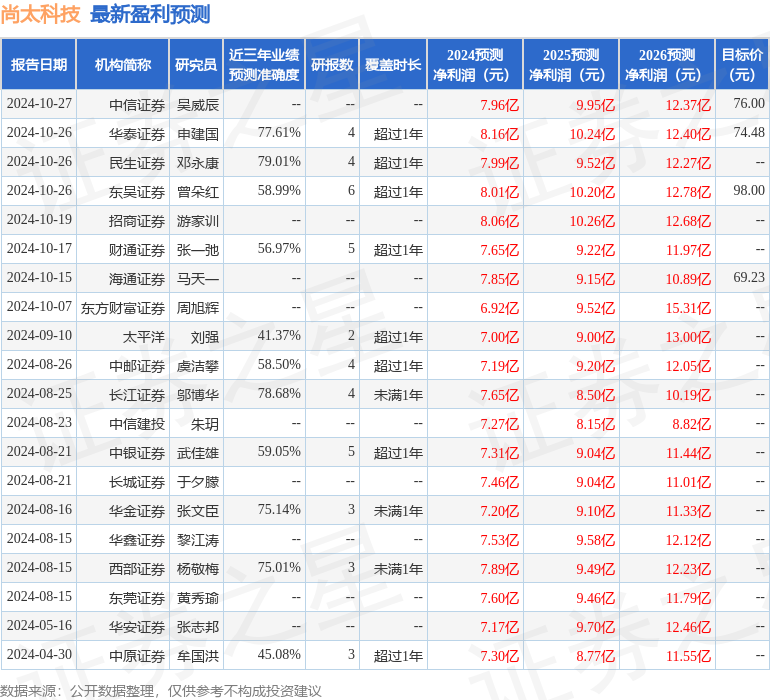

该股最近90天内共有21家机构给出评级,买入评级15家,增持评级6家;过去90天内机构目标均价为53.75。

以下是详细的盈利预测信息:

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。