(原标题:【最全】2025年中国环保设备行业上市公司全方位对比(附业务布局、业绩对比、业务规划等))

行业主要上市公司:龙净环保(600388);菲达环保(600526);复洁环保(688335);美埃科技(688376);青达环保(688501);盈峰环境(000967)等。

本文核心数据:环保设备行业上市公司汇总;环保设备行业上市公司基本信息;环保设备行业上市公司环保设备业务布局。

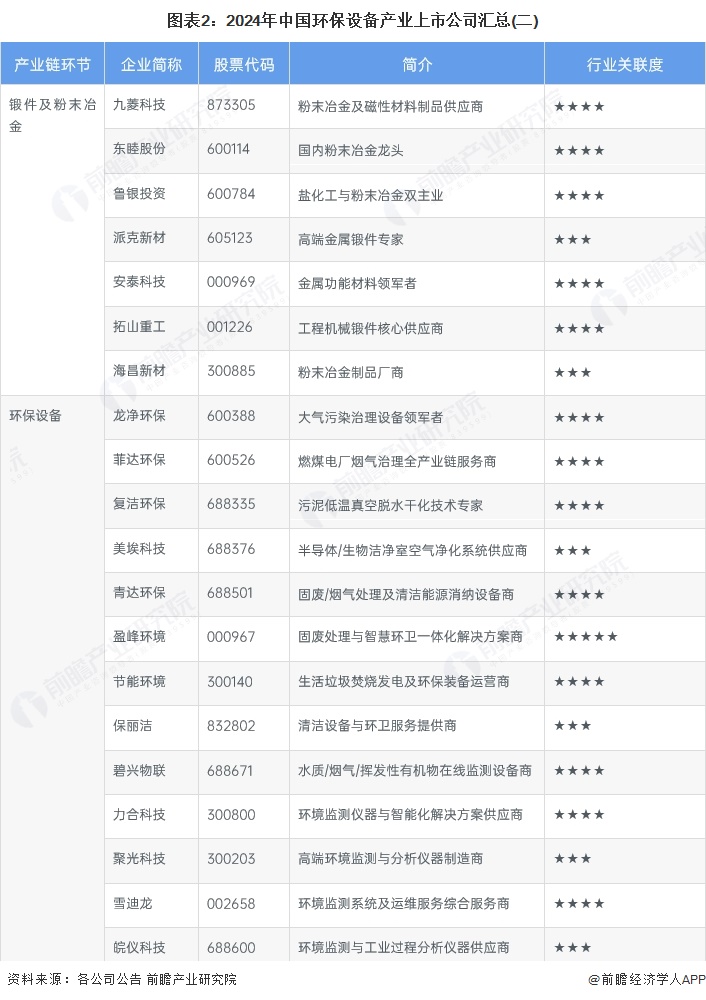

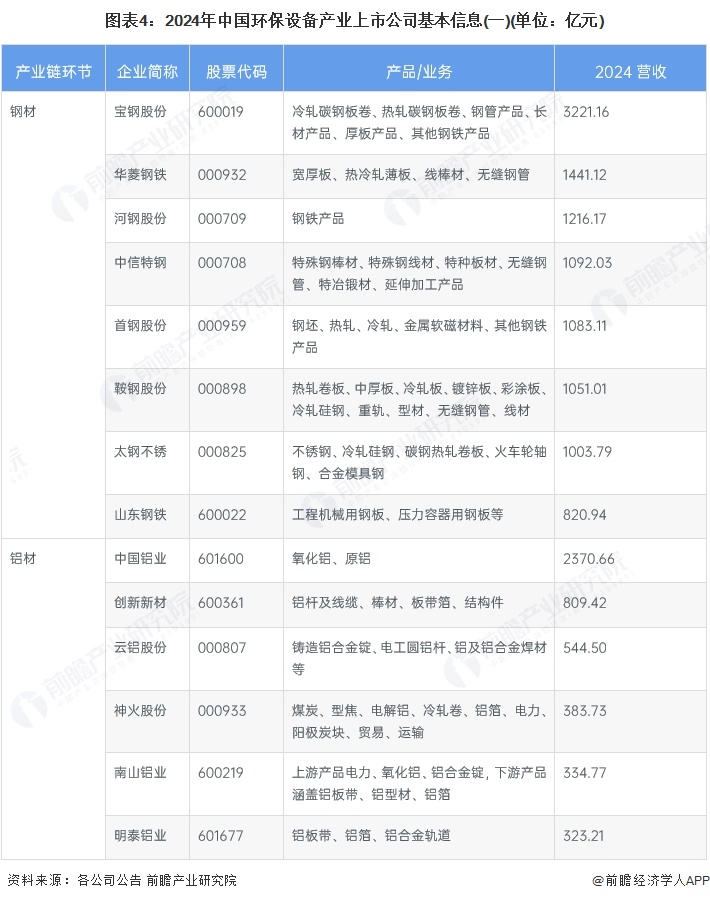

1、环保设备行业产业链上市公司汇总

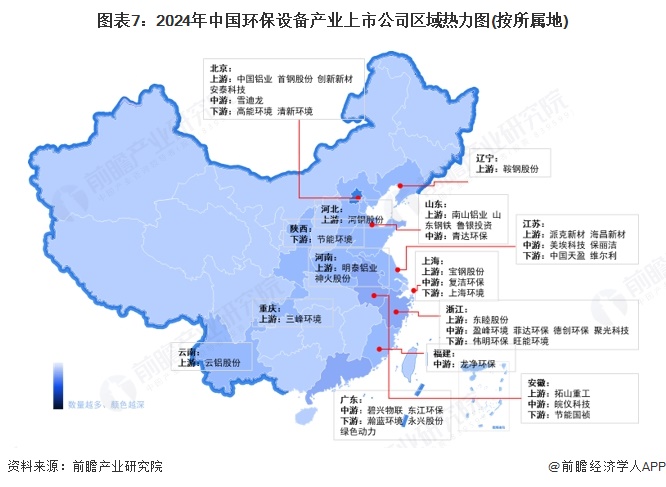

目前,我国环保设备相关产业链上游原材料产业包括钢材、锻件、铝材等,中游环保设备上市企业有龙净环保、菲达环保、复洁环保等,下游应用场景主要是环境治理的运营企业,如高能环境、瀚蓝环境等,产业链各个环节具体上市公司包括:

环保设备产业链的上市企业遍布全国多个省份,其中主要集中在华东沿海省份。其中浙江省环保设备上市企业数量最多,具体包括盈峰环境、菲达环保、德创环保等。

2、环保设备行业上市公司业务布局对比

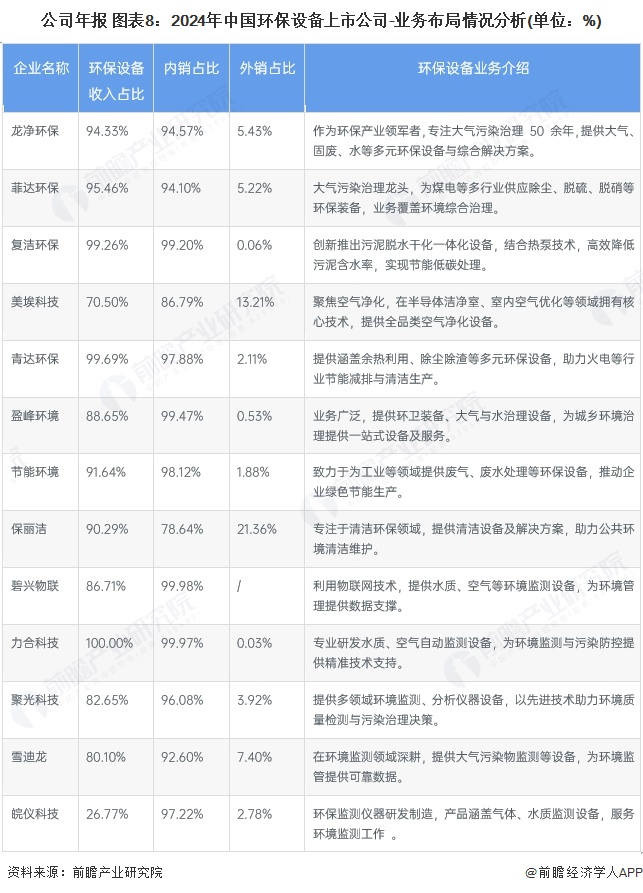

从环保设备行业上市公司境内外业务布局对比来看,当前大部分环保设备企业布局国内市场,宝丽洁布局国外市场比例相对较高,国外业务收入占比超过20%。从各个企业环保设备收入占比情况来看,大部分企业除了从环保设备的生产销售的占比较高,超过90%的企业有龙净环保、菲达环保、复洁环保、青达环保、节能环境、宝丽洁等。

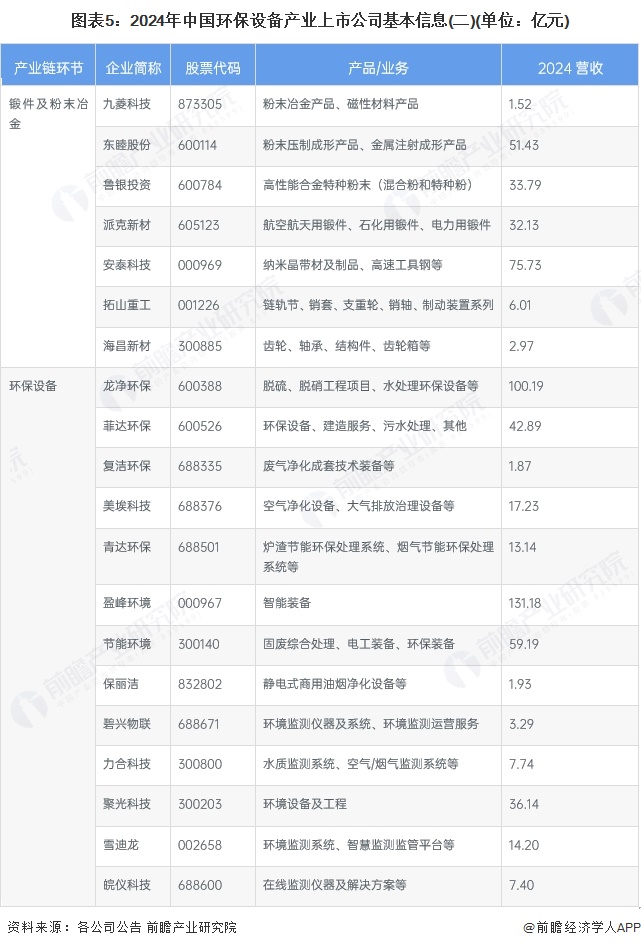

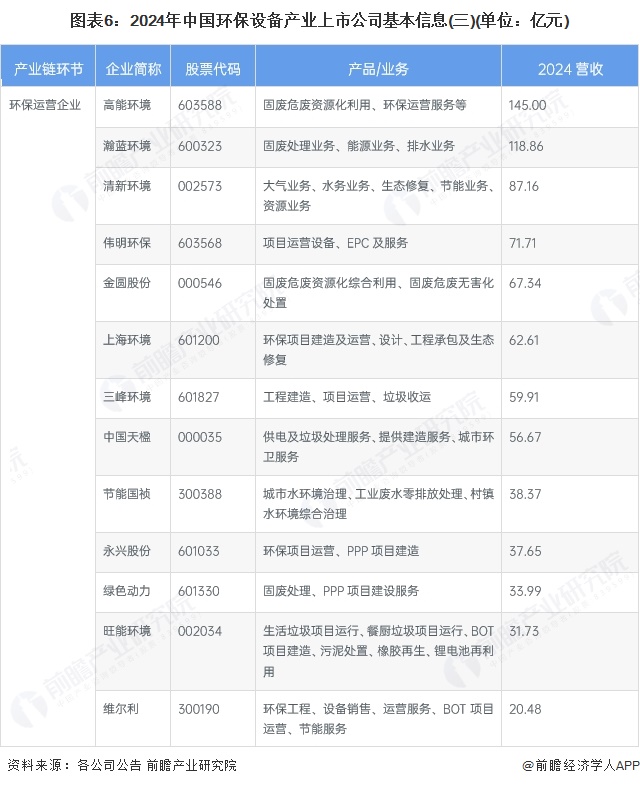

3、环保设备行业上市公司业务业绩对比

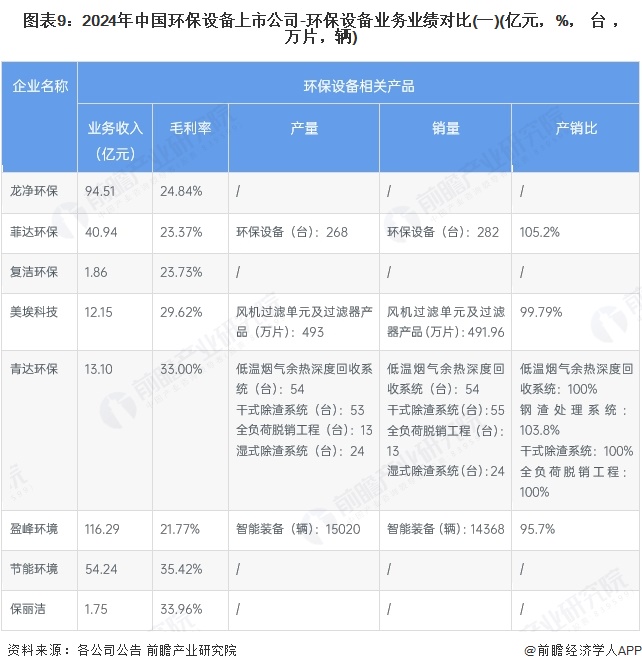

从环保设备行业上市公司已披露的业务业绩对比来看,在已披露与环保设备相关业务收入情况的企业来看,2024年盈峰环境、龙净环保的环保设备业务收入相对较高。从环保设备市场需求现状以及供求关系来看,以中国环保设备代表性厂商为例,青达环保的的产销率整体维持在100%左右,碧兴物联大多数仪器及系统在2024年的产销率小于100%。力合科技、聚光科技、雪迪龙的产销率大于100%,反映2024年这些企业的产品供不应求。

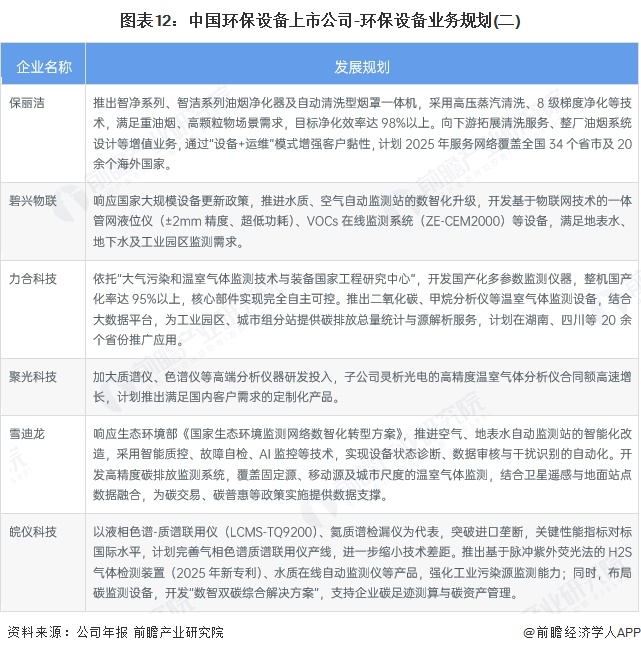

4、环保设备行业上市公司业务规划对比

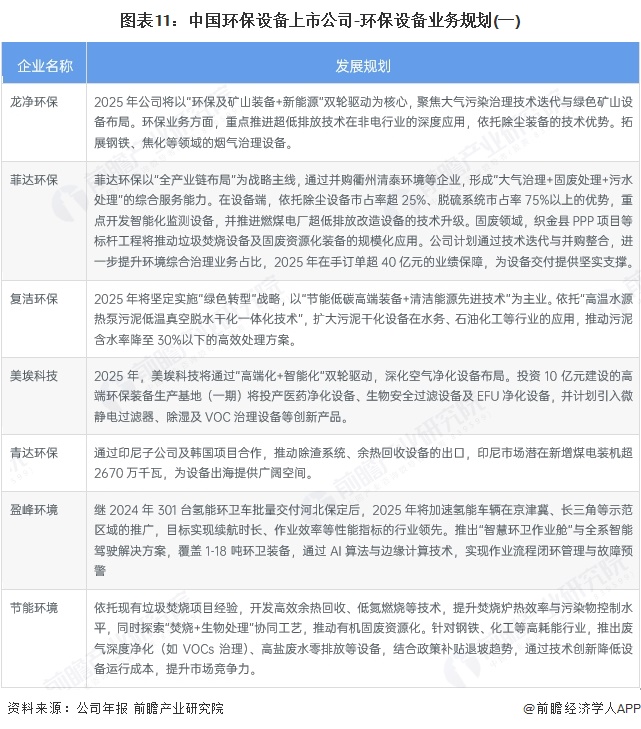

多数企业将研发投入聚焦于智能化、低碳化、高端化领域,例如复洁环保的绿氢制备、力合科技的碳监测设备、皖仪科技的国产替代质谱仪等,均体现技术突破对业务增长的核心支撑。菲达环保、碧兴物联积极响应设备更新专项政策,通过政策适配性产品开发抢占市场先机。盈峰环境、聚光科技则从单一设备制造商向“设备+服务+数据”综合服务商转型,强化客户粘性与盈利模式创新。

更多本行业研究分析详见前瞻产业研究院《中国环保设备行业市场前瞻与投资战略规划分析报告》