(原标题:【投资视角】启示2025:中国口腔种植行业投融资及兼并重组分析(附投融资事件、产业基金和兼并重组等))

行业主要上市公司:通策医疗(600763)、奥精医疗(688613)、瑞尔集团(6639.HK)、牙博士(874689)、可恩口腔(830938)、蓝天口腔(873101)、华齿口腔(873311)、华美牙科(833269)等

本文核心数据:口腔种植行业投融资规模;代表性企业融资事件;兼并重组

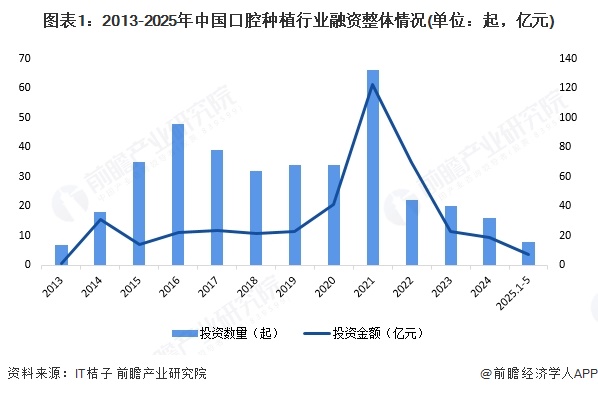

1、近年投融资规模大幅降低

根据IT桔子,我国口腔行业投融资较为活跃,2013-2016年,整个行业热度不断上涨;2017-2020年,热度稍有下降;2021年投资事件和金额都达到顶峰,全年共发生了66起投融资事件,投资金额达122.76亿元,2022年开始行业投融资热度开始消退,投融资事件数和金额呈下降趋势。2024年全年共发生了16起投融资事件,投资金额达18.86亿元。截至2025年5月30日,口腔行业融资事件已发生8起,投资金额为7.31亿元。

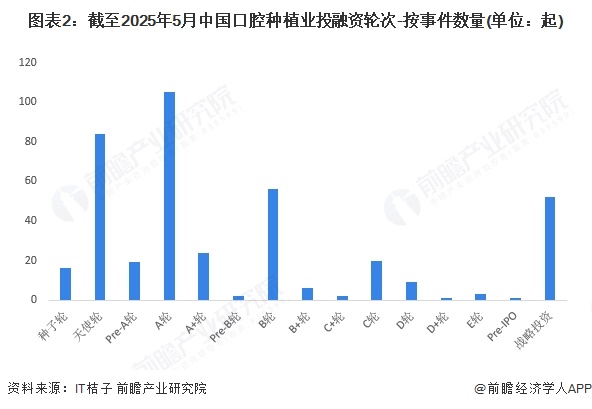

2、投融资轮次集中在早期

从口腔行业的投资轮次分析,行业投融资轮次以早期为主,主要集中于A轮和天使轮融资。一方面,口腔行业的市场潜力大,随着人们生活水平的提高和健康意识的增强,对口腔医疗的需求不断增加,这为处于早期阶段的企业提供了广阔的发展空间,吸引了众多投资者的目光。另一方面,口腔行业是一个专业性强且注重技术创新的领域,许多初创企业在口腔医疗新技术、新材料以及口腔医疗器械的研发等方面具有独特的创新优势,这些创新点容易获得投资者的青睐,使得企业在种子轮和天使轮就能获得资金支持,以促进技术的进一步研发和产品的市场化推广。此外,口腔行业的运营模式相对灵活,一些小型口腔诊所或专科口腔医疗机构在早期阶段运营成本相对较低,且具有较快的盈利能力和较高的投资回报率预期,这也使得投资者更愿意在种子轮和天使轮阶段介入。

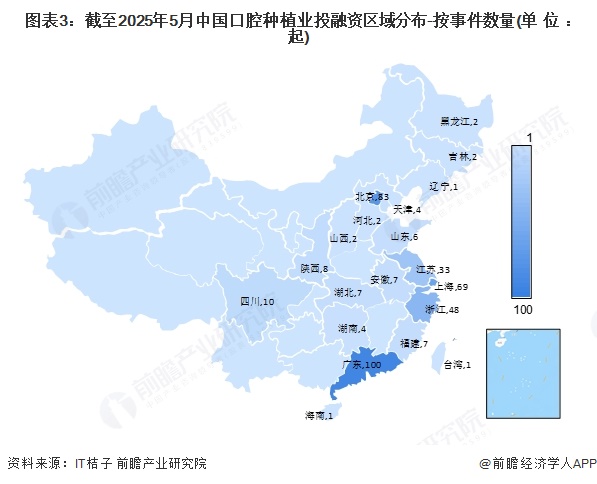

3、投融资集中在广东和北京

从口腔行业的企业融资区域来看,目前广东和北京的融资企业最多,截至2025年5月广东地区累计达到100起,北京达83起;其次为上海和浙江地区,投融资事件分别为69起、48起。北上广地区的这些企业凭借其在医疗资源、经济发展、人才储备等方面的优势,以及较高的居民消费能力和对口腔健康重视程度,积极拓展业务版图,投资热度高。

4、投融资方向聚焦智慧口腔

2024-2025年口腔种植行业的主要投融资事件如下所示:

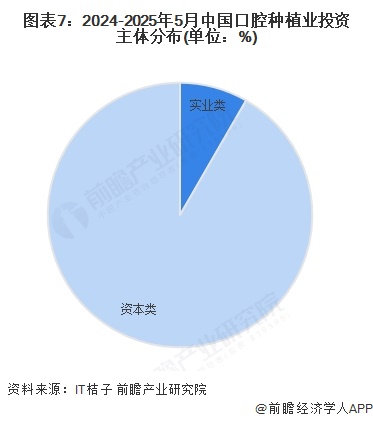

5、投资者以投资类企业为主

根据对口腔行业投资主体的总结,目前行业的投资主体以资本类组织机构为主,占比达92%,代表性投资主体有IDG资本、火炬创投等;实业类的投资主体有中玒口腔等少数几家,仅占比8%。

6、产业投资基金较少

通过在中国证券投资基金业协会中搜索“口腔”,找到两家相关私募基金,具体信息汇总如下:

7、中游企业横向收购扩大规模成主流

近年来中国口腔行业经过激烈竞争,经过多轮整合,有如下兼并重组事件,从行业整体角度看,目前兼并重组的类型主要为中游企业横向收购扩大规模。

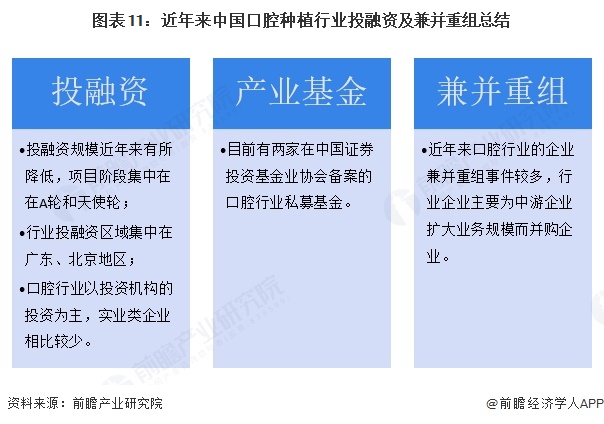

8、投融资及兼并重组总结

我国口腔行业投融资近年来呈下降趋势,过去几年,我国口腔行业投融资主要集中在广东、北京地区,以资本类投资机构为主进行行业投资。从并购角度上看,大多是通过中游并购重组扩大规模。

更多本行业研究分析详见前瞻产业研究院《中国口腔种植体(人工牙根)行业发展前景预测与投资战略规划分析报告》