(原标题:2025年中国预制菜价值链分析:原材料是预制菜生产最大的成本来源,国内预制菜行业毛利率波动下滑)

行业主要上市公司:双汇发展(000895.SZ)、安井食品(603345.SH)、广州酒家(603043.SH)、三全食品(002216.SZ)、千味央厨(001215.SZ)、金字火腿(002515.SZ)、海欣食品(002702.SZ)、味知香(605089.SH)、海底捞(6862.HK)等

本文核心数据:预制菜行业企业成本构成;价格传导机制;预制菜行业价值链

1、预制菜生产制备中,原材料是最大的成本构成

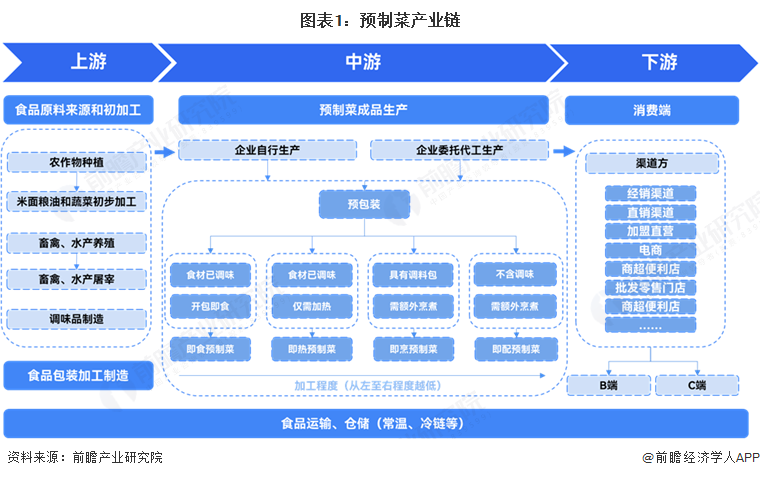

中国预制菜生产企业主要可分为两大类:自产自销的预制菜企业和委托代工生产预制菜的企业。预制菜上游企业主要为食品原料来源和食品初加工企业(农作物种植企业、米面粮油和蔬菜初加工企业、畜禽水产养殖屠宰企业、调味品制造企业等)以及食品包装加工制造企业,预制菜产业下游主要为各类消费端口,食品运输企业则贯穿整个预制菜产业链。

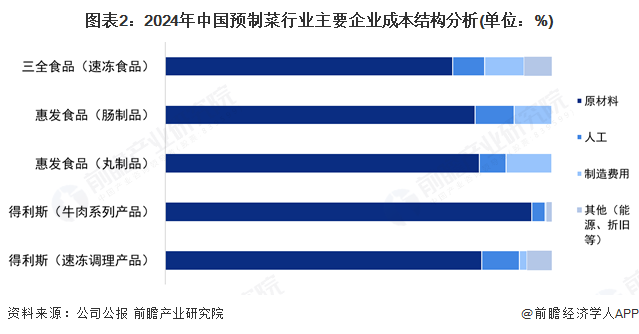

预制菜产品的成本主要由原材料、人工和制造费用构成,其中原材料主要涵盖禽肉类、蛋类、粮食、蔬菜和调味品等。前瞻统计了预制菜行业三家竞争力较强的上市公司成本数据,可以看出,原材料占预制菜行业的成本比重最大,在75%以上,其中得利斯的牛肉系列产品预制菜原材料成本占比甚至高达94.8%;其次是人工成本,主要为工人工资,占比在3.5%-10%之间。

2、预制菜行业价格由供应端、制造端和经销渠道的增值溢价及消费需求弹性共同作用而成

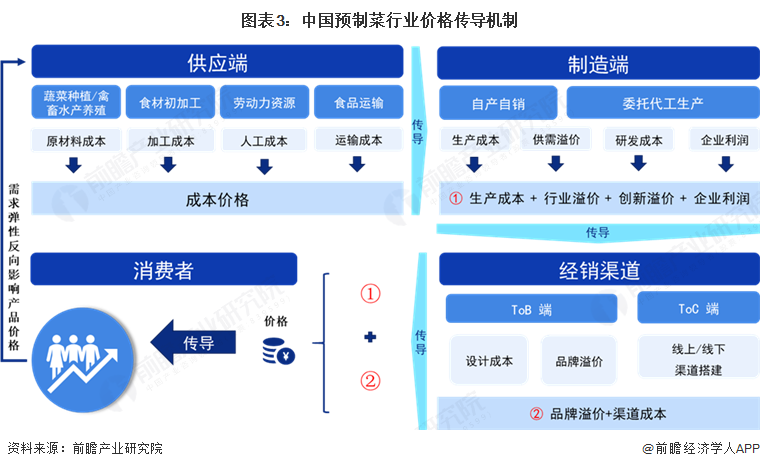

预制菜市场价格由行业供应端、制造端、经销渠道的增值溢价及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括蔬菜种植/禽畜水产养殖成本、加工成本、人工成本和运输成本等,传导至制造端成为生产成本;制造端综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至经销渠道;经销渠道综合制造端价格及品牌溢价、渠道成本,形成了最终价格传导至消费者,而消费市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响预制菜市场的定价。

3、中国预制菜行业价值链呈“中游塌陷”趋势

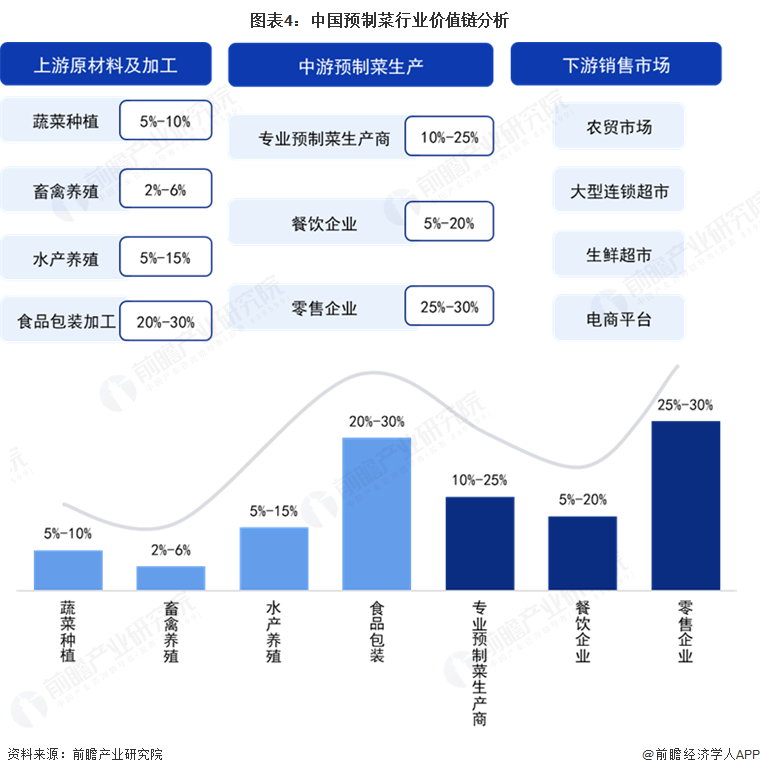

根据预制菜各产业链环节的毛利率情况可知,上游原材料环节的毛利率较低,基本低于10%,上游食品包装加工环节毛利率相对较高,在20%-30%之间;中游环节,以味知香为代表的专业预制菜生产商毛利水平在10%-25%之间,相关餐饮企业毛利率较低,而零售企业则毛利率较高,在25%-30%之间。

注:上述毛利率数据基于相关上市公司2024年(半)年报数据得出,公司包括隆平高科、荃银高科、利农生物、温氏股份、新希望、春雪食品、国联水产、得利斯、味知香、同庆楼、广州酒家等。

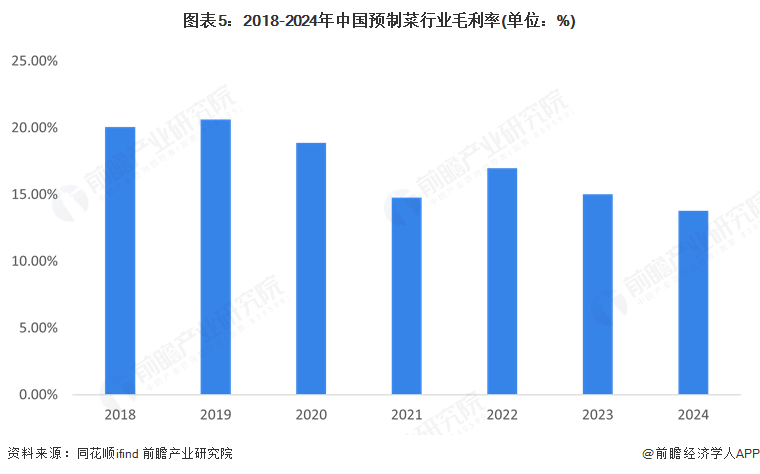

4、中国预制菜行业毛利率水平近年来呈下滑趋势

根据同花顺预制菜板块上市公司的经营数据,近年来,中国预制菜上市公司毛利率整体呈下滑趋势,从2018年的20.07%波动降至2024年的13.79%,伴随行业企业不断增加,市场竞争不断增强,行业销售毛利率不断下滑,预制菜企业需要通过不断研制新菜品、创新营销,才能具备竞争优势。

更多本行业研究分析详见前瞻产业研究院《全球及中国预制菜行业市场前景预测与投资战略规划分析报告》