(原标题:【行业深度】洞察2025:中国表面麻醉剂行业竞争格局分析(附市场集中度、市场份额等))

行业主要上市公司:人福医药(600079)、海思科(002653)、香雪制药(300147)、华润双鹤(600062)等。

本文核心数据:表面麻醉剂市场份额;表面麻醉剂市场集中度

中国表面麻醉剂行业竞争梯队

按照中国表面麻醉剂2023年各企业的营收情况对企业的竞争梯队进行划分,2023年,仅扬子江药业集团表面麻醉剂业务营收在5亿元以上,为头部梯队企业;表面麻醉剂业务营收在1亿元以上,5亿元以下的为第一梯队,主要包括同方药业、绿洲制药、真奥金银花等厂商;表面麻醉剂业务营收在1000万元以上,1亿元以下的为第二梯队,包括康业药业、康德药业和华润紫竹药业;其他表面麻醉剂厂商为第三梯队,2023年表面麻醉剂营收在1000万元以下。

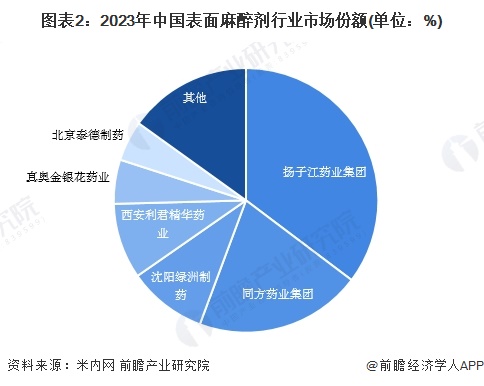

中国表面麻醉剂行业市场份额

根据米内网数据,中国表面麻醉剂市场中扬子江药业、同方药业、绿洲制药等厂商占据行业较大份额。2023年,扬子江药业占据表面麻醉剂市场最大的市场份额,超过35%。

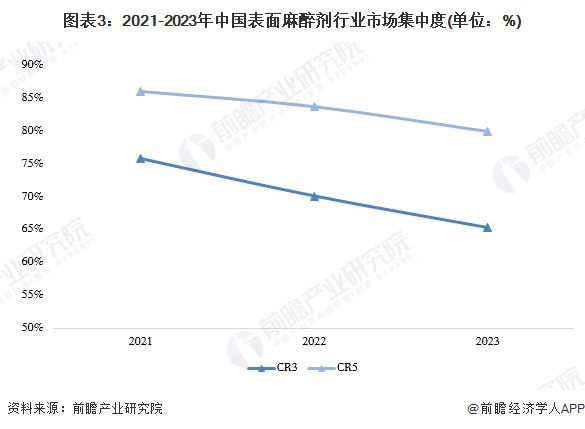

中国表面麻醉剂行业市场集中度

中国表面麻醉剂行业的市场集中度极高,2021-2023年,中国表面麻醉剂市场CR3处于65%以上,CR5处于83%以上,表明当前头部厂商占据了行业绝大的部分的市场份额。值得注意的是,尽管当前我国表面麻醉剂行业市场集中度较高,但市场集中度整体呈下降趋势,主要与新厂家进入市场有较为明确的关联,但在中短期时间段内暂不会对市场的头部格局产生明显影响。

中国表面麻醉剂行业企业布局

从表面麻醉剂上市企业的布局情况来看,当前,中国表面麻醉剂上市企业多开展重视全国范围内销售网络的布局,并酌情开展全球化布局;具体到产品来看,多数厂商主要聚焦于以利多卡因为主要成分的相关产品。

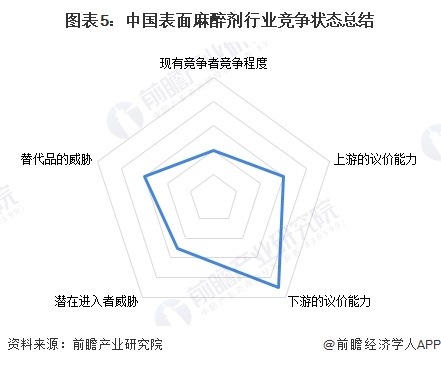

中国表面麻醉剂行业竞争状态总结

从五力竞争模型角度分析,目前,我国表面麻醉剂行业供给企业数量较少,行业毛利率较高,市场集中度较高,现有竞争者的竞争程度尚可;上游原料药及中间体供应商数量较多,在表面麻醉剂厂商全产业链发展的背景下,上游厂商的议价能力一般;在下游议价能力方面,医院及各大型卫生机构为主要应用场景,在集中采购背景下,具有较强的议价能力。潜在进入者威胁来看,表面麻醉剂市场对外部竞争者的吸引力较强,行业存在一定的进入壁垒,现有企业存在一定的市场优势,行业对面临适中程度的潜在进入者威胁;替代品威胁方面,表面麻醉剂的替代品主要为注射用的局部麻醉剂,相对而言,表面麻醉剂在使用上具有较为灵活方便的特点,替代品威胁适中。

更多本行业研究分析详见前瞻产业研究院《中国麻醉剂行业发展前景预测与投资战略规划分析报告》