(原标题:【行业深度】洞察2024:中国液氨行业竞争格局及市场份额(附市场排名、市场集中度分析等))

行业主要上市公司:陕西黑猫(601015.SH)、兴化股份(002109.SZ)、和远气体(002971.SZ)、华昌化工(002274.SZ)、泸天化(000912.SZ)、华锦股份(000059.SZ)

本文核心数据:液氨行业;合成氨;市场排名;市场集中度等

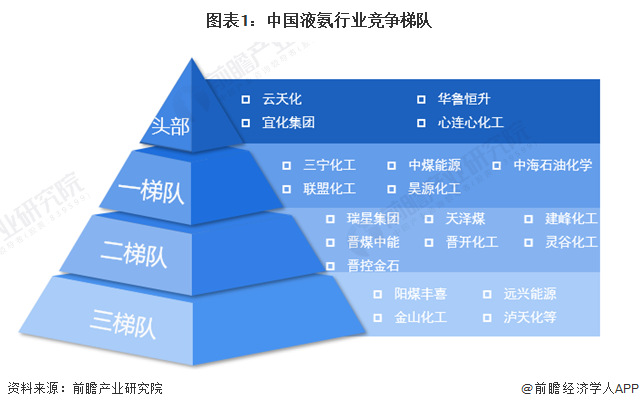

1、中国液氨行业竞争梯队

氨是一种重要的化工原料,可用于制造氨水、硝酸、胺类、铵盐、纯碱、氮肥、制冷剂等,应用广泛。液氨为工业上氨气的主要储存形式,也称为合成氨。

在中国液氨行业市场竞争者中,根据竞争者产量和经营数据综合分析,行业分成3个梯队。其中,头部企业包括云天化、宜化集团、华鲁恒升、心连心化工;第一梯队企业包括三宁化工、联盟化工、中煤能源等;第二梯队企业包括瑞星集团、晋煤中能、晋控金石、天泽煤等;第三梯队企业包括阳煤丰喜、金山化工、远兴能源、泸天化等。

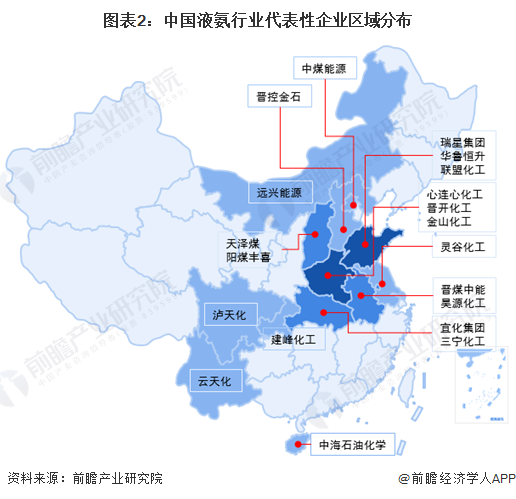

从代表性企业区域分布来看,液氨行业代表性企业主要分布在华北和华西区域,其中山东省和河南省的代表性企业最多:

2、中国液氨行业市场排名

根据中国氮肥工业协会发布的《2023年工作报告》,“2022年全国氮肥企业合成氨产量20强”名单如下。其中,心连心化工、云天化、宜化集团排名前三:

3、中国液氨行业市场集中度

目前,中国液氨行业现有竞争者数量较多,整体集中度较低。近几年,我国合成氨行业不断发展,部分落后产能逐渐被淘汰;随着供给侧改革逐渐完成,市场逐渐向头部企业集中,未来行业集中度整体有逐渐上升的趋势。

4、中国液氨行业竞争状态总结

从五力竞争模型角度分析,中国液氨行业现有竞争者数量较多,整体集中度较低,行业竞争相对激烈;供应商议价能力整体处于中间水平,煤炭资源水平有限但清洁能源的发展具有一定潜力,液氨生产企业的后向一体化程度较高;液氨下游应用领域较为广泛,且下游需求逐步扩大,整体购买者议价能力较弱;液氨具有专用性特征,基本没有替代品威胁;液氨行业的行业吸引力较大,但具有一定的进入壁垒,不少从事新能源技术的企业纷纷入局,具有一定的进入者威胁。