本文参照IOSCO的建议原则,从合约设计方面对比分析沪深300指数期货推出后的运行状况。沪深300指数期货标的指数编制科学,合约规模大,保证金率高,持仓限制规定严格,最后结算价设定合理,能够有效减少过度投机,最大程度防止操纵,鼓励进行套期保值,促进股指期货市场与股票现货市场的有序运行与良性互动。

股票价格指数衍生产品在场内金融衍生产品市场占据主导地位,已成为市场发展必选产品,如何保证其安全高效运作是市场组织者与监管者的首要职责。国际证监会组织(IOSCO)技术委员会于2003年2月发布了关于股票指数与指数衍生产品的报告,提出为保证市场公正、有序运行,指数衍生产品发展须注重的三个建议原则:(1)合约设计,应最大程度减少操纵的空间以及在合约期满促进衍生产品与现货市场价格的有序收敛。(2)适当控制,确保衍生产品市场和现货市场在市场压力下有序运行。(3)妥善安排,以便有效协调指数衍生产品市场和标的现货市场之间的监管。本文基于这三个原则,从沪深300指数期货合约设计的主要条款探讨其推出后市场运行的安全性。

一、沪深300指数编制科学合理,抗操纵性强,有利于指数期货与股票现货市场之间的协调运行

国际证监会组织认为,为了避免少数成份股价格的异常变动对指数产生不当影响,可从指数计算方法、成份股数量、流动性、行业分布、调整及编制方法透明度等方面考察指数的合理性。

沪深300指数由沪深A股中规模大、流动性好、最具代表性的300只股票组成,能够综合反映沪深A股市场整体表现。沪深300指数的透明性高,成份股调整预期性强,行业分布合理,以调整后的自由流通股本而非全部股本为权重计算指数,能真实反映市场中实际可供交易股份的股价变动情况,从而有效避免通过大盘股来操纵指数的情况发生。因此,从构成及编制方法看,沪深300指数是非常科学合理的。

与全球主要股指期货合约的标的指数相比较,沪深300指数成份股的数量较多,仅少于标普500、日本的TOPIX和台湾的TAIEX等指数,但沪深300指数成份股权重较为分散与均衡。如表1所示,沪深300指数最大成份股权重所占比例仅为3.71%,低于S&P 500、TOPIX和TAIEX,最小成份股所占权重为0.03%,却高于这三个指数。因此,与境外主要指数相比,少数成份股价格异常变动对指数产生的不利影响将会更小。

从海外市场发展来看,通过成份股交易影响指数从而操纵股指期货的案例鲜有发生,沪深300抗成份股异常波动能力更强,通过影响沪深300指数从而操纵指数期货进行非法获利的概率也会更小。选择沪深300作为标的推出股指期货有助于指数期货与股票现货市场之间的协调运行,为我国股指期货市场安全、有效、公正运作奠定了基础。

二、沪深300指数期货合约规模大,可有效减少过度投机交易,更适合进行套期保值

股指期货合约规模没有通用的标准。一般而言,合约规模越大,交易门槛就越高,对资金规模大的投资者影响不大。但对资金规模较小的投资者而言,则较难参与交易。合约规模的大小一定程度上也影响了交易股指期货的目的。股指期货规模小,参与者多,市场更多利用股指期货进行投机或者套利,纯交易所占比例就大。股指期货合约规模大,则适合资金规模大的投资者进行套期保值,以套期保值为目的的交易所占比例就大。以香港市场为例,恒生指数期货的规模是小型恒生指数期货的5倍,恒指期货交易中,套期保值的交易占到36.5%,远远高于小型恒指交易中套期保值的比例4.7%。

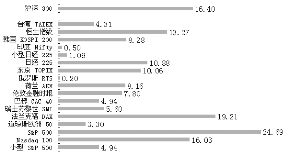

境外市场各主要股指期货合约规模大小各异,从数千美元至二十几万美元不等,差距颇大。如图1所示,截至2009年7月31日,全球主要股指期货合约价值最高的是CME的S&P 500指数期货,合约价值约为24.69万美元,最小的是俄罗斯交易所的RTS指数期货合约,价值仅为2034美元。全球交易最活跃的前5只股指期货合约的价值分别为:49374美元(小型S&P 500,CME)、33026美元(道琼斯欧洲 50,Eurex)、4970美元(Nifty,印度国家证交所)、27855美元(小型Nasdaq 100,CME)和10876美元(小型Nikkei 225,大阪证交所)。从上述数据可以看出,交易活跃合约的规模一般不超过5万美元。

截至2009年7月31日,沪深300指数期货合约规模约为112万人民币,约合16.40万美元,仅低于CME的S&P 500指数期货和Eurex的Dax指数期货,远高于其他股指期货合约的规模。即使在成熟市场,沪深300指数期货合约价值也是非常高的。沪深300指数期货合约规模大,一方面,提高了投资者参与门槛,有效预防过度投机行为的发生。另一方面,令投资者群体倾向于资金实力较强的机构投资者,更多利用股指期货进行套期保值。这两方面既有助于股指期货市场平稳起步与稳健运行,又有利于股指期货市场与股票现货市场间的相互促进、协调发展。

三、沪深300指数期货保证金率高,有效预防违约风险,减少过度投机交易,降低市场波动性

设定保证金是为了降低期货市场的违约风险。在设定保证金水平时,通常要兼顾到市场流动性与违约发生可能性两者之间的平衡关系。保证金水平设定过低,则期货价格波动的幅度容易超过保证金要求的水平,导致违约风险增加,使得投资者无法履约的几率提高,容易增加期货市场的系统性风险。反之,如果希望能完全消除违约风险而设定非常高的保证金水平,则会增加投资者的交易成本,从而降低市场参与意愿,导致纯粹交易者退出市场或者当日进行平仓,进而影响期货市场的流动性。

此外,高保证金可以降低市场波动性。由于高保证金将会增加参与者的交易成本,此作用对于投机者的冲击比避险者大,使得投机者将退出市场或转为当日对冲者,市场不稳定因素减少,从而降低市场的波动性。赖姬苇(2002)研究发现台湾期货交易所变动期货保证金对期货价格波动性可以造成显著影响,保证金调高的确会降低价格波动性,并且短期效果较长期效果来得显著。因此,保证金率的设定与调整是稳定市场的有效措施之一。

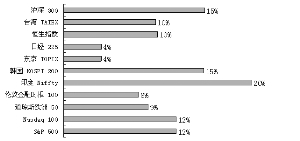

沪深300指数期货的初始保证金率为15%,如图2所示,这一比率与韩国KOSPI 200指数期货的初始保证金率相同,低于印度Nifty指数期货的初始保证金率,但明显高于美国、欧洲及其他新兴市场的初始保证金率。这表明沪深300指数期货保证金设定较为保守,能够有效预防违约风险,减少投机交易,降低期货价格的波动性,有助于市场的稳健运行。

四、沪深300指数期货持仓限制规定严格,有助于抑制操纵行为发生,保护交易者,鼓励进行套期保值交易

为避免交易者暴露在过大的风险之下,或者是对市场产生操纵能力,有些交易所会限制股指期货的持仓头寸。对资金实力较小的投资者而言,这些限制可能没有实质约束力,但对资金规模大的投资者而言,就可能会产生约束。

境外交易所对是否限制持仓以及持仓限制的方式、数量等都没有统一的惯例。部分市场不限制持仓数量,如Eurex、大阪证交所、Liffe、印度国家证交所及俄罗斯交易所等。另外一些市场则限制持仓数量,如CME、香港交易所、台湾期交所和韩国交易所等。

沪深300指数期货实行持仓限制。与境外主要股指期货合约相比,沪深300指数期货限仓规定更为严格与保守。首先,限制方式较为严格。限制方式一般是把相同标的指数各个合约的多、空头寸抵消后进行加总,限制总头寸数量,限制较为灵活与宽松。如,CME规定所有基于S&P 500指数的期货净多或净空头寸不超过20000张,其中包括S&P 500指数期货与小型S&P 5OO指数期货的所有合约。很少有市场仅限制某一合约单边头寸。而沪深300指数期货对任一合约的单边进行了限制,限制方式更为严格。其次,持仓数量限制较为保守。沪深300指数期货规定投资者或者会员自营业务单一合约的持仓限额为600张。远远低于道琼斯工业指数的50000张,Nasdaq 100的10000张,台湾TAIFX的7000张(机构),韩国KOSPI 200的7500张。

从是否采用持仓限制以及持仓限制的方式、数量方面来看,沪深300指数期货合约都采取了比境外市场更为严格的标准,可以在较高程度上有效预防了市场操纵行为的发生,避免了交易者风险暴露过大,有助于市场的稳健运行。沪深300指数期货并不限制所有交易的头寸,获取套期保值额度的会员或者投资者将不受持仓限额限制,这有助于市场利用股指期货进行套期保值,最大程度发挥股指期货风险管理的作用,也有利于股票现货市场的健康发展。

五、沪深300指数期货最后结算价的设定合理,可有效防止套利和投机者操纵结算价格,降低到期日效应

最后结算价格原则上是到期时的现货价格,为了避免合约到期对现货市场造成冲击,或者避免现货市场异动对期货结算造成不利影响,不同交易所往往采取不同方式决定最后的结算价格。主要有三种模式:(1)最后交易日或者次交易日的现货开盘价,如CME、大阪证券交易所等。(2)最后交易日现货市场一段期间的平均价格,如Liffe、台期所、香港交易所及印度国家证交所等。(3)最后交易日现货市场收盘价,如韩国交易所等。

一般来说,以现货市场收盘价或者开盘报价作为最后结算价,有利于确保现货与期货价格到期收敛以及锁定早期股指期货带来的套利空间,比较适合套利或避险者的交易需要。但这种定价有时可能会被人为控制。例如先在期货市场中建立多头(或空头)头寸,在最后结算日开盘时,全力买进(或卖出)指数成份股,使最后结算价高于前一日的收盘价,从而达到获利的目的。

由于市场操纵者很难操纵一段时间内多个时间点的指数价格,因此,以最后交易日某段时间内价格的平均数作为股指期货的最后结算价可以有效减少市场操纵行为可能对最后结算价的影响。此外,该方式可以有效降低到期日效应。到期日效应可概括为更大的波动、价格逆转和异常交易量等。也就是说,当最终结算价格的形成临近时,指数衍生产品有可能引起标的股票价格临时偏离正常价格。Chow et al. (2003)研究恒生指数衍生产品到期对标的股票现货市场的影响发现,香港市场到期效应显著低于同类的成熟市场,这是因为恒指衍生产品利用到期日5分钟指数价格的算术平均价格作为最后结算价,而不是到期日的最后交易价格或者第二天的开盘价格。该模式有效防止了套利和投机者操纵结算价格,平滑了结算价格。

沪深300指数期货的最后结算价格为最后交易日标的指数最后两小时的算术平均价,时间跨度区间更长,远长于台湾的30分钟,印度的30分钟及Liffe的20-30分钟,因此能够更有效避免操纵行为的发生,有助于更好地减少到期日效应,确保股指期货市场与股票现货市场的有序运作。

综上所述,从指数选择、合约规模、保证金率、持仓限制、最后结算价格等方面可以看出,沪深300指数期货合约条款设计非常严格,符合IOSCO建议的准则,在流动性与市场稳健运行之间,更注重保证市场安全性,可最大限度防止市场操纵行为的发生,有助于股指期货套期保值功能的充分发挥,促进指数期货市场与股票现货市场的有效运行与良性互动。

(中证指数有限公司 王乃生、喻博)