8月26日晚,葫芦娃公告称,公司向不特定对象发行可转换公司债券的申请未获得上交所通过。这样,葫芦娃成为上交所2024年首个被否的可转债发行案例,此前多数终止案例为主动撤回。

从上市委会议现场问询来看,葫芦娃三大方面问题被关注:一是2023年预付款大幅增加的合理性;二是2023年第四季度研发投入资本化核算是否准确;三是2023年营业收入增长的合理性、真实性。

葫芦娃主营业务集中在儿科用药领域,2020年在上交所主板上市,此次系其自IPO后首次再融资。

三方面问题被关注

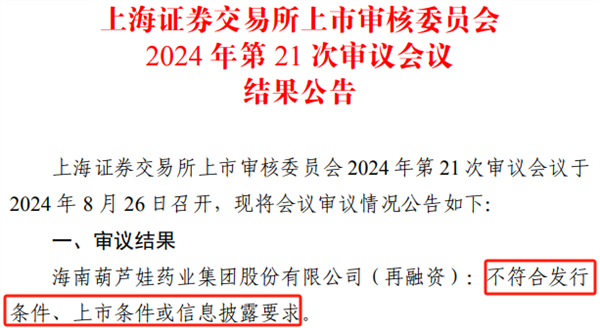

上交所上市审核委员会2024年第21次审议会议于8月26日召开,会议审议结果显示,海南葫芦娃药业集团股份有限公司(再融资)“不符合发行条件、上市条件或信息披露要求”。

上交所上市委会议现场问询了三方面问题,首先上市委要葫芦娃结合CRO行业市场供需、同行业可比上市公司2023年预付研发款等情况,说明公司2023年期间预付研发款项大幅增加的合理性;结合同行业可比上市公司2023年预付渠道推广费、公司渠道推广费支付对象资质等情况,说明公司2023年期间预付渠道推广费大幅增加的合理性。

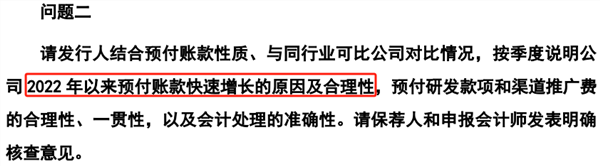

中国基金报记者注意到,葫芦娃的预付款问题实际不止存在于2023年。今年5月21日披露的上市委会议意见落实函就显示,上市委要求公司结合预付账款性质、与同行业可比公司对比情况,按季度说明公司2022年以来预付账款快速增长的原因及合理性,预付研发款项和渠道推广费的合理性、一贯性,以及会计处理的准确性。

除预付款问题,本次上市委现场会议还要求葫芦娃结合同行业可比上市公司研发投入资本化情况,以及公司研发投入资本化政策等,说明公司2023年第四季度研发投入资本化核算是否准确,会计处理是否符合《企业会计准则》相关规定。

最后,此次现场会议上市委要葫芦娃结合报告期应收账款周转率、客户结构、2023年新增经销商及回款情况,说明公司2023年营业收入增长的合理性、真实性。

对上述所有问题,上市委亦要求公司保荐代表人发表明确意见。

为上市后首次申请再融资

资料显示,葫芦娃总部位于海南海口,2008年进行重组,2020年7月在上交所主板上市,是海南自贸港建设总体方案公布以来海南首家主板上市企业。公司称,“经过十几年的发展,集团在儿科用药领域精耕细作,紧紧围绕打造儿童全生命周期、健康全品类产业链,坚定地走儿药中药发展之路,现已成为专业儿科制药领域领军企业之一”。

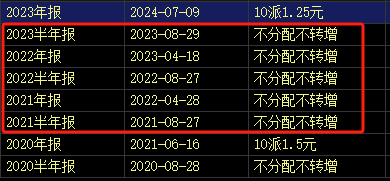

此次发行可转债,为葫芦娃2020年上市后的首次再融资,原计划募资5亿元。公司IPO首发募集资金规模较小,仅为1.51亿元。值得一提的是,公司上市后的分红力度同样不大,2021年和2022年均未分红。

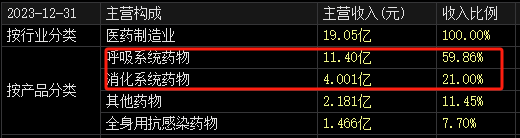

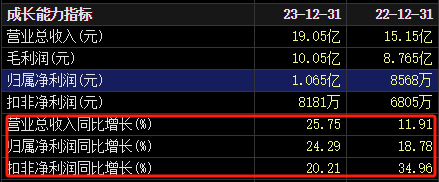

业绩来看,葫芦娃上市当年(2020年)扣非净利润就出现负增长,2021年扣非净利润增速更是录得-38%,所幸2022年和2023年公司重新恢复增长。2023年,葫芦娃营业收入和扣非净利润分别为19.05亿元和8181万元,同比增速分别为25.75%和20.21%。

葫芦娃的股价在上市之初经历过一轮爆炒,之后持续进入下降通道至今,截至8月26日收盘,公司最新市值约为38亿元。截至今年一季度末,公司有股东3.24万户。