(原标题:锂电股百亿回购数据洞察:强势对抗市值缩水)

近日,天华新能发布了一份股份回购报告书,公司计划使用自有资金通过集中竞价方式回购公司已发行的股份,回购金额为1.5亿元至2.5亿元。

可能由于公司近期更名不久,并未纳入Wind锂电池板块。即便如此,只统计后者的90余家成分股回购情况,却可以看出近半年时间新增回购计划明显增加。

据不完全统计,6月至今,已经有宁德时代、 亿纬锂能、华友钴业等22家锂电企业发布回购方案,合计回购规模上限达到82.62亿元。

尤其是今年10月,新增回购计划的锂电上市公司数量达到10家,占比近半。

而以上回购案例增多的背后,是行业景气度与锂电股的同步下行,仅有不足2成的锂电股今年能够取得正收益,而年内跌幅超过30%的个股则达到3成。

进一步比较板块市值变化情况,以上90余家样本公司年初总市值为4.12万亿元,到昨日已经降至3.32万亿元,市值损失相当于跌没了一个宁德时代。

头部公司均有回购

对于回购,大市值行业龙头的积极性更高一些。

以上市值排名前20位的样本企业中,便有多达8家公司近半年推出了回购方案,其中宁德时代、华友钴业计划回购金额较高。

前者回购规模在20亿元至30亿元,后者回购规模为6亿元到10亿元,这两家公司也是全行业回购金额最高的两家公司。

而比亚迪未推出回购方案,是因为该公司去年刚刚完成了一轮18亿元规模的回购。

相比之下,小市值公司回购意愿和能力均显不足,市值50亿元以下的锂电公司下半年新增回购计划也只有华盛锂电、天力锂能两家公司。

同时,华盛锂电拟回购规模也很小,只有0.15亿至0.3亿元,在以上样本公司中处于较低水平。

需要指出的是,从市值排名上看,锂盐行业的三家龙头仅次于宁德时代、比亚迪和亿纬锂能,位居以上锂电股的4至5位,但是相关公司回购力度一般。

其中,天齐锂业与比亚迪类似,均为去年完成过一轮回购,盐湖股份则是在今年9月末刚刚完成总额15亿元的回购。

相当于,总市值排名前6位的锂电上市公司中,只有赣锋锂业近两年未进行以上形式的股份回购,这可能也与公司今年推出的员工持股计划有关。

一般来说,上市公司回购股份大多数会用于员工持股计划,而赣锋锂业今年9月末也推出了一份员工持股计划,但是资金来源和股票来源均较为特殊,购买资金为“提取发放给本员工持股计划持有人奖励基金”,股票则计划通过二级市场购买,包括竞价交易、大宗交易等。

从以上角度来看,赣锋锂业的员工持股计划,也相当于一次特殊的“回购”。

其他未进行回购的公司,则集中在一些今年经营趋势下降明显的环节,比如磷酸铁锂的行业龙头湖南裕能和德方纳米。

尤其是后者,上半年正极材料毛利率下降30个百分点转为负值,前三季度合计亏损近10亿元,而在去年该公司利润则接近24亿元。

千亿市值公司缩水

以上较为密集回购的背后,是今年锂电行业景气度、二级市场回落的双重压力,使得Wind锂电池指数年内绝大多数时间呈现单边下跌走势。

对比数据,该指数历史高点达12140点,今年初在7900点,而截至11月16日最新值为6107点。

统计区间涨跌幅也可以看出,以上96家锂电股年内取得正收益的只有15家,占比仅为15.6%。相比之下,则有32家公司至今跌幅超过30%,刚好占样本公司总数的1/3。

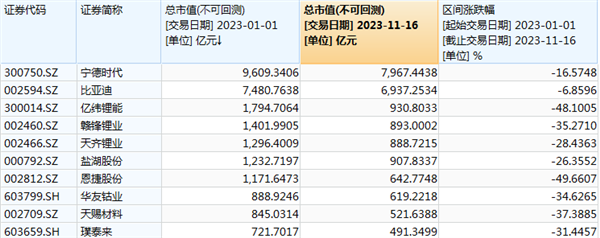

就全年锂电股二级市场走势来看,也体现了千亿市值企业数量大幅缩水的特点。

年初,锂电板块千亿市值企业超过7家,宁德时代、比亚迪、亿纬锂能、恩捷股份加上前述三家锂盐行业龙头。

而截至今日收盘,千亿市值企业只剩下了宁德时代和比亚迪2家。

同时,以上千亿市值公司今年还出现了动辄腰斩的跌幅,亿纬锂能、恩捷股份年内跌幅分别达到48.1%和49.66%。

而受到以上头部公司市值缩水的影响,锂电股市值总额也由年初的为4.12万亿元降至昨日的3.32万亿元左右,8000亿元市值就此蒸发,这相当于一个宁德时代的总市值。

需要指出的是,面对股价的大幅波动,产业资本很难做到高抛低吸,至多是在景气度高点进行少量减持。

对比2020年下半年开启的本轮景气周期持股可以看出,头部锂电公司的重要股东持股数据整体保持相对稳定,只有部分公司的高管进行了少量减持。

仅以宁德时代为例,近两年的重要股东减持以公司前任副董事长黄世霖为主,2022年上半年合计减持10亿元左右,但是由于此人持股规模过于可观,其持股总数变化十分有限。

再如比亚迪的执行董事夏佐全,则是在2021年下半年集中减持了30亿元左右,减持股份数量在1000万股左右,减持后持股仍然多达8263万股。

甚至,部分头部企业的高管在今年还进行了增持,当然金额无法与减持相比。