中国银河证券股份有限公司高峰,王子路近期对北京君正进行研究并发布了研究报告《业绩符合预期,持续布局AI存储+计算赛道》,给予北京君正买入评级。

北京君正(300223)

核心观点

事件2025上半年,公司实现营业收入22.49亿元,同比增加6.75%;利润总额达到2.28亿元,同比增加3.39%;实现归母净利润2.03亿元,同比增加2.85%。2025Q2,公司实现营业收入11.89亿元,同比增加8.10%;实现归母净利润1.29亿元,同比增加17.22%。业绩符合预期。

多业务营收稳健增长,产品结构优化成效显著。公司2025年上半年各主要产品营收实现增长,产品结构也在不断优化调整,分业务来看,存储芯片实现营业收入13.84亿元,同比增长5.20%,营收占比达61.56%;模拟与互联芯片实现营业收入2.44亿元,同比增长5.02%,营收占比达10.84%;其他业务实现营业收入1189.09万元,同比增长2543.51%,营收占比达0.53%。计算芯片营收为6.04亿元,同比增长15.59%。计算芯片受益于消费类市场需求增长和产品优势,保持较好同比增长。

盈利能力有波动,费用管控有成效。在毛利率方面,25H1公司整体毛利率为35.54%,同比下降2.03pct;25Q2毛利率为34.76%,同比下降2.91pct,季度环比下降1.64pct。分产品来看,存储芯片毛利率为33.48%,同比下降1.87pct;模拟与互联芯片毛利率为51.14%,同比下降0.95pct;其他业务毛利率为97.95%,同比增长5.59pct;计算芯片毛利率为32.37%,同比下降0.27pct。各产品毛利率变动主要是由于营业成本的变化,费用方面,上半年公司销售/管理/财务/研发费用率分别为7.27%/5.61%/-3.10%/15.49%,同比-0.07/+0.87/-0.67/-1.23pct;累计总费用率为25.26%,累计-1.10pct。公司持续投入研发,推进多项核心技术研发和新产品开发迭代。

布局AI存储+计算芯片赛道,多产品线驱动业务增长。公司专注于集成电路设计领域,坚持“计算+存储+模拟”的产品战略和“内外循环双轮驱动”的市场战略,存储芯片主要产品有高集成密度、高性能品质、高经济价值的SRAM、DRAM、Flash等,主要面向汽车、工业、医疗等行业市场;模拟与互联芯片产品线包括各类LED驱动、DC/DC、GreenPHY、以及G.vn、LIN、CAN等芯片产品,可面向汽车、工业、家居家电及消费等领域提供多种型号的模拟芯片和互联芯片产品。面向行业市场丰富、齐全的产品品类。

投资建议:我们预计公司2025-2027年营收为50.12/59.68/70.32亿元,预计公司2025-2027年归母净利润为5.49/6.28/7.79亿元,对应PE为66.0x/57.75x/46.57x,维持“推荐”评级。

风险提示:下游需求不及预期的风险,新品放量不及预期的风险。

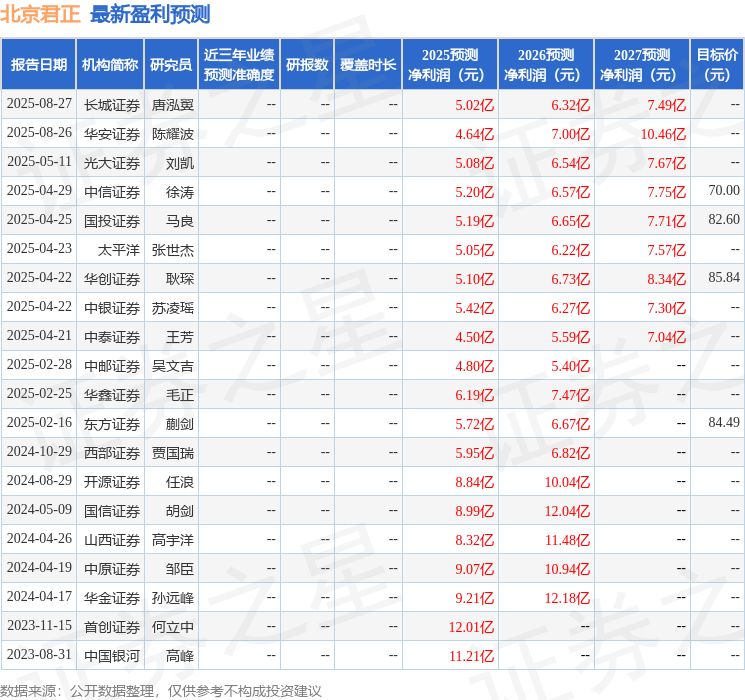

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。

以上内容为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。