中原证券股份有限公司邹臣近期对北方华创进行研究并发布了研究报告《季报点评:持续丰富产品矩阵,不断构筑半导体设备平台核心优势》,本报告对北方华创给出买入评级,当前股价为400.3元。

北方华创(002371)

事件:近日公司发布2024年三季度报告,2024年前三季度公司实现营收203.53亿元,同比+39.51%;归母净利润44.63亿元,同比+54.72%;扣非归母净利润42.66亿元,同比+61.58%;2024年三季度单季公司实现营收80.18亿元,同比+30.12%,环比+23.81%;归母净利润16.82亿元,同比+55.02%,环比+1.68%;扣非归母净利润16.26亿元,同比增长+57.72%,环比+3.74%。

投资要点:

业绩持续高速成长,盈利能力同比显著提升。受益于公司持续深耕客户需求,不断拓展业务边界,推动公司业绩持续高速成长,其中电子工艺装备收入2024年前三季度同比增长46.96%。由于公司收入增长较快,规模效应显现,以及产品结构变化等因素影响,使得盈利能力同比显著提升,公司2024年前三季度实现毛利率为44.22%,同比提升4.39%,24Q3毛利率为42.26%,同比提升5.89%,环比下降5.14%;公司2024年前三季度实现净利率为21.91%,同比提升1.52%,24Q3净利率为20.95%,同比提升2.83%,环比下降4.71%。公司24Q3末存货从24H1的211.30亿元增加至232.29亿元,表明公司在手订单仍处于较好水平。

全球半导体设备市场有望迎来强劲增长,中国晶圆厂未来几年或将继续保持300mm设备高额支出。根据SEMI的预测,预计2024年全球半导体制造设备总销售额将达到1090亿美元,同比增长3.4%;预计2025年销售额将创下1280亿美元的新高,实现约17%的强劲增长;全球半导体行业正在展示其强大的基本面和增长潜力,支持人工智能浪潮中出现的各种颠覆性应用。AI、汽车和物联网等需求正在推动半导体设备支出,SEMI预计2024年全球300mm晶圆厂设备支出预计将增长4%,达到993亿美元,到2025年将进一步增长24%,达到1232亿美元,预计2026年支出将增长11%,达到1362亿美元,2027年将增长3%,达到1408亿美元;SEMI预计到2027年,中国将保持作为全球300mm设备支出第一的地位,未来三年将投资超过1000亿美元。

公司持续丰富产品矩阵,不断构筑半导体设备平台核心优势。公司持续丰富产品矩阵,进一步拓宽工艺覆盖范围,在集成电路核心装备领域,公司24H1成功研发出高密度等离子体化学气相沉积(HDPCVD)、双大马士革CCP刻蚀机、立式炉原子层沉积

第1页/共5页

(ALD)、高介电常数原子层沉积(ALD)等多款具有自主知识产权的高端设备,并在多家客户端实现稳定量产,获得客户的一致好评;公司的核心产品也广泛应用于化合物半导体、新能源光伏、新型显示等多个领域,展现出良好的市场前景和发展潜力。24H1公司“半导体装备产业化基地四期扩产项目”已建成并投入使用,进一步提高了公司的生产制造能力。公司持续优化生产模式,运用自动化、物联网、人工智能等先进技术,实现了工厂端的实时交互和数据共享,从而大幅提高了生产效率和产品品质。公司不断突破关键技术,精益运营,持续提升工艺覆盖度及市场份额,不断构筑半导体设备平台核心优势,有望充分受益于半导体设备国产化浪潮。

盈利预测与投资建议。全球半导体设备市场有望迎来强劲增长,中国晶圆厂未来几年或将继续保持300mm设备高额支出,公司为国内平台型半导体设备领先企业,持续提升工艺覆盖度及市场份额,不断构筑半导体设备平台核心优势,有望充分受益于半导体设备国产化浪潮,我们预计公司24-26年营收为302.39/401.65/506.81亿元,24-26年归母净利润为56.38/76.43/99.07亿元,对应的EPS为10.58/14.34/18.58元,对应PE为36.64/27.03/20.85倍,维持“买入”评级。

风险提示:半导体周期波动风险,行业竞争加剧风险,国产替代不及预期风险,国际贸易冲突加剧风险。

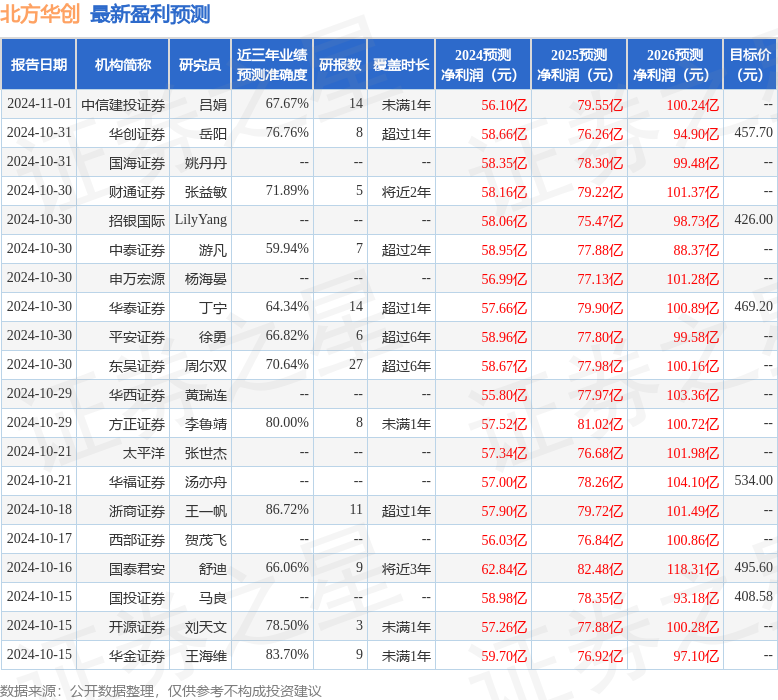

证券之星数据中心根据近三年发布的研报数据计算,浙商证券王一帆研究员团队对该股研究较为深入,近三年预测准确度均值高达86.72%,其预测2024年度归属净利润为盈利57.9亿,根据现价换算的预测PE为36.83。

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级23家,增持评级6家;过去90天内机构目标均价为453.54。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。