开源证券股份有限公司陈雪丽,王高展近期对巨星农牧进行研究并发布了研究报告《公司信息更新报告:成本控制优异,业绩释放与成长弹性兼得》,本报告对巨星农牧给出买入评级,当前股价为20.06元。

巨星农牧(603477)

成本控制优异,业绩释放与成长弹性兼得,维持“买入”评级

公司发布2024年三季报,2024Q1-Q3营收39.55亿元(同比+31.59%),归母净利润2.59亿元(同比+175.70%)。单Q3营收17.23亿元(同比+66.89%),归母净利润3.04亿元(同比+5380.20%)。预计后市生猪供给逐步恢复,猪价承压,我们下调公司2024-2026年盈利预测,预计公司2024-2026年归母净利润分别为6.62/8.78/11.61(2024-2026年原预测分别为10.26/12.01/11.62)亿元,对应EPS分别为1.30/1.72/2.28元,当前股价对应PE为15.5/11.6/8.8倍。公司成本表现优异,兼顾业绩释放与成长弹性,维持“买入”评级。

公司成本控制优异,业绩持续释放有望穿越周期

出栏方面,受2023年出售较多仔猪影响,2024Q1-Q3生猪出栏约180万头(同比-9%),其中商品猪173万头(同比+33%)。2024Q3生猪出栏70万头(同比-7%),其中商品猪67万头。预计2024年全年生猪出栏280万头,年度出栏同比保持增长,预计公司2025年生猪出栏500万头以上,其中商品猪出栏400万头以上,出栏保持高增态势。成本方面,2024Q3公司完全成本约14.1元/公斤,2024M9成本受前期外购仔猪成本提高影响上升至14.2元/公斤,预计年底降至14元/公斤以内,预计2025年成本降至13元/公斤。能繁方面,截至2024年9月末,公司能繁存栏约15万头,能繁稳步增长,预计年底能繁达18万头。公司成本优异,产能储备充足,业绩有望持续释放穿越周期实现盈利。

皮革业务稳健经营控制亏损,资金充裕扩张无忧

皮革业务:2024Q1-Q3公司皮革业务亏损0.7亿元,皮革业务整体稳健经营,2024全年皮革业务亏损有望控制在0.8亿元以内。财务方面:截至2024年9月末,公司资产负债率60.81%,季度环比-1.44pct,账面货币资金4.80亿元,季度环比+28%,财务状况持续改善,此外公司定增有序推进,资金充裕低成本稳步扩张。

风险提示:猪价大幅波动、动物疫病风险、公司成本下降不及预期。

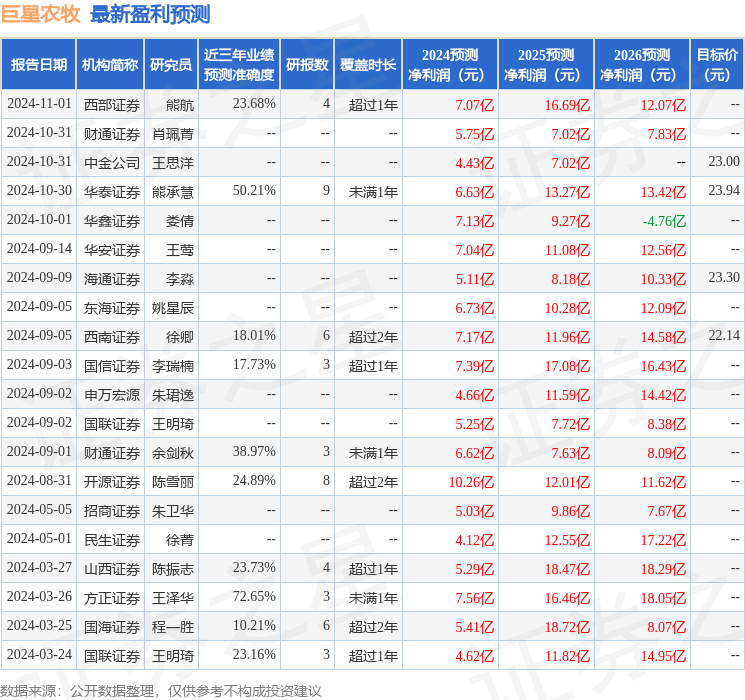

证券之星数据中心根据近三年发布的研报数据计算,方正证券王泽华研究员团队对该股研究较为深入,近三年预测准确度均值为72.65%,其预测2024年度归属净利润为盈利7.56亿,根据现价换算的预测PE为13.55。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级11家,增持评级3家;过去90天内机构目标均价为22.83。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。