华安证券股份有限公司刘千琳,张志邦,姜肖伟近期对拓普集团进行研究并发布了研究报告《Q3业绩符合预期,毛利率环比改善》,本报告对拓普集团给出买入评级,当前股价为43.53元。

拓普集团(601689)

主要观点:

新客户和新产品放量,带动公司Q3收入与利润快速增长

24年前三季度公司实现营收193.52亿元,同比+36.75%;实现归母净利润22.34亿元,同比+42.85%。Q3实现营收71.30亿元,同比+42.85%;实现归母净利润7.78亿元,同/环比分别+54.63%/-4.07%;扣非后归母净利润7.27亿元,同/环比分别+53.68%/+3.96%。公司业绩符合预期,归母净利润环比下降主要是因为Q3非经常性补助减少。

Q3毛利率环比提升,费用率同比下降

24年前三季度实现毛利率21.17%,同比-1.44pct;其中Q3公司实现毛利率20.88%,同比-1.79pct,环比+0.47pct。24年前三季度销售/管理/研发/财务费用率分别为1.18%/2.44%/4.44%/0.61%,同比分别+0.02/-0.46/-0.56/+0.09pct;其中Q3销售/管理/研发/财务费用率分别为1.13%/2.23%/4.58%/0.63%,同比分别-0.14/-0.96/-0.57/-1.11pct。主要是规模效应影响。

热管理和空气悬架持续放量带动公司收入高增长

公司为客户提供一站式、系统级、模块化的产品与服务。分业务看,24年前三季度公司内饰功能件实现营收60.24亿元,底盘系统实现营收60.14亿元,减震器实现营收33.17亿元,热管理系统实现营收15.03亿元,汽车电子实现营收12.90亿元。

海外产能逐步释放,出海前景广阔

国内方面,杭州湾产业园八期建设完工,九期在建设中。安徽淮南和浙江湖州工厂已陆续投产,西安、济南、河南等工厂建设持续推进。

全球化布局方面,墨西哥产业园一期项目第一工厂和二期项目已投产,另外一家工厂设备安装调试中;美国奥斯汀和奥克兰工厂稳步推进;波兰工厂二期加紧筹划中,后续将承接欧洲本土订单。

投资建议

公司是优秀的tier0.5平台型零部件供应商,把握新能源汽车发展潮流,跟随优质新能源汽车客户成长,单车配套金额不断提升。公司产品平台化战略持续推进,空气悬架、机器人执行器等新业务有望为公司带来新的成长点。我们预计24/25/26年归母净利润分别为

30.18/37.96/45.75亿元,对应PE分别为24/20/16倍,维持公司“买入”评级。

风险提示

下游客户销量不及预期;机器人新业务拓展不及预期;海外业务盈利低于预期。

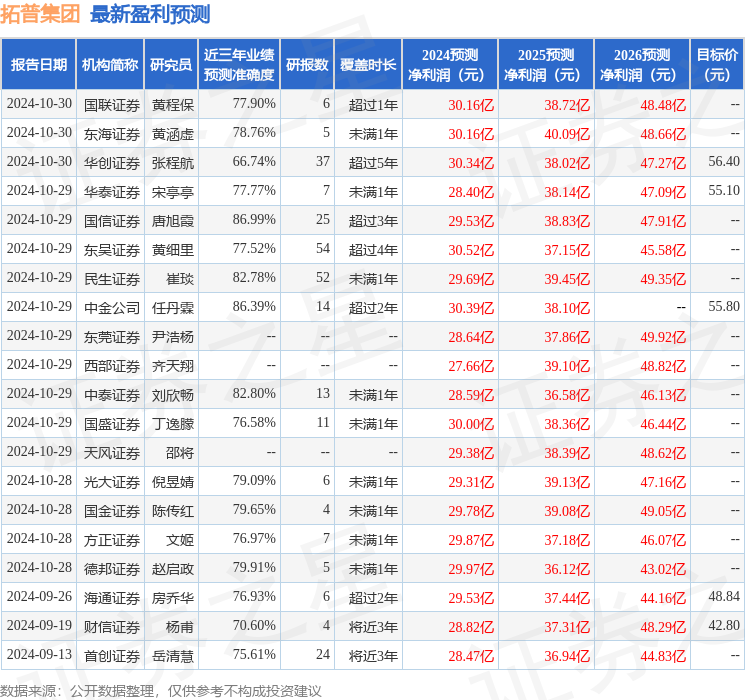

证券之星数据中心根据近三年发布的研报数据计算,国信证券唐旭霞研究员团队对该股研究较为深入,近三年预测准确度均值高达86.99%,其预测2024年度归属净利润为盈利29.53亿,根据现价换算的预测PE为24.87。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级30家,增持评级4家;过去90天内机构目标均价为49.5。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。