天风证券股份有限公司刘杰近期对招商银行进行研究并发布了研究报告《息差企稳,盈利向上修复,拨备维持高位》,本报告对招商银行给出增持评级,认为其目标价位为43.02元,当前股价为37.36元,预期上涨幅度为15.15%。

招商银行(600036)

事件:

招商银行发布24年三季度财报。截止24年三季度,企业实现营收约2527亿元,归母净利润1132亿元,YoY-0.62%;不良率0.94%,不良拨备覆盖率432.15%。

点评摘要:

营收持续向上修复表现。截止2024前三季度,招商银行实现累计营收约2527亿元(YoY-2.91%),其中净利息收入1573亿元(YoY-3.07%)。非息净收入954亿元,同比下滑2.63%。拨备前利润表现整体贴合营业收入变动趋势,PPOP24Q1、24H1、24Q1-3增速为-6.08%、-4.52%、-2.66%。

息差方面:负债成本率改善支撑息差企稳。具体表现如下:1.24Q1-3企业净息差受压至1.99%,低于2024年中的2.00%,但向下趋势相比2023至今年Q1大幅放缓;2.收益端:2024前三季度,受央行下调LPR及房贷利率政策影响,招商银行生息资产收益率为3.56%,环比-4bp。3.成本端:负债成本率改善。在挂牌存款利率下调后,招商银行24年前三季度计息负债成本率为1.69%,较24Q1、24H1释放约6bp、3bp空间,成为息差企稳主要支撑。

进入2024年以来招商银行营收、盈利能力延续向上修复趋势。24Q1-3招商银行归母净利润同比-0.62%,较年中向上修复18bp。

资产端:截止24Q3招商银行生息资产总计112,931亿元,较24H1上升776亿元(环比+0.7%)。结构上,贷款、金融投资、同业及拆放、存放央行较24H1各余额规模环比变动+0.2、+0.6、+2.0、5.0pct。

负债端:2024Q3招商银行计息负债余额99,455亿元,较24H1增加542亿元(环比+0.5%)。负债结构上,存款、已有债券、同业负债及向央行借款较24H1各余额规模环比变动+0.8、-14.5、-1.7%和+16.5%。

资产质量稳健,拨备维持高位。24Q3末不良贷款率0.94%与上季持平,逾期率1.36%(环比改善6bp);不良拨备覆盖率432.2%。

盈利预测与估值:

招商银行24Q3企业盈利能力具有韧性,息差企稳,资产质量稳健。我们预测企业2024-2026年归母净利润同比增长为2.25%、3.79%、3.19%,对应现价BPS:41.38、45.21、49.64元。我们使用股息贴现模型测算目标价为43.02元,对应24年1.04x PB,现价空间15%,调整为“增持”评级。

风险提示:宏观经济震荡,不良资产大幅暴露,息差压力大

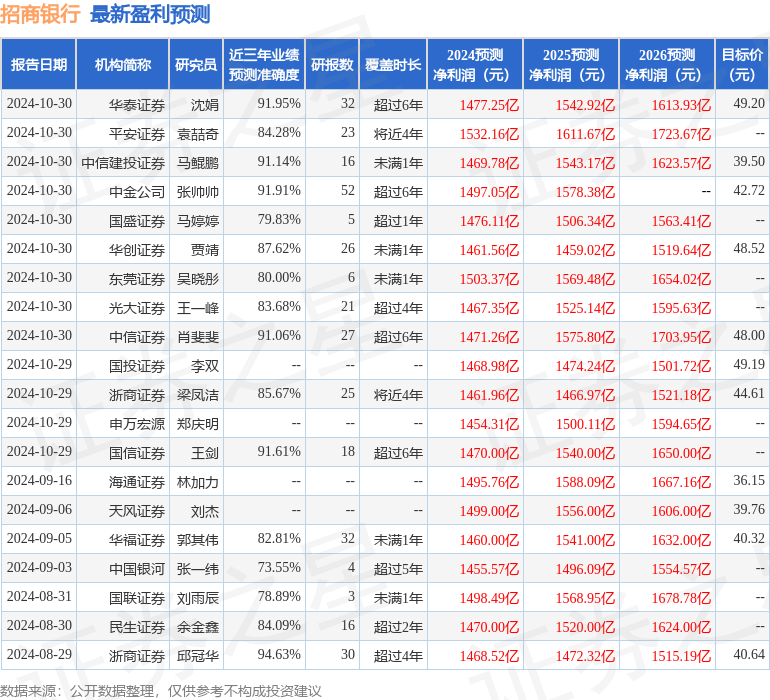

证券之星数据中心根据近三年发布的研报数据计算,浙商证券邱冠华研究员团队对该股研究较为深入,近三年预测准确度均值高达94.63%,其预测2024年度归属净利润为盈利1468.52亿,根据现价换算的预测PE为6.62。

最新盈利预测明细如下:

该股最近90天内共有24家机构给出评级,买入评级20家,增持评级4家;过去90天内机构目标均价为44.13。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。