开源证券股份有限公司张宇光,逄晓娟,张恒玮近期对舍得酒业进行研究并发布了研究报告《公司信息更新报告:压力加速释放,关注底部反转机会》,本报告对舍得酒业给出增持评级,当前股价为63.6元。

舍得酒业(600702)

主动调整释放压力,盈利能力仍有承压,维持“增持”评级

舍得酒业前三季度营收44.6亿元,同比-15.0%;归母净利6.7亿元,同比-48.4%。Q3营收11.9亿元,同比-30.9%;归母净利0.8亿元,同比-79.2%。考虑公司主动释放渠道库存压力,我们下调2024-2026年盈利预测,预计2024年-2026年归母净利润分别为12.2(-0.7)亿元、11.9(-0.7)亿元、11.8(-1.7)亿元,同比分别-31.3%、-2.4%、-1.1%,EPS分别为3.65(-0.23)元、3.57(-0.22)元、3.53(-0.52)元,当前股价对应PE分别为17.8、18.2、18.4倍。后续随着市场库存出清,需求回暖,公司收入、利润增长有望逐步稳定,维持“增持”评级。

中高档酒环比下滑幅度加大,省内承压,省外下滑幅度更大

Q3中高档/普通酒分别实现营收9.0/1.5亿元,同比分别-35.7%/-15.0%,中高档酒下滑主要原因是商务需求较弱,对次高端影响较大,公司考虑长期发展,主动控货去库存。市场也反馈次高端竞争更加激烈,公司下半年以来市场动作较为保守,对份额有一定影响。Q3省内/省外/电商分别实现营收3.5/7.0/0.7亿元,同比-21.6%/-37.9%/+39.1%,Q3末经销商数量为2763家。

预收款表现符合公司回款节奏

Q3末合同负债余额环比+0.1亿元,营收+△合同负债后同比-21.7%;Q3销售收现11.5亿元,同比-21.1%,与营收表现差距不大,利润表较好反应了真实情况。

毛利率下降、费用率上升,净利率仍处于下降通道

产品结构下移影响明显,Q3毛利率同比-11.0pct,竞争激烈环境下市场投入效率下降,销售费用率+3.4pct,归母净利率同比-15.3pct至6.6%。次高端酒企在行业景气度上行过程中,收入扩张速度较快,规模化效应下利润弹性尽显,相对应的,在底部周期,净利率面临下降压力也较大,预计2024年全年净利率约为20%。后续随着收入稳定,费用投入结构调整,后续净利率下降速度会放缓。

风险提示:宏观经济波动致使需求下滑,省外扩张不及预期等。

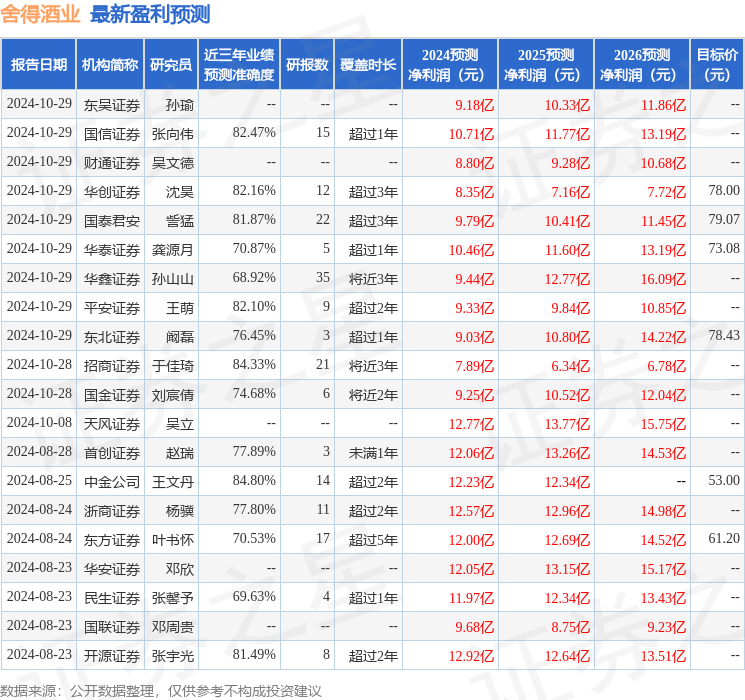

证券之星数据中心根据近三年发布的研报数据计算,中金公司王文丹研究员团队对该股研究较为深入,近三年预测准确度均值高达84.8%,其预测2024年度归属净利润为盈利12.23亿,根据现价换算的预测PE为17.33。

最新盈利预测明细如下:

该股最近90天内共有26家机构给出评级,买入评级15家,增持评级10家,中性评级1家;过去90天内机构目标均价为70.64。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。