平安证券股份有限公司徐勇,付强,徐碧云,郭冠君,陈福栋近期对中科飞测进行研究并发布了研究报告《业绩符合预期,产品种类日趋丰富》,本报告对中科飞测给出增持评级,当前股价为49.6元。

中科飞测(688361)

事项:

公司公布2023年年报,2023年公司实现营收8.91亿元(74.95%YoY),归属上市公司股东净利润1.40亿元(1072.38%YoY)。公司拟向全体股东每10股派发现金红利1.40元(含税)。

平安观点:

业绩符合预期,产品种类日趋丰富:2023年公司实现营收8.91亿元(74.95%YoY),归属上市公司股东净利润1.40亿元(1072.38%YoY),扣非后归母净利0.32亿元(136.08%YoY)。2023年公司整体毛利率和净利率分别是52.62%(3.95pctYoY)和15.75%(13.44pctYoY),业绩符合预期。2023年第四季度公司实现营收3.03亿元(20.55%YoY),归属上市公司股东净利润0.61亿元(78.43%YoY)。公司2023年度业绩较上年同期增长的主要原因如下:1)受益于在突破核心技术、持续产业化推进和迭代升级各系列产品的过程中取得的重要成果,公司产品种类日趋丰富,公司综合竞争力持续增强,客户订单量持续增长;2)国内半导体检测与量测设备的市场处于高速发展阶段,下游客户设备国产化需求迫切,推动下游客户市场需求规模增长;3)凭借较强的技术创新能力、优异的产品品质以及出色的售后服务,公司品牌认可度不断提升,客户群体覆盖度进一步扩大;4)随着经营规模的快速增长,规模效应逐步凸显,盈利水平提升。研发投入方面:2023年公司研发投入达2.28亿元,较2022年同期增长10.93%。公司在持续保持高水平的研发投入进一步巩固和提升公司核心技术实力的同时,继续发挥公司在销售和客户服务的竞争优势,为客户提供全方位的产品和服务解决方案。

专注于高端半导体质量控制领域,充分受益半导体设备国产化:半导体质量控制贯穿集成电路制造的关键环节,对芯片生产的良品率的影响至关重要。根据VLSI数据统计,2023年全球半导体检测和量测设备市场规模达到128.3亿美元,在全球半导体制造设备占比中半导体检测和量测设

备占比约为13%,仅次于刻蚀设备、薄膜沉积设备和光刻设备。随着制程越来越先进、工艺环节不断增加,行业发展对工艺控制水平提出了更高的要求,制造过程中检测设备与量测设备的技术要求及需求量持续提升。公司自成立以来始终专注于检测和量测两大类集成电路专用设备的研发、生产和销售,产品主要包括无图形晶圆缺陷检测设备系列、图形晶圆缺陷检测设备系列、三维形貌量测设备系列、薄膜膜厚量测设备系列、套刻精度量测设备系列等产品,已应用于国内28nm及以上制程的集成电路制造产线。公司无图形晶圆缺陷检测设备已广泛应用在国内主流集成电路制造企业的生产线上,截至2023年底,公司累计生产交付近300台无图形晶圆缺陷检测设备,覆盖超过100家客户产线。公司图形晶圆缺陷检测设备持续拓展应用领域,产品广泛应用在国内集成电路客户产线,截至2023年底,公司累计生产交付超过200台图形晶圆缺陷检测设备,覆盖超过50家客户产线。

投资建议:质量控制设备为集成电路生产过程中的核心设备之一,是保证芯片生产良品率的关键。公司背靠中科院,在光学检测技术方面积累深厚,产品布局国内领先,在国内集成电路制造市场广泛应用,已获得国内多家龙头集成电路前道制程及先进封装厂商的设备验收和批量订单,在部分细分领域填补了国内高端半导体质量控制设备市场的空白,市场认可度稳步提升,同时产品种类的日趋丰富。我们维持公司24/25年盈利预测不变,新增26年盈利预测,预计2024-2026年公司实现归母净利润1.94亿元、2.59亿元、3.38亿元,对应当前股价的市盈率分别为85倍、64倍、49倍。维持“推荐”评级。

风险提示:1)下游需求可能不及预期:若整体宏观经济及半导体行业持续波动、产业政策发生重大不利变化,公司产品涉及的下游应用需求下降,可能对公司的销售收入和经营业绩产生不利影响。2)市场竞争加剧的风险:如果未来公司技术迭代创新和产品升级换代未达到预期,难以满足市场需求的最新变化,可能会使得公司在市场竞争中处于不利地位,逐渐丧失市场竞争力,对公司未来业务发展造成不利影响。3)技术迭代的风险:公司所处的集成电路设计行业具有技术密集型的特征,市场需求的不断升级、产品技术的持续迭代是行业的发展重要规律。如果未来公司技术迭代创新和产品升级换代未达到预期,难以满足市场需求的最新变化,可能会使得公司在市场竞争中处于不利地位,逐渐丧失市场竞争力,对公司未来业务发展造成不利影响

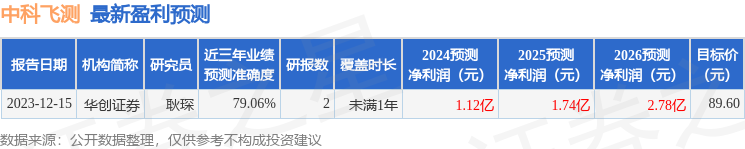

证券之星数据中心根据近三年发布的研报数据计算,华创证券耿琛研究员团队对该股研究较为深入,近三年预测准确度均值为79.06%,其预测2024年度归属净利润为盈利1.12亿,根据现价换算的预测PE为147.71。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级4家,增持评级5家;过去90天内机构目标均价为91.87。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。