国金证券股份有限公司李超近期对神火股份进行研究并发布了研究报告《旺季铝板块有望量利齐升》,本报告对神火股份给出买入评级,当前股价为22.52元。

神火股份(000933)

事件

4月22日,公司公布24年一季报,1Q24实现营收82.23亿元,环比-8.58%,同比-13.57%;归母净利10.91亿元,环比-39.51%,同比-29.47%;扣非归母净利10.13亿元,环比-42.84%,同比-34.24%。

点评

河南省内煤炭事故影响Q1煤炭产量。(1)Q1公司电解铝板块平稳运行,同期长江有色铝均价1.90万元/吨,环比+0.42%,氧化铝均价3347元/吨,环比+11.39%,预焙阳极均价3841元/吨,环比-6.06%,1-2月云南电力市场化交易电价0.291元/度,相比4Q23的0.237元/度上涨22.78%。(2)2024年1月12日平顶山天安煤业股份有限公司发生煤与瓦斯突出事故,受此事故影响河南全省煤矿集中开展专项安全风险辨识评估和隐患排查整治工作,公司下属煤矿集中在河南省内,受此影响Q1煤炭产销量大幅下降,叠加Q1永城无烟煤均价环比-10.65%至1423.93元/吨,煤炭盈利能力下滑。

费用管理优化,资本结构持续改善。1Q24公司营业税金及附加/营业收入环比-0.15个百分点至1.48%,销售费用率环比+0.91个百分点至1.32%,管理费用率环比-1.16个百分点至2.42%,财务费用率环比提升至0.27%,其中利息费用率环比-1.13个百分点至1.06%。截至24年3月底公司资产负债率57.69%,相比23年底降低0.26个百分点,资本结构持续改善。

云南神火逐步复产,旺季铝板块有望量利齐升。云南神火从24年3月开始复产,截至4月18日已经复产16万吨。4月进入电解铝消费旺季,铝价上涨促进行业吨铝利润持续扩张。预计随云南神火电解铝产能释放,旺季公司铝板块将迎来量利齐升。

神火新材二期即将投产,深加工布局逐步完善。神火新材二期6万吨新能源动力电池材料首台轧机已经于24年2月带料调试,预计24年8月8台轧机全部投产;云南11万吨铝箔项目预计24年底完成坯料生产线安装;预计未来2年内公司铝加工板块形成25万吨的铝箔生产能力,充分利用一体化产业链成本优势。

盈利预测&投资评级

预计公司24-26年营收分别为402/430/441亿元,归母净利润分别为51.84/64.41/71.25亿元,EPS分别为2.30/2.86/3.17元,对应PE分别为9.93/7.99/7.22倍。维持“买入”评级。

风险提示

产品价格大幅波动;电解铝限产风险;生产成本大幅上涨。

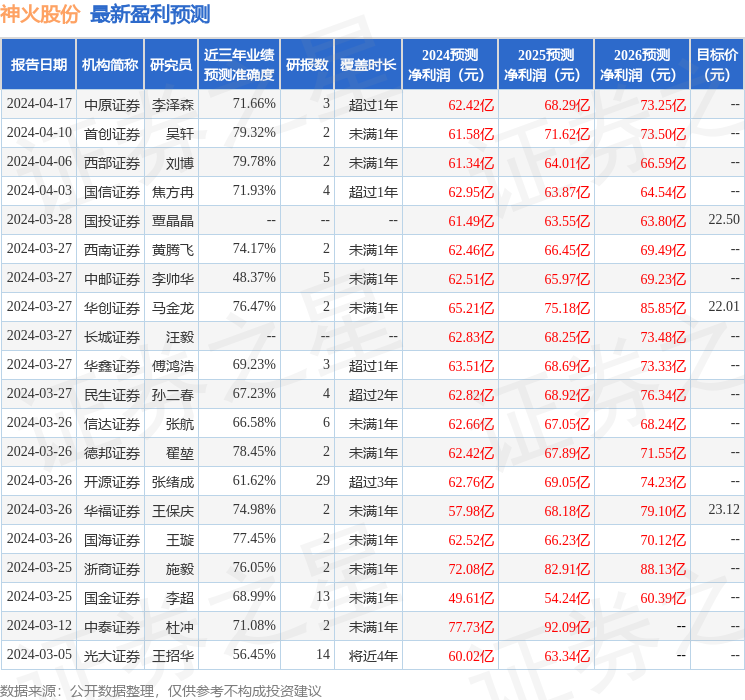

证券之星数据中心根据近三年发布的研报数据计算,西部证券刘博研究员团队对该股研究较为深入,近三年预测准确度均值为79.78%,其预测2024年度归属净利润为盈利61.34亿,根据现价换算的预测PE为8.38。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级18家,增持评级4家;过去90天内机构目标均价为22.71。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。