华安证券股份有限公司邓欣,陈姝近期对金徽酒进行研究并发布了研究报告《金徽酒24年一季报点评:省内引领消费升级趋势》,本报告对金徽酒给出买入评级,当前股价为21.26元。

金徽酒(603919)

主要观点:

公司发布2024一季报:

24Q1:收入10.76亿(+20.4%),归母2.21亿(+21.6%),扣非2.22亿(+22.5%)。

业绩符合市场预期。

收入端:省内引领升级趋势

产品结构升级明显。24Q1公司300以上/100-300/100以下分别同比+86.5%/+24.1%/-4.2%,其中金徽18年/柔和H3/柔和H6预计贡献主要增量。金徽18年定位商务宴席,省内主要竞品为剑南春,通过前期产品导入与消费者培育,金徽18年现处于快速放量阶段,预计Q1增速超过80%;柔和H3/H6承接省内大众宴席升级需求,增长稳健。整体来看,24Q1公司100以上产品占比同比提升7.8pct至69.6%,产品结构升级明显。

省内势能延续,省外蓄势待发。24Q1公司省内/外营收分别同比+22.4%/+13.2%。省内通过渠道精耕及品牌建设,延续向上势能,持续抢占竞品份额,我们预计公司前期培育的河西地区逐渐进入放量阶段,看好公司省内市占率从30%+逐步提高至40%-50%。省外聚焦重点市场,公司成立省外营销公司持续推进西北一体化,逐步总结可异地复制的产品推广模式,环甘肃西北市场仍有较大发展空间。

盈利端:费用投入持续未来可期

Q1结构升级带动毛利率提升,净利率同比稳定。24Q1毛利率65.4%,受产品结构升级带动,同比+0.43pct。销售/管理/研发费用率分别同比变动+0.15/+0.68/-0.50pct,公司当前仍处于省内产品升级导入+省外市场开拓阶段,费用投放预计仍将高举高打。24Q1公司归母净利率20.6%,同比+0.2pct,保持稳定。

投资建议:省内引领消费升级趋势,维持“买入”

我们的观点:

公司经营稳健,省内向上持续培育300元以上价格带,提高品牌知名度,向下引领大众宴席消费升级趋势,叠加持续精耕渠道网络,预计省内市占率稳步提高。省外聚焦重点市场,总结可复制模式,推进西北一体化,发展前景广阔。

盈利预测:预计2024-2026年公司实现营业总收入30.49/36.39/42.96亿元,同比+19.7%/+19.4%/+18.0%;实现归母净利润4.01/5.07/6.52亿元,同比+22.0%/+26.4%/+28.7%;当前股价对应PE分别为26.88/21.27/16.53倍,维持“买入”评级。

风险提示:

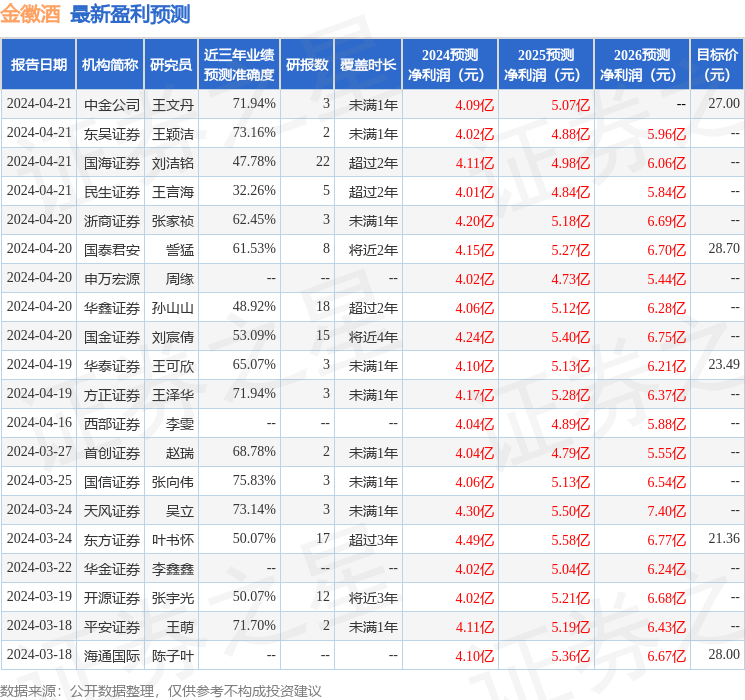

证券之星数据中心根据近三年发布的研报数据计算,国信证券张向伟研究员团队对该股研究较为深入,近三年预测准确度均值为75.83%,其预测2024年度归属净利润为盈利4.06亿,根据现价换算的预测PE为26.57。

最新盈利预测明细如下:

该股最近90天内共有26家机构给出评级,买入评级16家,增持评级10家;过去90天内机构目标均价为25.19。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。